经纪人并购,高票通过

国联证券并购民生证券一事,正在如火如荼地推进。

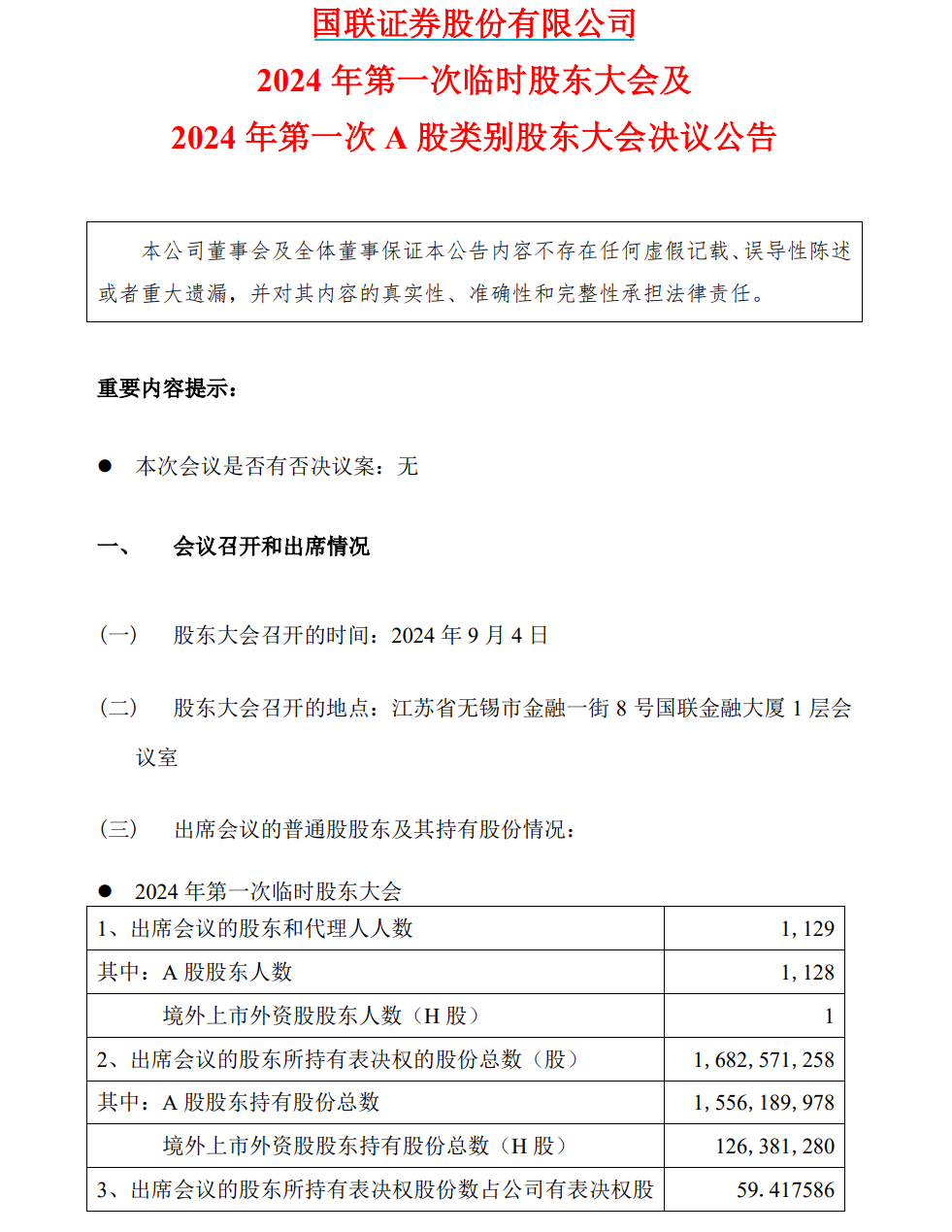

9月4日晚,国联证券发布公告称,2024年第一次临时股东大会当天召开,国联证券收购民生证券等相关提案经审议并高票通过。

据报道,本次重组方案相关提案通过率均在98.3%以上,获得股东大会高票通过,表明了多方股东对交易和重组整合实现跨越式发展的坚定信念。对于广大股东来说,这意味着国联证券将通过合并重组获得长期价值增长,这将为多方股东带来更丰厚的长期收益。

来看详情——

重组方案相关提案均获得高票通过

民生证券国联证券并购,还有新的进展!

9月4日晚,国联证券发布了2024年第一次临时股东大会和2024年第一次a股股东大会的决定公告。公告显示,2024年第一次临时股东大会当天召开,国联证券收购民生证券等相关提案已经审议并高票通过。

根据国联证券股东大会的决定,本次重组方案相关提案的通过率均在98.3%以上。

据知情人士透露,相关建议通过了股东大会,表明了多方股东对交易和重组整合实现跨越式发展的坚定信念。对于广大股东来说,这意味着国联证券将通过合并重组获得长期价值增长,为多方股东带来更丰厚的长期收益。

此前,国联证券表示,将充分利用无锡市的产业优势和股东赋能、上海市的金融资源和人才聚集优势,实现业务区域地图的扩张、客户与渠道资源的共享、业务优势的互补,实现各项业务的协调,进而实现跨越式发展,进一步提升上市公司的综合竞争力和可持续发展能力,最大限度地发挥上市公司的股东利益。提高上市公司的持续经营能力。

根据程序,后续重组项目还需要完成材料申请、控制咨询、会议审核和注册等环节。国联证券表示,相关工作将按照控制相关要求适当稳步完成,为后续双方有序推进各类整合工作奠定坚实基础。

并购过程紧锣密鼓推进。

回顾过去,国联证券的重组事项得到了很快的推动。

4月26日,国联证券发布《关于规划重大资产重组的停牌公告》,并于9月4日成功完成股东大会审议。仅仅过了四个多月,国联证券与民生证券的重组整合就高效完成了所有内部决策程序,进入了监管审查阶段。

就在前一天,国联证券刚刚宣布收到江苏省国有资产监督管理委员会的批准,原则上同意国联证券的资产重组和配套融资计划。从节奏上看,国联证券的收购可以算是“如火如荼”。

根据重组法案,国联证券计划通过发行a股股份向国联集团等45名交易对手购买99.26%的民生证券股份,交易价格为294.92亿元。

同时,国联证券拟向不超过35名特定投资者发行股票募集配套资金,募集配套资金总额不超过20亿元人民币,发行a股股票数量不超过2.5亿股。此次交易募集配套资金扣除中介机构费用和交易税后,全部向民生证券增资,增资后用于发展民生证券业务。

截至目前,与市场上正在推进的其他券商M&A案例相比,国联和民生的工作进展最快。市场认为,交易的顺利完成有望成为中央金融工作会议后获批的第一个券商M&A案例和长三角一体化示范案例。

业内人士认为,国联证券和民生证券具有较强的业务优势互补性和区域优势互补性。在充分发挥各项业务优势方面,可以充分整合两家公司的品牌和业务优势,如充分发挥国联证券在资产管理、基金投资、证券化等方面的优势,以及民生证券投资银行、研究销售、股权投资业务等方面的特点,进一步为未来发展开辟空间。

在发挥区域互补优势方面,两家公司可以通过整合快速形成显著的用户和规模优势。其中,民生证券在河南市场影响力较强,国联证券在无锡、苏南市场份额较高。整合完成后,两家公司可以充分发挥协同互补的优势,发展到一个新的水平。

此前,国联集团强调,积极响应中央金融工作会议精神,落实新“国九条”等政策要求,不仅是积极稳步推进两家证券公司整合的重要举措,也是坚守业务源头、做优做强、打造业务特色鲜明、市场排名第一、竞争力强的大型证券公司,更好地服务经济社会高质量发展的战略举措。两家公司成功完成重组整合,将成为中央金融工作会议第一个打造“一流投资银行”的行业标杆案例,证券公司通过并购提升核心竞争力。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com