两个星期暴涨了277%,这条赛道被杀回来了。

市场连续三天收阳,最终站稳了3300。

虽然成交额已经下降到16,000亿元,但是个股涨跌平均,市场又回到了打开局部结构性市场的状态。

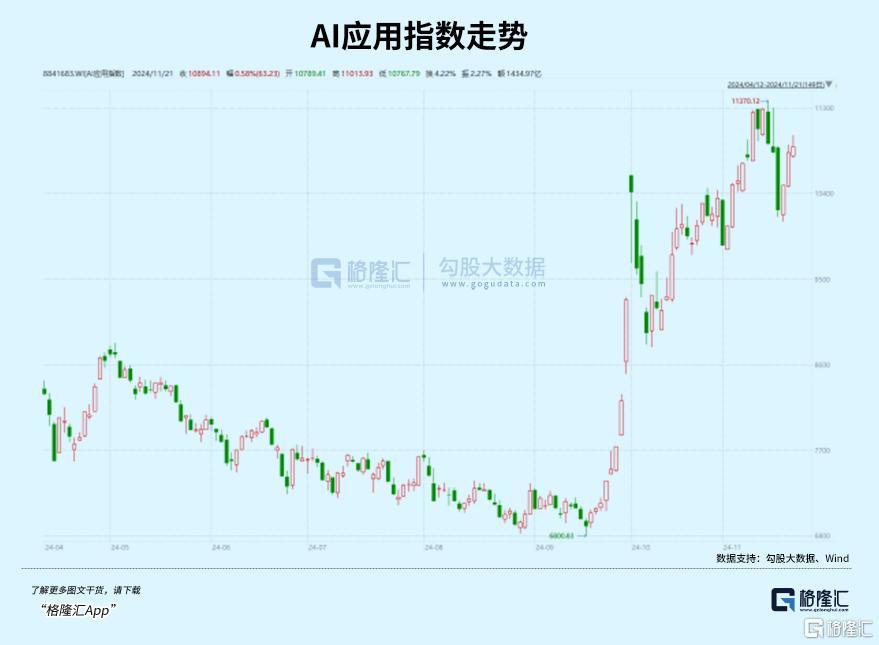

随着美国科技股公司财务报告的逐步披露,AI应用公司AppLovin业绩超出预期,股价大幅上涨46%。AI应用的概念与之投射,突出了a股的重围。

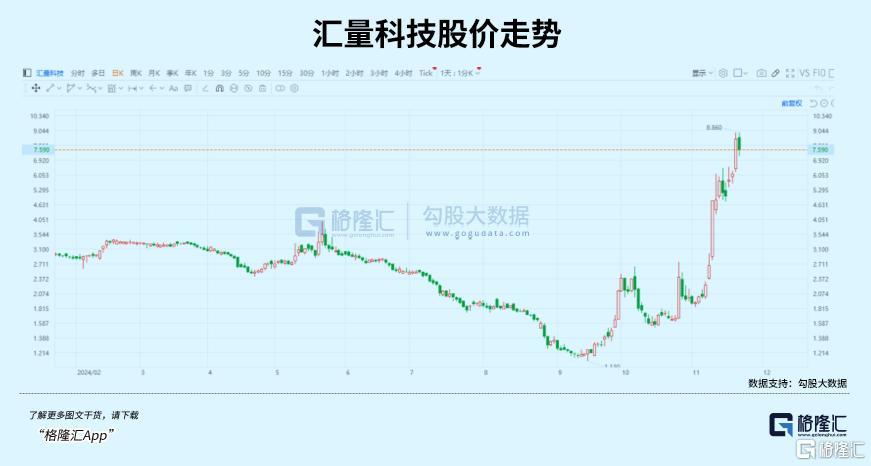

尤其值得注意的是,11月7日以来,港股汇量科技股价大幅上涨277%。

AI,是否又回来了?

01

AI 应用投射

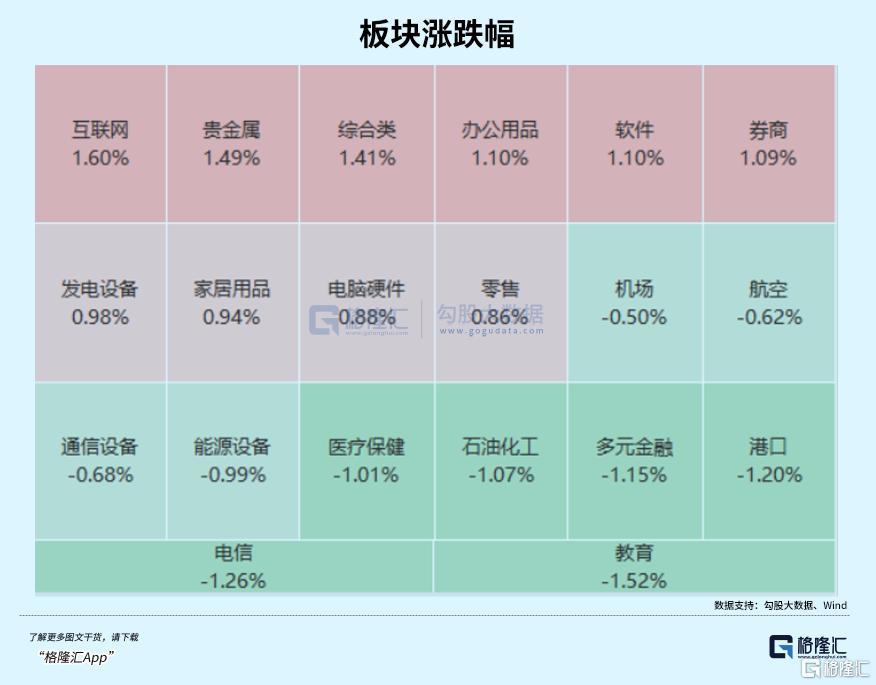

市场低开后窄幅波动,收盘时波动不大。板块方面,互联网、贵金属、发电设备领涨,教育、电信、多元化金融板块跌幅居前。

主题上,可控核聚变概念领涨,东方精工6连板,久盛电气,弘讯科技,海陆重工,永鼎股份,融发核电涨停。

新闻方面,中国自主开发制造的准环对称仿星器测试平台最近通过了实验。仿星器是一种受控的核聚变设备,核聚变反应是解决人类终极能源问题的有效途径,具有巨大的商业和战略价值。

这个问题不再局限于实验室的讨论。近年来,AI行业爆发,背后需要巨大稳定的能源基础设施支持。核电股进入AI跑道投资范围,就像芯片、光通信等硬件一样。

英伟达、微软等硬件和云服务公司都是吃到第一波螃蟹的公司,业绩和利润的增长也首先开始放量,随着AI应用的不断渗透,使用AI工具的公司提高了质量和效率,提供这些工具的公司业务开始增加。美股AI广告推广头部公司AppLovin的第三季度报告就是一个例子。

Q3收入12亿美元,同比 净利率36%,39%;软件平台的收入增长到8.35亿美元,包括AI推荐引擎AXON驱动的AppDiscovery广告引擎,同比增长到8.35亿美元 66%,验证了AI广告商业化的增效逻辑,股价自年初以来上涨了716%。

AI应用的商业模式已经得到认证,收入覆盖token Cost是行业愿意尝试投资的前提,也是AI应用繁荣的前提。反过来,应用的出现有望给硬件带来新的需求,因此能源和推理成本有望大大降低。

这一稳定的发展,不仅刺激了美国科技股不断出现新的牛股,也投射了a股。

在这三天的震荡市场中,AI应用已经走出了一个相对明亮的结构性市场。正是这里媒体板块的营销跑道,腾讯、字节等大型广告平台,以及天地在线等小型媒体服务商(收购上海佳投,号称小AppLovin),以及汇量技术(其Miteraral平台专门从事海外营销),才能直接映射到AppLovin。

但a股营销板块上市公司整体盈利能力较低,正好有效验证了AI营销带来的业绩增长和利润提升。调整后的EBITDA利润率高达60%,远超同行水平。

预期的差异不仅仅是在一个应用场景中,逻辑也适用于其他应用领域,所以AI每个应用支部的投影都在上升,但有些只是炒作相关概念,没有实际的业务推广。

AI营销:天地在线,易点天下,蓝光标,利欧股份,引力传媒,浙文互联等。

Al Agent:昆仑万维、万兴科技、金山办公、泛微网络等。

AI搜索:昆仑万维,360等。

AI音频:昆仑万维,中文在线,盛天网络,汤姆猫等。

AI视频:芒果超媒体,上海影片,华策影视,电广媒体等。

Al电子商务:值得购买,返利技术,焦点技术,遥望技术等。

AI教育:豆神教育,世纪天鸿,科大讯飞等。

AI游戏:掌趣科技,恺英网络,巨人网络,三七互娱等。

AI硬件:博士眼镜,国光电器,漫步者等。

AI玩具:奥飞娱乐、实丰文化、广博股份、元隆雅图、姚记科技、汤姆猫、星辉娱乐等。

就在本周,美国股市AI迎来了一个沉重的事件,英伟达昨天第三季度的财务报告超出了预期,但收入同比增长仍在放缓,下一个财务季度的指引中值略有传统,盘后一度下跌5%。

是期望过高要调整,还是收入放缓引起市场焦虑?

但是接着是Open AI将再次推出重磅产品,是否意味着市场将围绕硬件投资的范式转移到不断涌现的应用侧?

02

AI投资:算率还是应用?

从目前AI行业的两个细分——底层基础设施和上层应用来看,底层基础设施,尤其是底层基础设施,依然是真正业绩强劲的。AI算率,从英伟达强劲的表现提升可以看出。

由于英伟达是世界上唯一一家处于绝对垄断地位的GPU供应商,客户-云计算制造商仍在抢购英伟达的blackwell产品。因此,没有必要担心英伟达的基本面,除非有特别负面的需求,比如云计算制造商大幅削减AI计算率的资本支出。

然而,英伟取得成绩后下滑,也是事实。回顾过去,英伟达的股价已经上涨了两年,涨幅是10倍。虽然一些投资银行乐观地给出了2025年EPS达到5-6美元,但英伟达明年的目标价格可以达到30倍PE的150-180美元,但毕竟涨了这么多,不能像过去几年那样无脑多做,要谨慎,尤其是已经连续两次,在下一季的引导上与买家有差距。

那让我想起了三年前的特斯拉。

自2019年下半年特斯拉产能瓶颈被打破以来,特斯拉出货量大幅上升,每一次业绩都大大超出预期。幸运的是,它经历了疫情导致的全球放水。结果,特斯拉的股价迎来了戴维斯的超级双击。短短两年,它上涨了10多倍,最高峰达到了414美元。

然而,随着出货量的高增长,以及美国高通胀导致美联储大幅加息,特斯拉股价在2022年一路下跌,到2023年初,股价在历史高点下跌了76%。

英伟达会重演特斯拉的脚步吗?

虽然我不确定,但这并不意味着英伟达不值得投资。

事实上,英伟达的竞争环境远比以前的特斯拉好。特斯拉需要面对众多竞争对手的围攻,但英伟达不需要,甚至在可预见的未来,比如2-3年。然而,在AI业绩的增长和确定性方面,英伟达是独一无二的,遥遥领先。

所以,英伟达的核心问题,估值。

如果估值很高,资本自然会缺乏继续买入的兴趣,但如果估值下跌很多,就会有资金马上逢低买入。如果未来一年的估值是20-30倍左右,我觉得还是合理的。如果太高,就要注意了。

至于应用,无疑会成为未来的焦点。因为基础设施建设的最终目标是应用。虽然应用还处于比较早期的阶段,但是经常被吐槽没有什么特别的应用可以创造利润,但是幸运的是,我们正在陆续看到一些应用公司业绩的释放,比如APPlovin。

全球科技界都认同AI产业是未来最重要的技术产业之一,也认同先基建后应用的发展路径。

所以,对AI投资者而言,一手基础设施,一手应用,是比较合理的资产配置。

03

结语

说到大家最关心的操作,首先要明确一点。与去年相比,投资AI的资金要理性得多。只有看到AI的具体业绩提升,才会大举做得更多。光靠画饼很难像去年那样轻易激起资本神经。

这样就决定了,目前投资AI,最好多关注胜率,而不是简单的看赔率。

对英伟达这样的热门公司来说,从追求胜率的角度来看,交易位置比较舒适,需要满足以下两个标准:

首先,美国股市出现了大规模的大幅减仓。比如7-8月份,所有科技股都下跌了。这意味着市场正在清算,纳斯达在短短一个月内下跌了15%,英伟达下跌了34%。就像4月份的减仓一样,纳斯达下跌了8%,英伟达下跌了21%,这是可以接受的。

二是基本面没有变化,包括美国经济基本面和公司基本面。因为经济基本面可以保证美股整体反弹,而公司基本面可以保证个股反弹。

这种与基本面无关的、短期的、大规模的杀戮,显然是市场在创造机会,暴力反弹的概率很高。一旦市场反弹,像英伟达这样交易最活跃的公司往往会成为资本优先购买的对象。

如果简单应用以上经验,如果英伟达的股价能在短期内减仓20-30%,比如1-2个月,也就是达到100-120美元,那就是一个非常好的买入位置。

不要忘记前提条件:基本面没变!

而且那些被英伟达投射的a股算率概念股,在排除地缘问题影响之前,也可以遵循上述交易策略。

对于应用型公司,无论是a股还是美股,都可以提前布局,尤其是估值合理、未来业绩确定性高的公司。虽然很难预测这类公司的业绩会爆发,但股价在买入后很长一段时间内可能不会上涨太多。但是,如果你是中长期投资AI的基金,大方向没有问题,剩下的可以交给时间。这是一个简单易行的策略,省时省力省心。

由于未来10-20年,AI的应用将层出不穷,商业价值和投资回报将在中间释放,也将层出不穷。

巴菲特说,投资,不需要太多的智力,但是需要一个好的方向。

与每天追热点相比,努力工作可能无法盈利。最好选择头部公司,多做中长期规划,致力于AI这个确定的大方向。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com