排名刷新,Top3易主,2024国产美妆进入“Next Level”

上半年,国内美容市场的形势似乎仍然不容乐观。根据国家统计局的数据,2024年1月至6月,化妆品零售总额为2168亿元,同比增长1%。

复苏疲软,让很多业内人士感到有些不安。然而,在对发布中期报告的12份美容化妆品的财务报告进行了深入分析后,亿邦动力感受到了新的希望。

以珀莱雅为代表的国产品牌,在商品、R&D、组织、品牌等方面做出了努力,表现出了与外资美容巨头相当的信心;热成分重组胶原蛋白,展现良好的市场潜力;华西子、方里等国产化妆品品牌在颤音平台上找到了新的增长机会。

突飞猛进,通常隐藏着困难;放慢速度可能是一件好事。上半年,国内美容化妆品的分化趋势更加明显。虽然还是“内卷”,但国内美容化妆品的头部不再仅仅依靠流量和营销,而是开始积极探索更健康的增长方式。

国产化妆品Top 三易主,背后的深层原因是什么?

据亿邦动力统计,截至8月31日发布财务报告的12家国内美容上市公司,总收入为290.24亿元,比2023年同期的256.47亿元同比增长13.17%。

到2024年上半年,珀莱雅的总收入排名第一,收入超过50亿大关,同比增长37.88%。现在,珀莱雅已经成为国内美容公司中唯一一家收入超过50亿元的超头部美容公司,其收入是第二名的1.43倍。第二名是上美股权,去年上半年同期排名第九,从榜单腰部冲进头部,首次进入Top。 3。第三名是上海家化,从去年第二名跌到第三名,而且是Top。 三是唯一一个收入较去年下降的品牌。

与去年同期相比,珀莱雅、上美股份、贝泰妮、巨子生物、丸美股份等公司的营收正在增长,保持双位数增长。上美股份和巨人生物在其中实现了规模突破。与去年同期相比,上美股权增长120%,增速排名第一,收入直追40亿大关。巨人生物最“赚钱”,归母净利润同比增长47.38%,达到9.83亿元,总收入同比增长58.16%排名第二。

营收同比负增长的品牌是上海家化、华西生物、福瑞达、逸仙电商、丽人化妆,其中丽人化妆品较去年同期下降幅度最大,同比下降32%。与去年同期相比,敷尔佳和水羊的营收基本持平,保持了个位增长。

我们可以看到,国产美容产品的头部排名变化越来越快,排名以年/半年/季度为基准刷新,展现了国产美容产品“近身肉搏战”的激烈竞争态势。

这一变化的背后,有什么深层次的原因?

第一,珀莱雅之所以能稳居第一,连续三年实现快速增长,是因为大单品。 品牌/品类战略布局多样化。现在,珀莱雅在国内美容公司中配备了最接近国际品牌的品牌,在达到高收入的同时,其子品牌珀莱雅、彩棠、Off&Relax、在护肤、化妆、洗护等跑道上均匀分布着悦芙。这类子品牌同比增长40%左右,为母公司持续输血。

上美股权是今年名副其实的“成长明星”,主要来自其主要品牌韩束的大爆炸。韩束品牌上半年总收入达到29.27亿元,同比增长184.73%,是上半年所有公布收入的品牌中唯一增长100%的品牌。上半年,上美股权旗下品牌韩束在抖音的GMV总额达到34.4亿元,甚至超过了去年的总分。同时,上美其他两大核心品牌一叶、红象收入下降,品牌表现不如预期。

在营收下降的品牌中,上海家化已经连续三年降低了营收,而美妆个人护理板块的营收在同行基本保持增长的情况下下降了16.99%。近几年来,上海家化一直受到品牌老化、组织管理改革、市场决策滞后等问题的困扰。上海家化方面表示,公司正在调整组织结构,设立业务部门体系结构,包括个人保护业务部门、美容业务部门和新设立的创新业务部门,以满足市场形势,提高运营效率。

华熙生物和福瑞达两大玻尿酸巨头手拉手进入“排名下滑”队伍。上半年,华熙生物总收入达到28.11亿元,同比下降8.62%,从去年第三名下降到第四名。华熙生物旗下四大子品牌润百颜、夸迪、米贝尔、BM肌活等品牌所属的功能性护肤品业务不包括药业、原料、功能性食品板块,收益13.81亿元,与去年同期相比,跌幅高达29.74%。

福瑞达上半年营收19.25亿元,同比下降22.16%,营收排名从去年第四位下降到第八位。虽然财务报告指出是由于房地产业务的剥离,但其化妆品、医药、原材料和衍生品的增速明显放缓。然而,其两大子品牌颐莲博士已经进入10亿俱乐部,这表明公司关注品牌战略的初步成果。

两家以透明质酸为核心企业的“孤独”,似乎侧面显示了透明质酸在原料市场的“祛魅”。今年的“明星”成分包括胶原蛋白的重组,与其背后的核心上市公司巨头生物一起,也受益匪浅。事实上,珀莱雅、华熙生物、福瑞达、丸美等龙头企业都在重点重组胶原蛋白原料跑道,以抢占下一个原料市场机会。再加上传统的医美三巨头和跨界品牌鸿星尔克,未来胶原蛋白的重组有望成为下一个“透明质酸”。

开发“内卷”,但营销仍然是核心驱动力

由于行业特点,美容品牌的营销和销售成本一直很高,这也是国内美容公司发展“不平衡、不健康”评价的来源之一。

今年,国产品牌在销售和营销费用方面,延续了过去增长的基调。根据亿邦动力的统计,2024年上半年,133.06亿元的销售总额增加了23.19%,这是财务报告的12家国产美容上市公司。销售费用占总收入的45.84%,同比增长3.73%。%。

另外,销售费用Top 3“大换血”,从去年的上美股权、易仙电商、巨人生物,变成了珀莱雅、上美股份、上海家化。华西生物、福瑞达、易仙电商都降低了销售成本,龙头企业在销售上“降低成本”的趋势明显。虽然上海家化销售成本排名上升了4位,但销售成本普遍下降了8.73%。

亿邦动力观察到,在这12家企业中,11家企业的销售费用排名与总收入排名基本一致,差别不超过两家。唯一的例外是逸仙电商,销售费用排名第六,而总收入排名第九。上半年,逸仙电商护肤品品牌收入与去年同期持平,为3.25亿元,占比从37.9%上升到40.9%,彩妆收入同比下降11%,显然面临着护肤领域的转型。不过,曾经风靡全网的完美日记,依然是逸仙电商身上撕不掉的标签,目前逸仙旗下同类产品仍未能挑起大梁。

12家企业中有10家具体披露了相关数据,总数为87.72亿元,比去年同期增长25.26%,Top 3为珀莱雅、上美股份、上海家化,以及销售费用Top。 三个一致性。其中,上美股权(排名上升4)和华熙生物(排名下降3)变化最大。

从以上数据可以看出,销售和营销仍然是推动国内品牌增长的最大拉力。这也证明,虽然市场逐渐回归理性,但美容行业仍然依赖讲故事、做营销的能力。

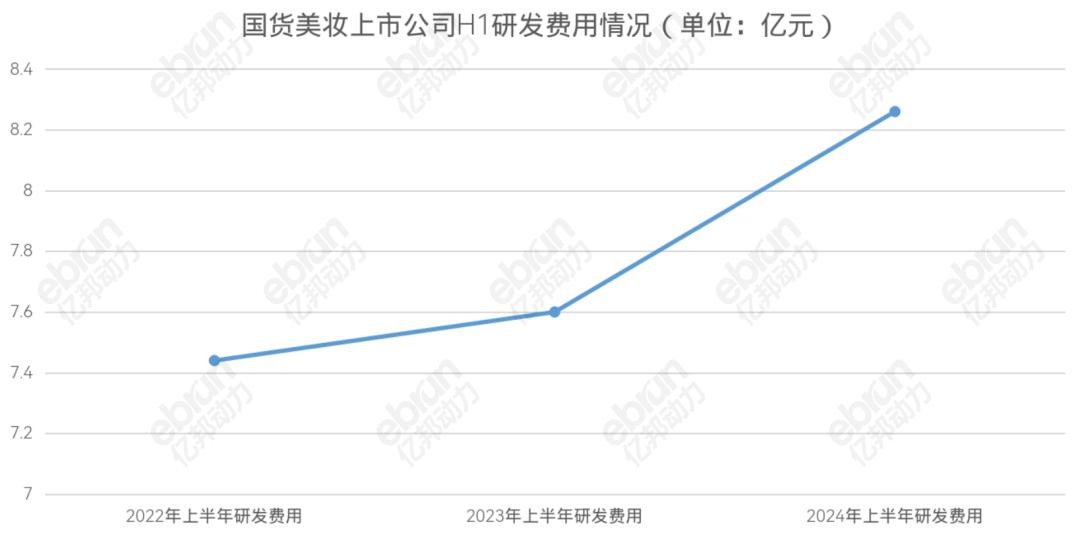

与营销相对应的是各种R&D支出的显著增长。在12家公司中,除上海家化和水羊的R&D支出同比下降外,其他10家公司的R&D支出同比增长。从R&D支出总额来看,2024年上半年达到8.26亿元,同比增长8.68%,同比增速远高于2023年同期。

华熙生物仍然在R&D投资最多。上半年R&D支出达到2.01亿元,同比增长7.4%。R&D支出占营业收入的7.13%,同比增长1.06。%。

贝泰妮在R&D投资中排名第二,上半年的R&D支出为1.14亿元,同比增长4.97%。主要依托云南省稀有植物资源,主要推广中国本土特色植物原料的研发。2024年,贝泰妮加快了新原料的备案成分。截至目前,已获准8种新原料备案,包括水龙提取物、荔枝草提取物、短飞蓬提取物、南方红豆杉枝提取物、总绿绒蒿提取物等。

排名第三的珀莱雅上半年的R&D支出为0.95亿元,略高于去年的0.92亿元,占收入的1.89%。虽然R&D支出增长不高,但珀莱雅是一个大项目。 自研成份 在品牌绑定方面,公司最为紧密。

红宝石家族是经典系列,通过六肽成分升级增加回购;源系列主要推广胶原蛋白重组,看到敏感红皮肤人群的抗衰老需求,希望切入功能性护肤跑道;光泽研白系列主要推广高纯度烟酰胺美白,继续挑战玉兰油白瓶所在的美白祛斑跑道。

近年来,珀莱雅R&D负责人频繁变更,蒋丽刚、叶伟和魏晓岚相继辞职,这也让外界对珀莱雅的R&D方向产生了怀疑。但从另一个角度来看,珀莱雅在R&D、品牌、商品和品类上的适应性恰到好处。目前,四个R&D中心已经形成了多元化的R&D方向,显示出进一步向外资美容巨头靠拢的趋势。

上美股权排名第四,上半年研发费用为0.78亿元,同比增长43.9%,占收入的2.2%。其核心动作是韩束环六肽-9于今年6月完成国家局备案。目前,该专利用于韩束红蛮腰2.0版本,也吃了成分 大单品 品牌绑定的好处。

2024年上半年,国产美容产品通过原材料领域的核心专利成分,打造了非常大的单品,深化了客户的心智,形成了明确的战略路径。如果你想攻击高端护肤市场,国产美容产品必须重新走前辈的道路——从代工到自主研发,从模仿到创新,从产品到品牌。

珀莱雅拉升营收天花板,国产美妆进入“Next Level”

2024年上半年,国内美容上市公司核心品牌在“核心技术和成分推动大单品、大单品推动核心品牌”的逻辑下,创收又增利,预计2024年将再上一层楼。

注意:营收数字单位为“亿元”

回顾2023年上市公司旗下品牌的盈利能力,共有7个品牌收入超过10亿元(珀莱雅、薇诺娜、韩束、可复美、丸美、迪尔博士、彩棠)。然而,2024年,“10亿俱乐部”的成员有望扩大到10个席位。除现有成员外,福瑞达旗下的颐莲、丸美股份的PL爱火和巨人生物旗下的可丽金将被添加。与此同时,丸美同名品牌“丸美”,预计今年将进入20亿俱乐部。

当一些品牌仍在冲击10亿元和20亿元的收入时,去年排名第四,全年总收入27.88亿元的可复美,仅上半年就达到了20.71亿元,已经冲锋40亿元。韩束的增长势头强劲,有望超越薇诺娜成为第二名,收入将超过50亿元,今年很可能会冲击60亿元。

备受关注的珀莱雅品牌,在2023年营收达到71.77亿元,领先第二名近20亿元之后,今年的利润有望达到80亿元,并始终保持领先地位,或者将继续领先第二名近20亿元。据媒体预测,珀莱雅公司背后的公司有望成为今年中国第一家营收100亿元的中国美容上市公司。

虽然头部品牌发展迅速,但国内美容品牌仍然面临着平台流量红利见底、价格/成分严重卷入、营销成本过高等问题。然而,国内十大品牌无疑已经崛起,并加速进入“Next Level”。

比如贝泰妮选择出海,通过拓展海外市场来缓解国内压力。自2023年以来,贝泰妮利用地理优势进入东南亚市场,进入东南亚主流电商平台,如Shopee和Lazada,因地制宜地将直播带货的经验复制到东南亚TikTok的直播销售中。

上半年,贝泰妮实现了稳步增长,总收入同比增长18.45%至28.05亿元,排名与2023年同期相同,仍保持在第五位;归母净利润同比增长7.56%至4.84亿元,排名与2023年同期相同,仍保持在第三位。从另一个角度来看,能够保持江湖地位“不变”,或许是另一种“增长”。

平台也在尽最大努力防止价格战和低质量内卷。今年618后,淘宝削弱了绝对低价策略,改变了“价格越低,流量越高”的流量分配机制,按照GMV进行分配。Tiktok还将下半年的目标放在追求GMV增长上,不再把“价格力”放在第一位,同时迎合客户“可以买贵的,但不能买贵的”的消费理念,提出“质价比”的概念,努力保证好货的好价格。

平台主张回归理性而不是不断激化内卷,这也给了美容商家一定的调整空间。一些公司的财务报告还提到,公司和品牌正处于“转型期”。横向来看,为了提高营销的准确性,每个家庭都开始按照不同的渠道/平台进行精细化、差异化的运营。

一些品牌选择深度培育或挖掘消费者的细分需求,然后挖掘更细分的赛道。以抗衰老和美白为例。除了巨头品牌韩束之外,同类产品还探索了抗皱、油性护肤、早C晚A等更细分的赛道。、熬夜,崩溃,以及各种抗衰老黑技术等等。例如,在打通了“早C晚A”概念的流量后,珀莱雅独立推出了红宝石精华,升级到3.0,并使用了环肽A醇的抗衰老“黑技术”。;林清轩的山茶花精华油,专门针对抗皱、抗垮脸这条跑道。

但是在美白跑道上,也有很多跑道细分:敏感肌美白、理性美白、珍珠美白、祛黄好色等。谷雨、欧诗漫、自然堂等品牌开始根据不同细分人群/实际需求进行产品布局。

对投放策略来说,品牌也逐渐回归理性,不再迷信粉丝数量和所谓“大主播”带货的光晕,而是进化出自己的玩法。

继2023年短剧营销和店铺播出成功之后,上半年,韩束将短剧作为颤音平台流量的“先锋部队”,在完善播出系统的同时,不断以线上直播为核心,加强自播,及时布局颤音货架场。财务报告数据也证明,韩束背后的上美股权线上经销商收入下降了19.1%,原因是调整线上销售策略,从而加强线上直销渠道。在节日营销节点,谷雨、花西子等品牌继续抓住国风潮流,重视送礼心理营销,实现品牌GMV的突破。

与此同时,抖音也成为国产化妆品增长的重要组成部分。青眼情报数据显示,上半年,抖音彩妆香水品类GMV总额超过280亿元,同比增长40.3%,也是主要美妆品类中增长最快的。与此同时,花西子、毛戈平上半年进入TopTop美妆GMV排名Top。 今年618,PL恋火在抖音粉底液和气垫榜上名列前茅。在抖音中,这些国产彩妆品牌的大动作也证明,目前抖音彩妆仍然是品牌期待的增量市场。

薇诺娜在抖音渠道的增长也非常惊人。薇诺娜抖音旗舰店和抖音官方旗舰店总收入2.98亿元,同比增长13.28%。同期,薇诺娜母公司贝泰妮在抖音渠道总收入3.8亿元,同比增长43.03%。

综上所述,2024年上半年,国内美容头部品牌竞争进入“白热化”阶段,排名变化频繁是正常的。没有人能稳坐第一,也没有人愿意跌出头来。下半年这个榜单会不会再次发生很大的变化?亿邦动力将继续关注。

本文来自微信微信官方账号“亿邦动力”,作者:张坦然常菁坛,36氪经授权发布。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com