数读「冰淇淋/冰淇淋」:品牌回归传统,商品、渠道寻找新的方向

根据国家气候中心对2024年4-5月的温度监测,2024年的夏季似乎比往年更热。

对饮料、冰制品而言,热浪席卷市场,无疑是喜讯,但与隔壁火热的无糖茶相比,雪糕冰淇淋却略显冷清。近两年来,“冰淇淋刺客,高价冰淇淋”的论调沸腾了,让顾客和冰淇淋产品似乎产生了一些芥蒂。然而,随着钟薛高“跌落高台”,市场和消费者似乎对这类产品的关注和信心并没有恢复。无论是行业、渠道还是客户,似乎每个人对冰淇淋的态度都有点消极——要么他们不努力,要么他们不太关注。

我们获得了2023年1-5月和2024年1-5月的订单数据,包括冰淇淋品类的订单数据,基于连续跟踪超过20个月的连续店面数据。可以看出,虽然2024年/2023年1-3月份差距较大,但在3月份。、4、在5-3个月内,订单量同比的差值正在缩小。

2024年冰淇淋/冰淇淋的类别是什么,产品、渠道、价格有什么变化?基于立即赢得品牌CT的数据,本周我们将阅读冰淇淋/冰淇淋的类别。

第一,类别集团概况:回归传统

虽然在Q1线下零售消费的情况下,2024年奶制品品类整体表现不佳。但在品类内部,冰淇淋/冰淇淋在今年品类中的比例比去年好。顾客没有忘记冰淇淋/冰淇淋产品的存在,因为他们在解暑冰产品的选择上。

从趋势线来看,与2022年的最高点相比,23年和24年的冰淇淋销量占比达到了23.17%,目前在品类上呈下降趋势。但在24年和23年的同步对比中,不难看出24年Q1的最低点比去年好,增速加快,整体情况比去年好。

类别内部,我们再来看看头部集团的变化:

可以看出,在22-24年间4-5月的CR10集团中,22年风光无两的钟薛高在当时的品类中排名第五;23年钟薛高跌至市场份额第七,但仍在名单上;到了24年,钟薛高的名字已经消失在名单上,难免让人唏嘘。

值得注意的是,23年新上榜的奥雪、德华,以及今年回归前十的天冰,都属于传统的地方冰品公司。

奥雪来自辽宁营口,其大冰桶主要推广两种食物的记忆,椰子灰,完美而繁荣;天冰成立于1986年。作为国产老品牌,小神童冰淇淋、老冰棍、彩虹冰淇淋是中国人一直信赖的经典。德华作为国内品牌,也来自辽宁营口,擅长推出新的爆款产品。在推出巧妙、烤榴莲、爆浆系列等多种新产品后,德华在去年的冰淇淋市场复盘中特别关注德华。在推出巧妙、烤榴莲、爆浆系列等新产品后,依然保持着个位数的单价和低调稳定的风格,默默站稳了CR10集团的脚跟,24年来排名第五。

经过两年的“冰淇淋刺客”事件,越来越多脚踏实地、传统的制作冰淇淋的集团和品牌再次回到了大家的视野。这些集团和品牌可能没有那么庞大,在聚光灯下可能没有得到大家的关注。一方面可以说,冰淇淋品类正在走出过去几年高价和营销带来的不利影响;另一方面,可以说,在当今消费主义的重新定位和强调性价比的消费趋势中,冰淇淋也在回归“用产品说话”。

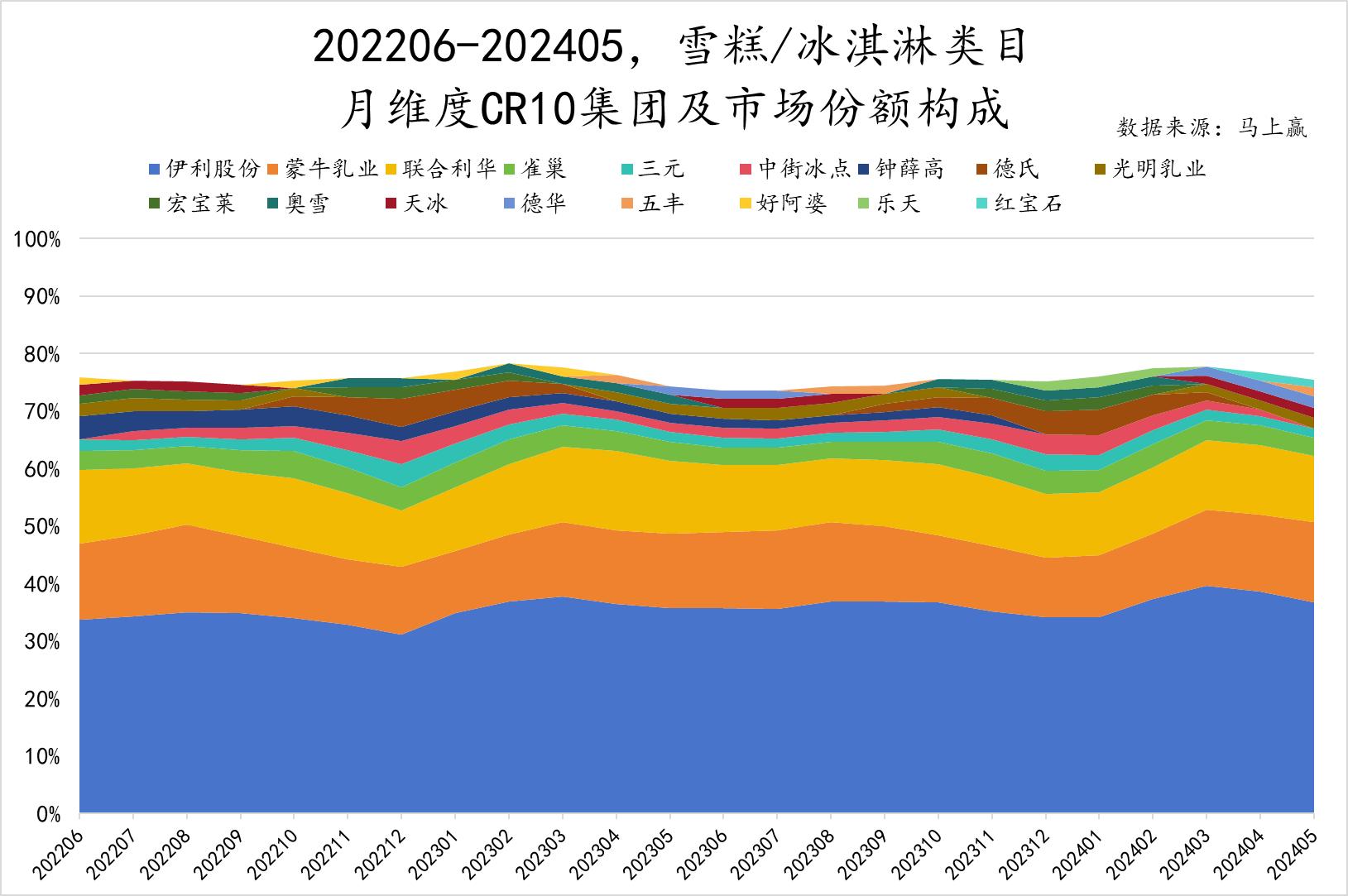

再者,从22年6月到24年5月这两年,各大品牌的市场份额发生了变化。

首先,CR10集团的总份额基本稳定在75%左右。虽然CR10集团的公司每年都不一样,但CR10的总份额变化不大,行业集中度长期较高。伊利、蒙牛乳业和联合利华占据了大部分国家,其他品牌差别不大。谁能抢占更多的市场还不得而知——但可以肯定的是,品牌之间的残酷竞争会给消费者带来更多的选择。

另一方面,23年11月以后,钟薛高完全退出了CR10的竞争舞台。相反,宏宝莱、中街冰点、乐天、天冰等品牌开始不断出现,开始占据空闲市场份额空间。有趣的是,东北三大冰点品牌宏宝莱、中街冰点、德氏都在23、在冬季,24年占据了更高的市场份额。

联合利华最近宣布剥离冰淇淋业务,他的冰淇淋总裁Matttt Close曾提到:“我讨厌成为一个抱怨天气的人。""一点好天气对我们的生意确实有帮助。...但是,正如我所说,冰淇淋去季节性(deseasonalising)它是我们战略的重要组成部分。“在解渴解暑选择更加多样化的时刻,冰淇淋/冰淇淋可能真的应该更加注重自己成为零食的一部分,而不是解暑的一部分。

"冰淇淋业务有其独特之处,这是一个“欲望类别”(desire category),没有人肯定需要冰淇淋,但是很多人都想吃一个。”Matt Close曾经说过。

商品:多支装或成为新的增长机会?

2024年4-5月Top SKU:

在了解了集团的情况之后,我们再来看看商品的情况。今年4-5月我们获得了TOP20SKU,数据如下:

可以看出,TOP20的所有产品都是由伊利股份、蒙牛乳业和联合利华这两个“御三家”来承担的。而且伊利股份也不愧为CR10集团中的佼佼者,共有12款产品进入TOP20,并在TOP5中占据四席。当你来到均价/中价误差部分时,这个价值误差越大,通常意味着促销越多。在TOP20中,蒙牛香雪杯冰淇淋香草的味道是均价/中位价误差最大的。误差至少是伊利牧场冰淇淋红枣牛奶的味道,唯三出现正偏差的商品都来自伊利股份。

TOP20中的大部分产品都集中在65g-75g之间,在规格和每百克均价部分。但是也有一些大规格/小规格的产品。比如伊利三色香冰淇淋重约95g,而蒙牛香冰淇淋奶油味是TOP20中最重的,重约145g。;而且众所周知的“国家冰淇淋”小布丁代表小规格商品上榜,伊利牧场小布丁冰淇淋奶油味单品重量45g。

看看每100克均价,小布丁虽然重量小,但是价格比较低,每100克均价是TOP20中最低的1.82元。相比之下,TOP20中每百克最贵的价格,以及路雪梦龙冰淇淋松露巧克力口味和香草口味,每百克13.95元,每百克14.31元。但值得注意的是,梦龙属于联合利华和路雪系列,联合利华产品在TOP20中的最低价格为7.25元,高于伊利和蒙牛乳业。

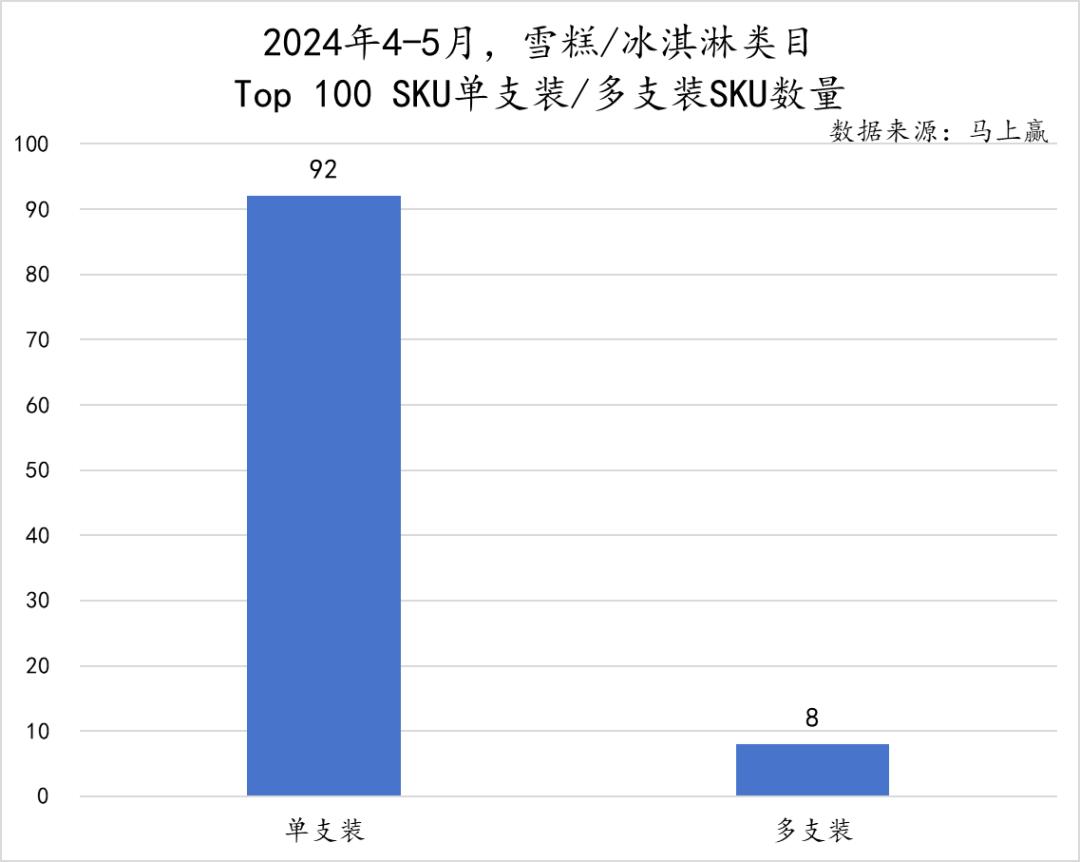

将TOP20扩展到TOP100,我们将更广泛地看到今年夏天雪糕/冰淇淋品类的商品趋势。

在TOP100 在SKU的规格分布中,我们可以看到70g的中等规格仍然占大多数,但也有90g以上的重规格产品。一般来说,我们认为冰淇淋的常见场景是在炎热的夏天室外,所以如果我们想降温,我们会得到一个。但是TOP100 SKU规格分布告诉我们,大型多支装雪糕家庭同样受欢迎。

多装货物将成为未来增长的新动力?

TOP100于2024年4月至5月。 在SKU中,我们发现名单上有92种单装产品,名单上有8种多装产品。大约8%的SKU代表着它们有一定的市场空间,或者未来可能会进一步增长。

从延长时间到2023年4月至2024年5月,观察SKU数量和两种产品市场份额的变化。从SKU数量来看,单支装和多支装的市场份额变化与SKU类型的比例没有太大变化。多支装作为单支装雪糕冰淇淋的主流,逐渐找到了自己在市场上的位置,开始稳步前进。它还解锁了雪糕冰淇淋的另一个应用领域:家庭共享。单装雪糕可能适合独自在户外消暑,但多装雪糕以其性价比和便利性赢得了家庭场景消费者的青睐。

城市等级和业态是否会对单装/多装商品的消费习惯产生影响?回到今年4-5月的TOP100。 SKU,我们把城市等级分为一线。 新一线 二、三线城市及以下两个部分对各业态下单支装/多支装商品的市场份额进行观察。

可以看出,在两个城市级别中,TOP100SKU中的单装产品在各种业态中仍然占据着绝对的领先地位,但具体到业态,杂货店、大卖场、大超市的多装份额会相对较高,而便利店和小超市的份额会相对较低。可以看出,在业态上,很多支配都有其可持续发展的空间。

一般而言,大业态的家庭消费属性较强,近场小业态(小超市、食杂店、便利店)的家庭消费属性较强。过去,冰淇淋/冰淇淋曾经是夏季消暑的重要产品,其功能方向相对简单,在过去茶叶店、咖啡店、冰店不那么丰富的情况下,具有很强的不可替代性。然而,随着夏季炎热产品的种类和数量的逐渐丰富,通过多种设备进入家庭消费模式,可能是冰淇淋/冰淇淋品类增长的新机遇。

新品状况

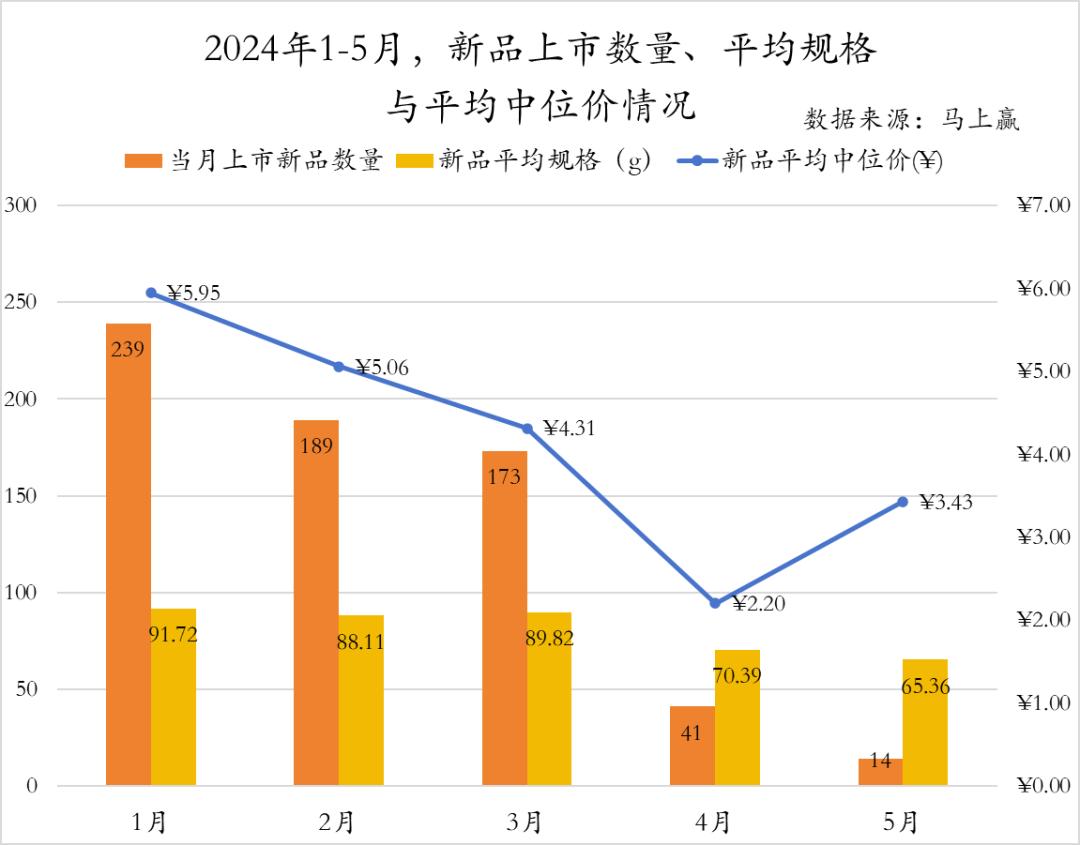

产品部分,最后我们来看看冰淇淋/冰淇淋类的新产品情况。

在冰淇淋和冰淇淋品类中,2024年1月至5月新产品主要以Q1为主。总的来说,新的状态比较活跃,新的时间也领先于夏季旺季,为产品在旺季销售的配送/营销留下了足够的时间。有意思的是,今年新产品的平均规格集中在90g左右,包括多个包装在内的大型新产品成为今年冰淇淋市场的新主流。但是从新产品平均中位价格来看,中位价格最高出现在1月份,为5.95元;最低出现在4月份,只有2.2元。各个集团也意识到市场越来越喜欢便宜的冰淇淋,开始推出越来越多的“几块钱的快乐”。

渠道:杂货店占比最高,但大业态的重要性正在增加。

为了观察这类品类的渠道情况,基于即时赢得品牌CT的数据,我们分析了202304-202405期间冰淇淋品类在一线城市、新一线城市、二线城市、三线城市及以下城市的销售比例,以及冰淇淋品类在奶制品品类中的销售比例,以分析冰淇淋/冰淇淋品类的城市水平和渠道偏好。

在一线城市,杂货店的销售比例最高,23年4月至24年5月的最高峰出现在23年7月,达到80%。24年5月,杂货店销售比例明显下降,大卖场销售比例略有上升。便利店和小超市各自排名后,两者差别不大。大超市和大卖场的销售比例相对较低,大超市在旺季的销售比例略高于大卖场,而淡季则相反。

来到新一线城市,食杂店仍然排名第一,而且与其它四个渠道的差距更加明显,甚至一度超过85%。其他四种渠道的销售比例从多到少是:便利店、小超市、大超市、大卖场。这个顺序一年没变,后两者的销售比例相对较小。24年5月同比23年5月,同样有食杂店同比下降,便利店、小超市、大业态同比下降。

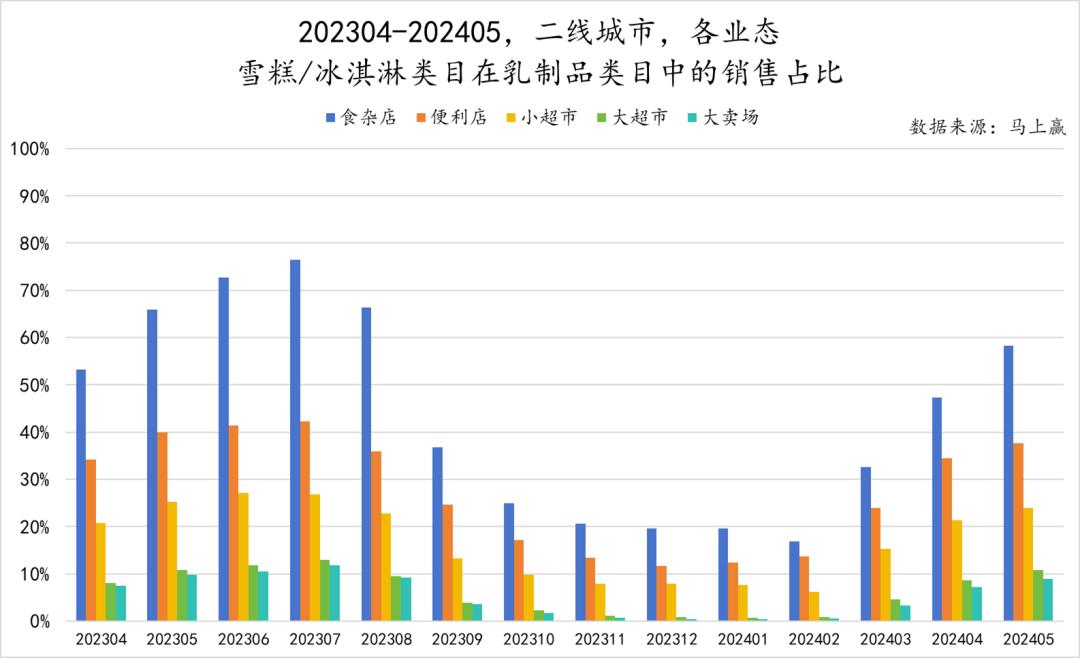

二线城市中,杂货店和一线城市、新一线城市一起占销售比例第一,但比例普遍低于前两者。在二线城市渠道,便利店和小超市是奶制品中冰淇淋销售比例的中流砥柱。大超市和大卖场在旺季可以保持一定的销售比例,达到近10%。

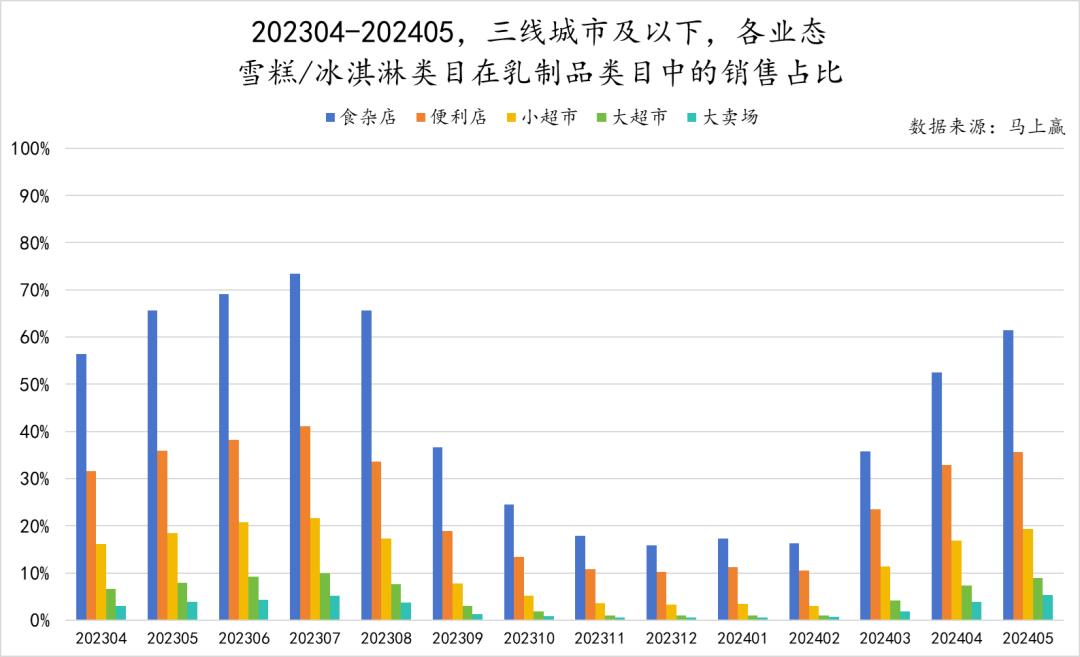

在三线城市及以下,杂货店的销售比例仍然是第一,但比例相对较低。便利店和小超市的差距比二线城市大一点,排名第二和第三。大超市和大卖场的销售比例在四类城市中最低,整个时间段不超过10%。

综上所述,对于冰淇淋来说,无论在哪个层次的城市,食杂店无疑都是更重要的销售渠道。与其他地区相比,一线城市的小超市已经成为几乎与便利店相同的销售渠道,而其他城市的小超市与排名第二的便利店仍有一定差距。在所有城市中,大超市和大卖场都属于最后一个销售渠道。另一方面,从2024年4月至5月各城市水平同比2023年的情况来看,杂货店份额均有一定程度的同比下降,这也说明除了传统的现场即时消费,冰淇淋的消费模式可能会不断拓展和延伸。

价格:“杀手”温和渐退,均价持续下跌。

虽然消费者对“冰淇淋刺客”有很深的怨恨,但平价冰淇淋的回归似乎是一种趋势。但从数据来看,近一年冰淇淋市场均价明显下降,但并没有想象中那么大。

总的来说,100克冰淇淋的平均价格正在逐渐下降,或者还有进一步下降的空间。可以看出,高价冰淇淋市场正在被挤压,“冰淇淋刺客”的生存空间越来越小,市场和消费者都在回归理性。但即使平价成为当今冰淇淋市场的热门目标,市场理性仍然需要一个过程,高价冰淇淋依然存在,所以冰淇淋市场降价缓慢是正常的。

从均价来看,冰淇淋市场整体变化不大。冬季由于出货量少,所以雪糕营销活动也比较少,件均价普遍较高。相反,夏天作为冰淇淋的主要出货季节,为了争夺市场份额,各集团经常发布营销活动,希望凭借价格优势赢得消费者的青睐。各类促销活动竞争激烈,每年夏季品类均价较低,其下降趋势也较为明显。而且从目前的趋势来看,今年的零件均价可能会低于去年。

在上述产品方面,我们曾经提到,冰淇淋品类的多装可能会成为下一个增长机会,其消费模式也会发生变化,即时消费正从家外转变为家庭消费。在价格方面,我们也来看看单装和多装的情况。

单支装:

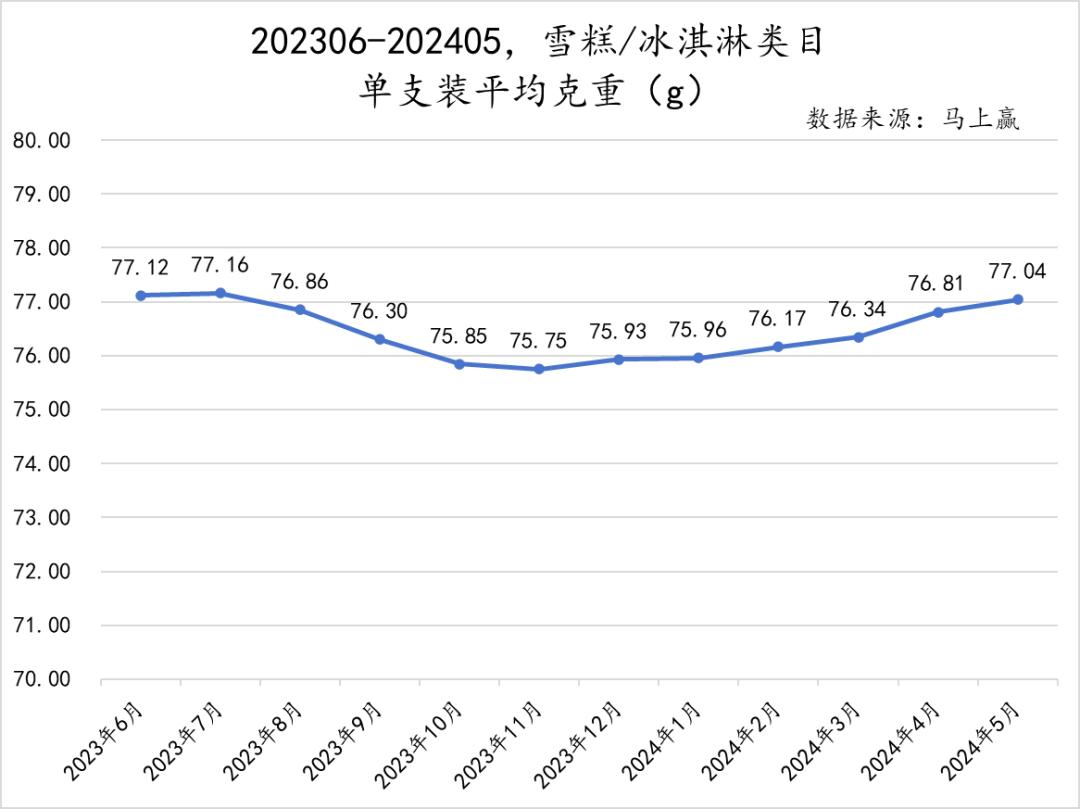

可以看出,从2023年6月到2024年5月,冰淇淋类的单装平均重量集中在75g到77g之间。从23年夏天到冬天,单装平均重量略有下降,但24年春夏又开始回升。虽然冬季单装平均重量略低于夏季,但总体来说还是比较稳定的。

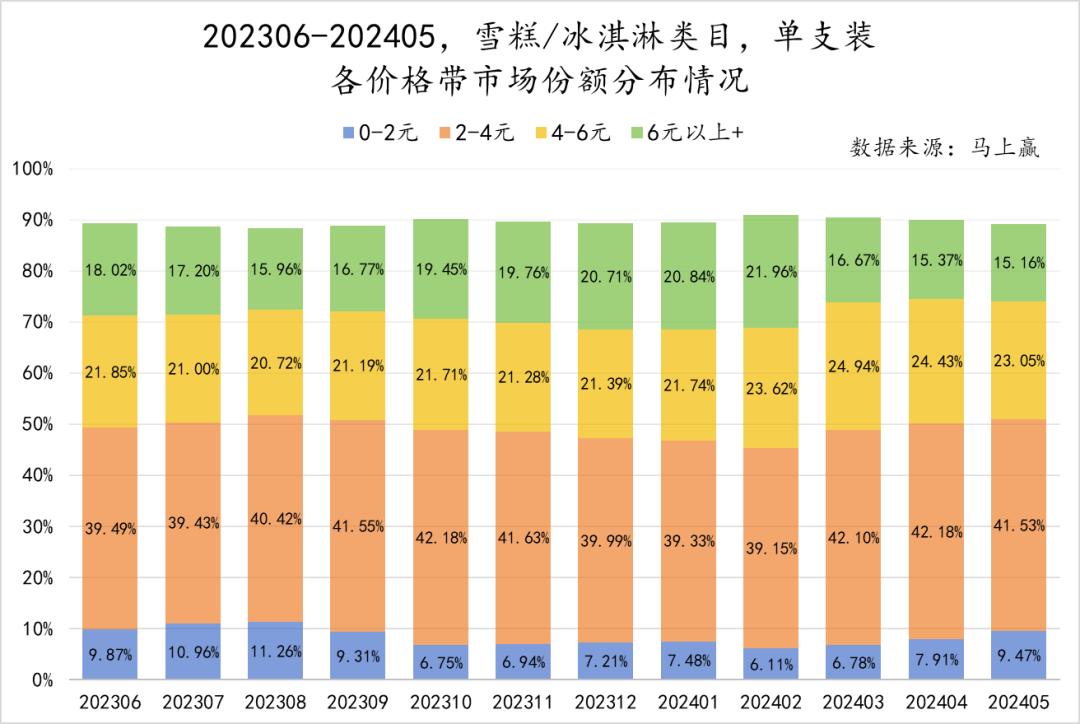

来到每个价格带的市场份额,可以发现2-4元的价格带在市场上占有优势。从23年6月到24年5月,在过去一年的实践中,2-4元的市场份额保持在40%左右,其次是4-6元的价格带和6元以上的价格带。在市场份额方面,0-2元价格带占比最低,但这与其自身的低价格有关,因此还需要观察该价格带SKU的数量。值得注意的是,由于某些产品定价没有抓取等因素,因此这种分布特征只包括SKU,SKU的市场份额约为90%。

从单件商品的数量来看,可以看出0-2元的价格带和2-4元的价格带几乎占了3000元。 SKU数量,远远超过4-6元的价格带和6元以上的价格带。因为定价比较低,所以单看市场份额很难体会到单支装平价冰淇淋的总优势。单价较低的单装雪糕适合这一类传统的户外即食场景,虽然目前这一场景存在变化的可能性,但是知名度仍然存在。

多支装:

与23年夏天相比,多包装的平均支数有所增加,但整个套装的规格并没有增加。这说明家里组装冰淇淋的小规模化,从解暑的需求来看,零食的需求是多样化的。与“量大爽口”相比,单个冰淇淋在家庭场景中更受欢迎。作为零食,充饥可以是需求,但不是必须的;作为零食定位冰淇淋,解暑可以是需求,但不是必须的。

也就是说,雪糕冰淇淋逐渐向零食定位发展,其实是一件好事。一般而言,行业在炎热的天气季节往往竞争激烈,但在寒冷的淡季却不得不“平躺”。而且零食化的趋势会使冰淇淋在淡季的市场表现越来越好,比如现在北方的冬天,暖气加持下,很多消费者都喜欢穿短袖炫冰棍。不仅要抓住旺季市场,还要抓住四季市场——这也可能是雪糕市场未来发展的又一重要机遇。

末尾

虽然反复冲上热搜的“冰淇淋刺客”让品类市场不安,但现在冰淇淋品类似乎已经回到了发展的轨道。冰淇淋作为一个向休闲化、去季节化方向发展的品类,在产品形态、营销渠道等方面进行了调整和改变,越来越适合当今消费者的需求,沉下心来思考行业未来应该走向何方。

随着气温的升高,仲夏即将到来。今年夏天,冰淇淋似乎希望“双手抓”,在回归传统、认真做招牌的同时,积极创新、认真做花样。希望冰淇淋品类能在这个极其炎热的夏天取得好成绩,让更多消费者的心灵清爽,让冰淇淋摆脱“冰淇淋刺客”的污名,成为消费者四季的好朋友。

本文来自微信微信官方账号“立即赢得情报站”(ID:gh作者:_62c3dc96ee87:Lby、Xmjj,36氪经授权发布。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com