吉利诉欣旺达背后:二线电池商承压,宁德时代产能或迎考验

A股市场再次出现了一起备受瞩目的天价索赔事件。

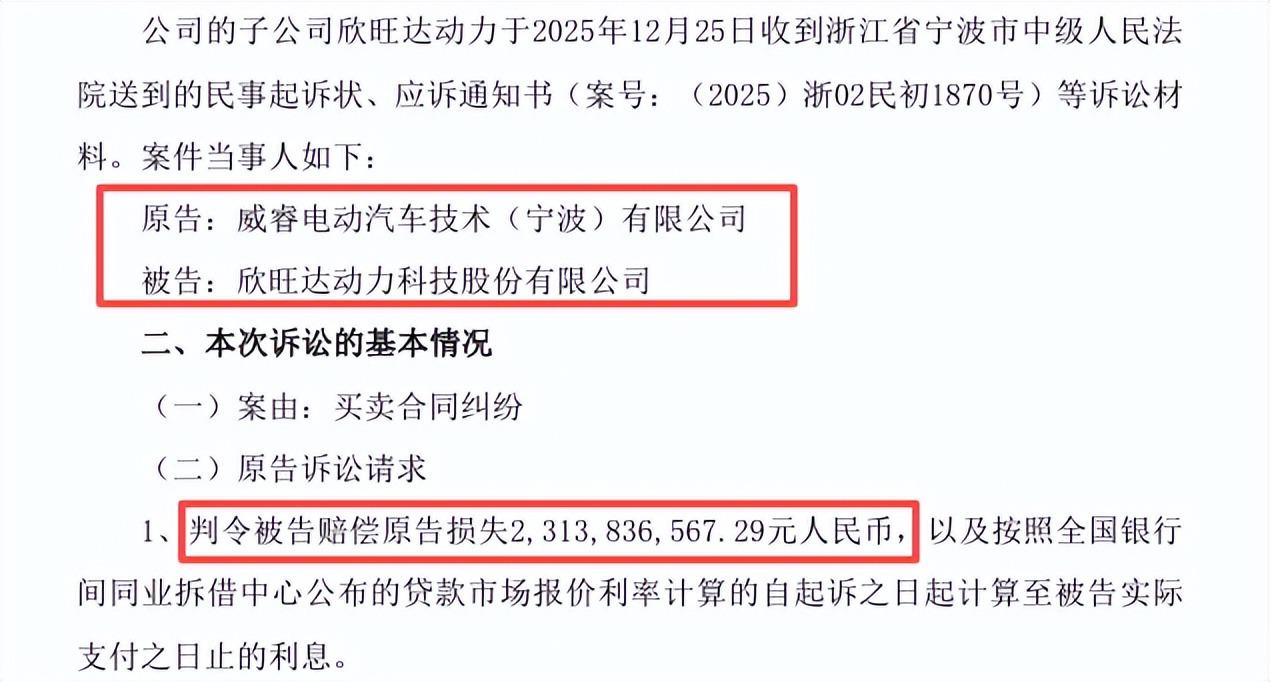

2025年12月末,正当新能源汽车行业全力冲刺新年产销目标时,资本市场却被一则重磅公告打破平静。吉利旗下负责核心动力电池集成的威睿电动汽车技术有限公司(以下简称“威睿”),正式向长期合作的电池供应商欣旺达动力科技(以下简称“欣旺达动力”)提起诉讼,索赔金额高达23.14亿元人民币。

截图来源于公司公告

双方争议的焦点集中在2021年6月至2023年12月期间的电芯供货质量问题上。威睿认为该批次电芯存在缺陷,直接导致整车故障频发、售后成本大幅增加等巨额损失;而欣旺达回应称,已对同款电芯进行了大量测试,且该款电芯在其他客户的电池包系统中应用时均未出现类似问题,同时指出威睿在电芯的具体应用场景和使用条件方面,初期沟通存在不足。

目前案件已由法院立案受理,尚未进入庭审阶段。但面对客户的高额诉讼以及潜在的车主信任危机,欣旺达与吉利之间的这场纠纷,正牵动着市场各方的信心。

压力在资本市场迅速显现:消息公布后的首个交易日,欣旺达股价便大幅下跌11.39%。

权责界定尚未清晰

这场商业诉讼的开端,并非吉利方面提出的天价索赔,而是欣旺达率先发起的货款追讨行动。

2024年8月,欣旺达旗下子公司因买卖合同纠纷将威睿告上法庭,核心诉求是追讨1.19亿元的拖欠货款及逾期利息。

当时双方的合作已接近3年。2021年4月,欣旺达动力凭借其技术方案获得威睿相关平台的电芯开发意向,随后在2021年6月至2023年12月期间完成了批量供货,欣旺达负责电芯生产,威睿则承担电池包封装与三电系统集成工作。

纠纷的直接导火索,是新能源行业进入下行周期后,车企资金链面临压力,威睿因此未能按期支付货款。欣旺达为缓解自身现金流压力,选择通过法律途径维护权益。面对追讨,威睿曾以“电芯存在充电异常、容量衰减等质量问题”为由进行抗辩,试图拒绝支付货款,但法院经审理认为其质量异议证据不足,最终判决威睿全额支付拖欠的货款。

这场胜诉,却为威睿后续的反击埋下了伏笔。

威睿在本次提交的诉状中,以原告身份再次提出了此前未被法院采信的质量抗辩主张,明确指控欣旺达在2021年6月至2023年12月期间交付的电芯存在质量瑕疵,并指出该问题直接造成了整车故障频发、售后成本大幅攀升等巨额经济损失。

这一指控的核心依据,是搭载该批次电芯的极氪001车型出现了大规模车主投诉——车主反馈车辆存在充电速度变慢、续航缩水、感知电量不准等问题,极氪最终启动了免费检测与电池包更换专项行动。而威睿主张的23.14亿元索赔额,正是基于此次售后更换产生的物料、工时成本,以及品牌声誉受损等衍生损失测算得出的。

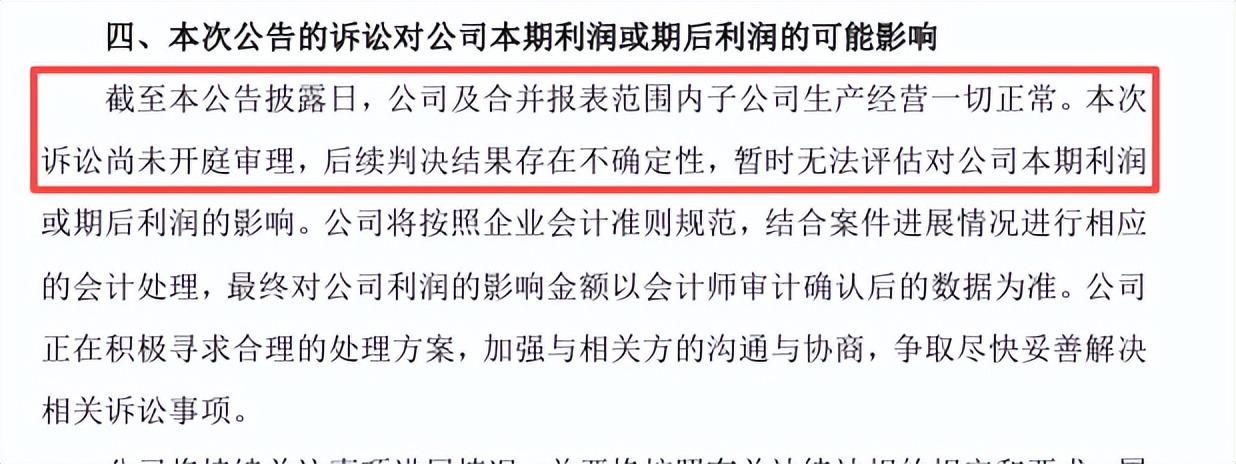

针对这一指控,欣旺达方面表示“原告的诉求不一定完全成立”,并强调案件尚未开庭审理,暂时无法评估对公司利润的影响,目前子公司生产经营秩序正常。

截图来源于公司公告

同时,欣旺达的核心抗辩逻辑,可能指向动力电池性能受多个环节影响,即电池包的封装集成、热管理系统匹配、整车充放电策略等均由威睿主导,极氪车型出现的故障不能单一归因于电芯。

双方纠纷的权责认定核心争议由此产生:威睿需要举证“电芯存在质量缺陷”以及“缺陷与整车故障、损失存在直接因果关系”,而欣旺达则需要证明自身电芯符合约定标准,故障是由下游集成或使用环节导致的。这一举证与责任划分的博弈,也成为案件走向的关键。

因此,当前最焦虑的,莫过于使用了欣旺达电芯的车企及车主们。

理想汽车陷入两难境地

这场诉讼的影响,最先传导至欣旺达的客户群体中。其中处境最微妙的,莫过于理想汽车——作为欣旺达的重要客户与股东,如今却被夹在技术风险与商业利益之间左右为难。

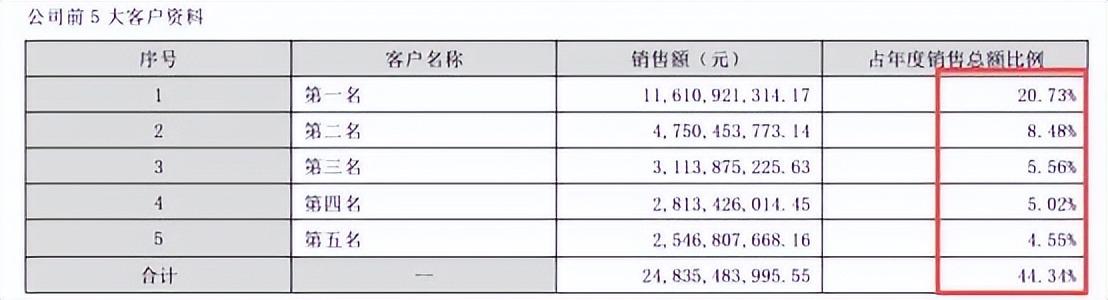

结合欣旺达2024年年报中未公开名称的前五大客户数据,可以对其与车企的合作深度进行客观推测:其中,销售额达116亿元、占比超20%的第一大客户,大概率属于欣旺达核心业务的消费电子领域客户;而销售额处于25亿至47亿元区间的第二至第五大客户,则可能覆盖了理想、东风、吉利等已公开的紧密合作车企。

截图来源于公司公告

理想与欣旺达的合作始于2017年,而关系的第一次质变发生在2022年。当时,面对严峻的“电池荒”,理想通过关联公司向欣旺达动力增资超2亿元,正式成为后者的参股股东之一。面对头部电池厂商的强势地位,扶持一家有潜力的二线供应商,有助于理想在合作中获得更平衡的话语权。

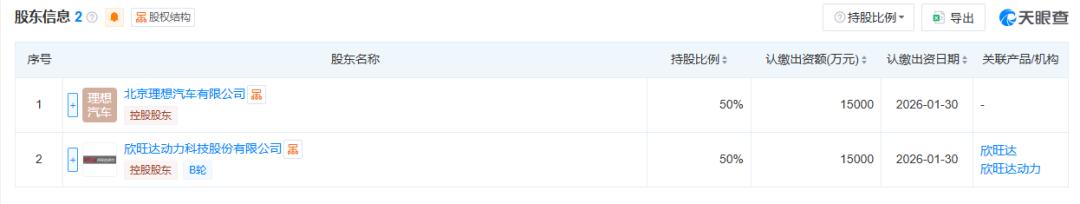

2025年,理想与欣旺达的合作迈上新台阶,双方各持股50%、共同出资3亿元成立了山东理想汽车电池有限公司。这一动作,直接让二者的关系从单纯的买卖供需,升级为“共同研发、风险共担”的战略伙伴关系。

截图来源于天眼查

在这次与欣旺达的合资项目中,理想负责电池的产品定义、质量管控标准等核心环节。这种模式是理想构建“自主可控+多元化”供应链战略的重要一步,能帮助其降低对宁德时代的依赖,通过供应链多元化降低采购成本,从而在激烈的价格战中稳固毛利空间。

同时,理想可基于自身增程式系统、超快充等车型核心需求,推动电池产品的深度定制开发,既快速借助欣旺达的技术积累落地适配车型的电池产品,掌握核心零部件的需求定义权与产能调度权,又实现了产品差异化竞争,在供应链合作中掌握更大话语权。

理想的核心用户是家庭用户,对车辆可靠性、安全性的要求远高于其他群体,他们大多将车辆作为家庭唯一或主力出行工具,承载着老人接送、孩子上学等高频刚需场景。

因此,若欣旺达的“质量问题”被证实或广泛传播,理想打造的“家庭安全”形象将首当其冲,面临严峻的信任考验。尽管车企可能会悄然启动“B计划”,逐步削减相关订单以规避风险,但动力电池作为核心部件的供应链切换绝非一日之功,短期内车企的生产节奏与成本控制或将承受压力。

针对此次风波是否会影响与理想等客户的合作深度,以及后续在客户订单维护上会有哪些具体应对措施,源媒汇日前向欣旺达董秘办发送了问询邮件,截至发稿未获回复。

电池作为电动汽车的“心脏”,其质量直接关系到用户安全与品牌信誉。整车厂与电池供应商之间历经数年磨合建立起的信任,可能因一次公开的质量质疑而瞬间动摇,引发的连锁反应将从供应链一路蔓延至消费终端。

从更宏观的视角看,此次诉讼或将加速行业的深度洗牌。当二线电池供应商面临质量信誉危机,车企为确保供应链安全,订单可能进一步向头部电池巨头集中。

这种马太效应的加剧,将使动力电池市场的竞争格局更为固化,资源与市场份额或将持续向已验证的行业领导者汇聚。

宁德时代迎来机遇与挑战

相较于头部企业,身处二线阵营的欣旺达,经营压力本就很大。

欣旺达的主营业务,主要包括消费类电池、电动汽车类电池和储能系统类三种。2025年上半年数据显示,欣旺达电动汽车类电池业务营收76.04亿元,毛利率仅9.77%;而宁德时代同期动力电池系统营收超1300亿元,毛利率高达22.41%。

两相对比,二者不仅在业务规模上差距显著(欣旺达收入不足宁德时代的6%),核心盈利水平的差距更是悬殊——欣旺达的毛利率尚不足宁德时代的一半。这也直观体现出二线电池厂商与头部企业在成本控制、技术溢价等核心竞争力上的巨大差距。

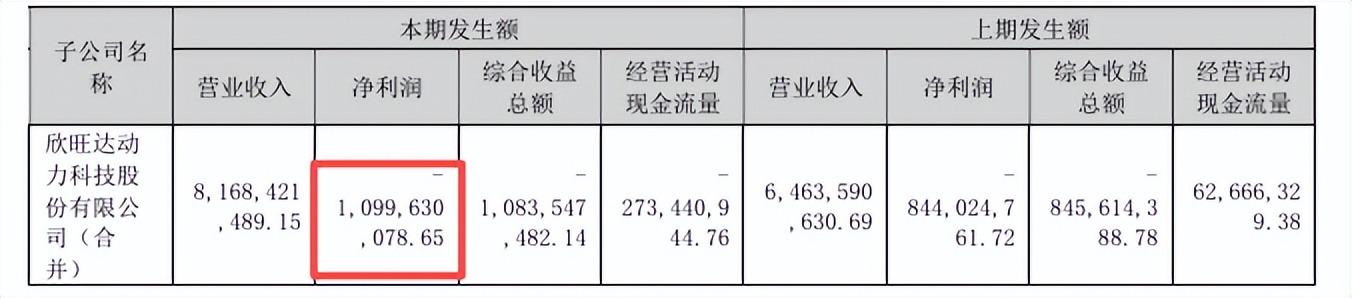

财报数据显示,欣旺达动力作为欣旺达旗下主营动力电池的核心控股子公司,尚未摆脱盈利困境。2025年上半年,虽然其营收从约65亿元增至约82亿元,但同期净亏损反而从约8亿元扩大至约11亿元。

截图来源于公司公告

在新能源行业高速发展的背景下,这种“增产不增利”的状况,反映出二线电池企业在核心技术、规模效应和客户溢价能力上的短板。相较于宁德时代凭借技术积累与规模优势实现的高盈利,欣旺达等二线企业难以通过成本控制或技术溢价对冲竞争压力,经营韧性显著弱于头部企业。

从业务结构看,欣旺达的盈利基本依赖消费电子类电池业务。这块覆盖手机、笔记本、智能硬件的传统基本盘,2024年营收占比高达54%,撑起业绩的半壁江山。正因如此,此次吉利子公司提出的23亿元索赔才显得尤为致命:这几乎相当于欣旺达2023-2024年两年归母净利润的总和,一旦索赔主张成立,公司两年经营成果或将付诸东流。

此次诉讼的冲击,或将动摇整车厂对二线电池供应商的信心。此前,理想在推广i6车型时,就曾因提供“宁德时代与欣旺达电池随机二选一”方案而引发用户争议,为平息疑虑,不得不为选择欣旺达电池的用户提供额外延保。

若其他与欣旺达有合作的车企出于品牌声誉和供应链安全的考虑,即使不立刻终止合作,也可能会在后续车型中降低欣旺达的供应份额,这些订单将主要寻求转向已建立质量信誉的头部电池厂。

面对可能涌入的替代性需求,宁德时代的产能缓冲空间已十分有限。结合行业趋势来看,其2025年上半年总体产能利用率已接近90%的高位,趋近饱和状态。此前行业中便多次出现车企因电池供应紧张,与宁德时代协调产能的情况。未来若二线厂商订单加速转移,高端电池产品的供应紧张格局将进一步加剧。

这种背景下,任何大规模的额外订单都可能直接“拉爆”其产能体系,不仅会导致交付周期延长,甚至可能波及部分车企的生产节奏。

谁能想到,吉利对欣旺达的一纸诉状,竟有可能成为搅动行业的那只蝴蝶。

本文来自微信公众号“源媒汇”,作者:胡青木,编辑:苏淮,36氪经授权发布。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com