公募基金高质量竞争:谁能突围,谁会掉队?

随着2025年公募基金三季报披露结束,行业整体规模再创新高,但内部竞争格局已发生巨大变化。

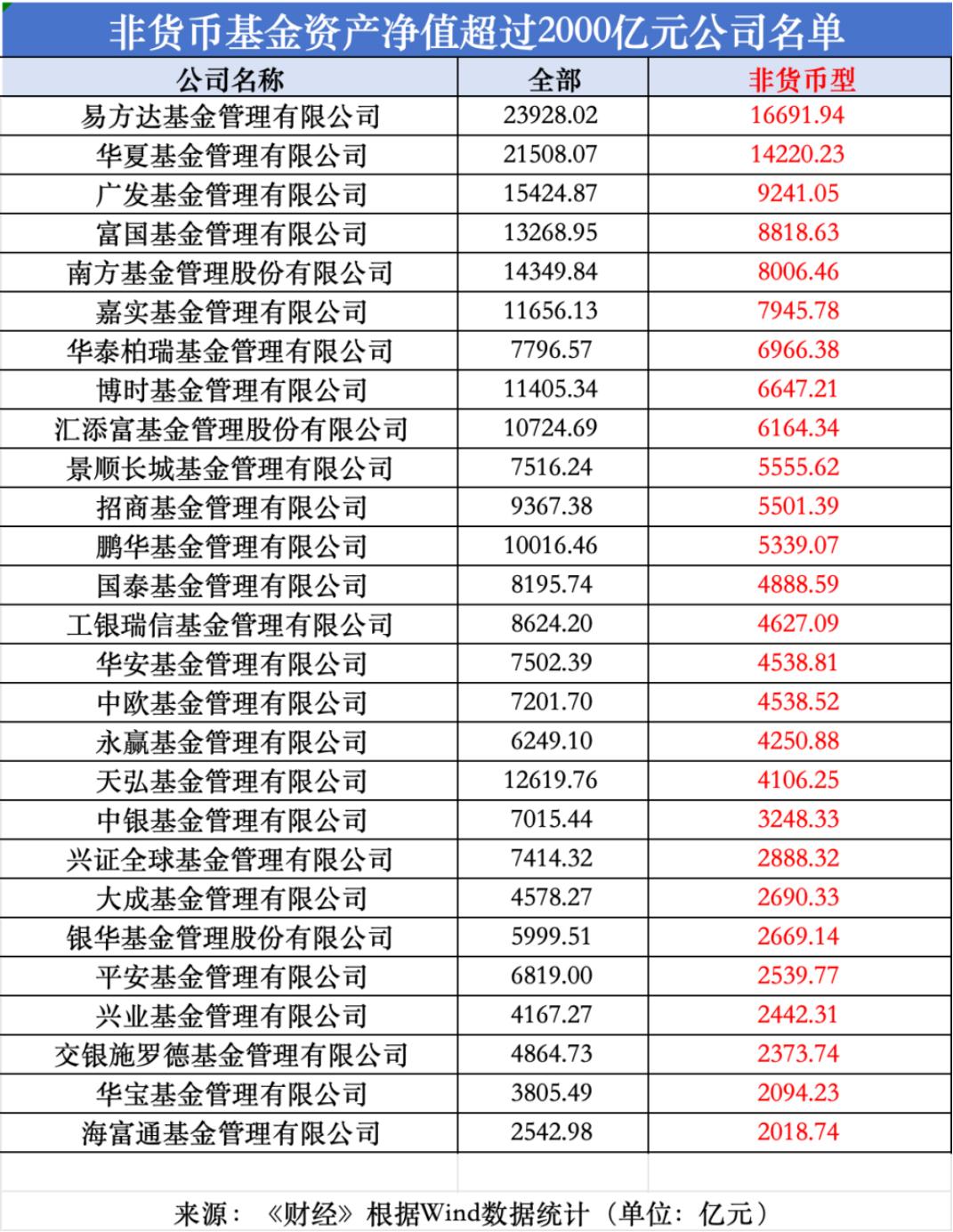

Wind(万得)统计显示,中国公募基金行业资产管理规模稳步增长至36万亿元。同时,行业集中度进一步提升,前十大基金公司管理规模均突破万亿元,超30%的基金管理人规模环比下滑,呈现出“强者更强、弱者更弱”的分化态势。

公募基金的行业淘汰赛已经开始。随着监管日益严格、竞争不断加剧以及投资者愈发成熟,缺乏核心竞争力的公司生存空间将不断被压缩。

未来,中小公司的合并、重组甚至退出或许不再新鲜,单纯追求规模扩张的粗放时代已经过去。能够持续创造稳定超额收益的主动管理能力、具备极致工具属性的被动产品能力,以及提升投资者获得感的能力,可能会成为基金公司立足的根本。

01 头部角逐:万亿阵营排位激战

截至2025年10月29日,公募基金行业前十大公司管理规模均突破万亿元(统计口径:剔除ETF联接基金市值,ETF规模采用三季度末公告数据,下同)。

行业龙头易方达基金与华夏基金处于第一梯队。易方达基金以23928亿元的总规模位居行业第一,领先优势超2000亿元;华夏基金以21508亿元的规模排名第二。

在10000亿至20000亿规模区间,八家巨头竞争激烈。广发基金以15425亿元的规模排第三,南方基金(14350亿元)和富国基金(13269亿元)分别位列第四、第五。天弘基金以12620亿元排名第六,嘉实基金(11656亿元)和博时基金(11405亿元)紧随其后。汇添富基金(10725亿元)和鹏华基金(10016亿元)分列第九、第十,进入“万亿俱乐部”。

前十阵营中,三季度规模增速较高的是易方达和富国,增速分别为16.74%、14.46%;增速较低的是天弘基金,其非货管理规模目前仍在十名之外。

02 中部动能:增长路径现分化

规模在5000亿元至10000亿元之间的公司,构成了公募行业竞争最激烈的中部梯队,包括建信、招商、工银瑞信、国泰、华泰柏瑞、景顺长城、华安、兴证全球、中欧、中银、平安、永赢、银华、万家等14家机构。

三季度,这一梯队内部增长动能分化明显。

中欧基金以17.32%的增幅领先,规模增长超千亿元,主要增量来自权益类基金净值增长和货币基金净申购,但权益类基金份额与上季度基本持平。

景顺长城基金紧随其后,增幅达16.35%。和中欧基金类似,其主动权益类基金几乎没有资金净流入,规模靠净值拉动。景顺长城的混合型基金份额甚至负增长,不过三季度其债券型基金与QDII净申购显著增长。

值得注意的是,不少公司旗下主动权益类基金出现“越涨越赎”情况,而永赢基金是少数获得主动权益净申购的公司。数据显示,永赢基金的股票型、混合型两大类型三季度规模分别达249亿元和1055亿元,增长幅度超80%,份额增长也分别超75%和35%。

建信基金、招商基金、中银基金、平安基金、银华基金三季度规模增速相对较低。其中,建信基金非货管理规模持续下滑,目前排在行业第28位。

03 关键战场:ETF竞赛白热化

对于中大型基金公司来说,ETF已成为基金行业竞争的关键领域。三季度,各家公司在这万亿级市场赛道展开多维度竞争。

领头羊华夏基金以9037亿元的非货币ETF规模暂居第一,但面临巨大挑战。易方达基金追赶势头强劲,单季度规模激增近2000亿元,将差距从854亿元迅速缩小至400亿元。若将联接基金纳入统计,易方达已在指数业务总规模上反超,龙头之争进入白热化。

在华夏与易方达激烈竞争之外,华泰柏瑞基金以5907亿元的规模稳居行业第三。通过在宽基和行业ETF领域的深度布局,华泰柏瑞成为被动投资领域不可忽视的“第三极”。

同时,第二梯队迅速扩容。南方基金和嘉实基金规模都超过3000亿,国泰基金、富国基金、广发基金的季度增速均超40%。

从三季度情况看,当前ETF市场竞争已超越单纯规模比拼,进入产品布局、渠道能力、品牌影响力的综合较量阶段。各参与方根据自身资源寻找差异化突破口,有的深耕宽基领域,有的专注行业主题,有的发力产品创新,ETF市场竞争格局还将持续变化。

在中大型公募基金中,兴证全球基金在9月下旬上报了首只ETF产品,中欧基金未涉足ETF领域,建信基金、中银基金的ETF规模不足百亿。

04 策略突围:固收+的结构性机会

2025年三季度,在债券市场震荡、传统纯债业务增长困难的情况下,部分基金公司的固收+业务规模显著扩张(统计口径包含:一级债基、二级债基、偏债混合型基金)。

这一结构性变化主要受多方面因素驱动:一是权益市场回暖,提升了相关资产吸引力;二是相关公司旗下部分固收+产品中的权益仓位业绩突出,增强了产品吸引力;三是部分机构投资者通过固收+产品以稳健方式布局权益市场。《财经》了解到,在权益市场回暖背景下,一些机构投资者在所投基金管理人处进行基金转换,赎回原本持有的中长期纯债型基金,转而申购同一家公司旗下的固收+产品。

其中,景顺长城基金的固收+规模增长最明显,单季度增长755亿元,总规模从二季度的约935亿元升至三季度的1690亿元。其中徐栋、李怡文、江山共同管理的景顺长城景颐丰利规模增加222亿元,今年以来回报率超20%;董晗与李怡文搭档的景顺长城景颐双利规模增长近140亿元。

富国基金紧随其后,三季度规模增长近600亿元。其中刘兴旺管理的富国优化增强规模增长178亿元,今年以来回报率近18%。汇添富、易方达、博时、中欧、永赢基金等公司旗下的固收+规模增长也都超过200亿元。

值得注意的是,随着部分绩优权益基金经理参与管理的固收+规模快速增长,相关基金经理的管理规模在三季度也大幅增长。永赢基金高楠最新管理规模突破500亿元,华商基金胡中原管理规模突破400亿元。景顺长城董晗与江山的管理规模也分别达到510亿元和368亿元。

05 分化加剧:路径依赖与掉队危机

在行业进入高质量发展新阶段,一批基金公司凭借优势快速发展,也有一批基金公司转型艰难。

首先是对货币基金依赖度高的公司。三季度末数据显示,管理规模超5000亿元的公司中,货币基金占比较高的有建信基金、万家基金、天弘基金、平安基金、兴证全球基金等。

以余额宝起家的天弘基金,目前货币基金规模占比高达67%,非货币基金部分中债券型产品占比也超一半;建信基金情况更严重,货币基金占比达81.19%。巨大的货币基金规模,显示出相关公司在寻找第二增长曲线、拓展多元化业务方面尚未找到有效办法。

其次,一些公司传统核心业务下滑。《财经》统计发现,5000亿规模以上基金公司三季度整体规模均正增长,下滑主要集中在5000亿以下中小型机构。

部分曾以固收业务见长的公司在2025年债券市场波动中受重创:兴业基金旗下债券型产品上半年规模冲高后回落超330亿元,降幅近13%;浦银安盛、国寿安保旗下债券基金规模也明显下滑。以主动权益投资闻名的交银施罗德基金,三季度股票、混合、债券、QDII、FOF、指数等产品大类均出现净赎回。

此外,部分券商系基金因过度依赖母公司渠道资源、缺乏自身投研品牌等因素发展艰难。例如中信建投基金今年以来规模连续三个季度下滑,主要受占比较高的货币、债券基金规模缩水影响。

本文来自微信公众号“财经杂志”,作者:黄慧玲,编辑:郭楠 陆玲,36氪经授权发布。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com