即时零售进入“肉搏战”和“价格战”阶段

从暗战到明战,“战”的是前置仓位的数量和盈利模式,“比”的是商品力和价格力的强弱。

11月15日,JD.COM旗下自营超市“JD.COM七鲜”与前仓结合,全面推出“穿透价,真便宜,不怕比”活动后,JD.COM七鲜再次正式发布狠话:便宜10%!如果对手敢跟着七鲜,就敢继续下跌。

即使在之前回应“价格战”的谣言时,JD.COM七鲜也指出:没有刻意针对任何人,只是低价。然而,如此硝烟味的表达无疑将即时零售的产品价格之争推向了一个新的高度,JD.COM七鲜“低价”的决心也一览无余。

在一定程度上,我们可以把最近“死灰复燃”的前置仓模式看作是窥探即时零售“战争”升级的切入点。

从过去备受市场争议,一些生鲜电商平台的应用被抛弃,到今年下半年再次被盒马、JD.COM七鲜等玩家“谈”,之前“坚守”前仓的丁咚杂货店购物和美团(小象超市、美团闪电仓库)也传来了新的市场趋势:前者将将江浙沪前仓布局密度提高到110个,后者将释放“预计到2027年将给出10万个闪电仓库”的大招。此外,还有“简约超市履约费率降至18%”的好消息,还有“新三年”战略布局将在饿了么开10万家官方旗舰店的公开...

从O2O到新零售,再到社区团购,再到今天的即时零售,随着前仓模式的逐渐成熟和迭代,美团、JD.COM、阿里、丁咚杂货店、朴超市、山姆等玩家的供应生态越来越繁荣,即时零售竞争的分裂已经出现。

当地生活走向“明战”

11月15日发布的阿里(FY25Q2)、财务报告数据的共同亮点是,JD.COM(FY24Q3,11月14日发布)零售业务收入增长。具体来说,阿里本地生活收入增长14%至177.25亿元,位居集团前列;京东零售业实现营收2249.86亿元,同比增长6.1%,仍然贡献了大部分收入。

在“京东秒送”方面,继今年5月京东新升级即时零售业务(将“京东小时达”、“京东之家”品牌整合为“京东秒送”)后,达达集团发布的2024年第三季度财务报告数据显示,京东秒送在京东app领域的月平均订单用户数量和订单量均同比增长100%以上。截至9月底,京东秒送店数量已超过60万家,同比增长70%以上。

上述互联网公司的最新财务报告数据显示了当地生活和即时零售业务的发展趋势。虽然其他头部玩家的业务规模和营收表现尚未披露,但根据近几年的数据,从绝对值来看,美团在当地生活服务领域依然稳居王者位置,抖音、Aautorapper等后来者的增速也不容小觑。

「零售业财经」感觉基于企业属性,即时零售赛道的玩家阵营基本可以分为三类:以丁咚杂货购物、朴素超市为代表的先发型即时电商、以美团、JD.COM、阿里为代表的互联网资源型玩家、以沃尔玛、物美、天福便利店、名优产品、屈臣氏为代表的变革零售企业。

图片:即时零售三大阵营玩家

先发型即时电商,一般具有较强的区域特色,在一定程度上存在市场规模的限制。

比如,丁咚买菜(NYSE:DDL)今年第三季度,继2021年12月在上海实现盈利后,进一步巩固了其在江浙沪的优势地位,该地区13个城市完成了GMV。 超过50%的年同比增长。

但与北京、广深地区相比,本季度丁咚杂货购物GMV同比增长14.6%和2.9%,远低于江浙沪地区。可以看出,长期扎根的江浙沪地区是丁咚杂货购物的关键支撑,只有密切关注江浙沪,不断打赢战争,才有信心应对战火再燃的前仓竞争。

朴朴超市的发展也是如此。从福州、厦门、深圳、广州,到武汉、成都、佛山,朴朴在成本控制和运营效率方面也呈现出优势地区强者恒强的趋势。

因特网资源型玩家的风格一直是集中资源,降维攻击。从过去社区团购的竞争情况来看,平台不仅可以利用各种资源跑马圈地,“卷”出规模,还可以从各个环节降低成本,“省”利润。当然,各种事情的初衷还是流量红利下降带来的危机感。

对于变革型零售企业来说,他们基本上经历了从观望到“不得不做”的心态变化。虽然跟风试水的意图很强,但转身转向的概率也不小。其背后反映了前仓模式迭代的成熟和即时零售的大趋势,以及“仓店一体化”公司下一步应该如何走的命题思考。

这类企业的优势在于可以快速翻转现有门店。除了更愿意把业务主权掌握在自己手中,选择盒马、大润发M会员店、JD.COM七鲜等。自建前置仓库,部分零售商或品牌缺乏数据共享的数字化业务体系和完善的业绩服务能力。现阶段,他们更愿意与美团闪购等第三方平台合作,加码美团闪电仓库,或者直接在饿了么平台上设立近场官方旗舰店。它被认为是实现“消费、履约、售后”标准化、智能化、即时化的最便捷途径之一。

三类玩家各有利弊,依靠资源。他们从暗战走向明战。“战斗”的是前置仓位的数量和盈利模式,“比较”的是商品实力和价格实力的强弱。

以广深市场为例,简约超市、山姆、大象超市的市场份额排名前三。沃尔玛、华润、天虹等其他传统连锁店面临很大压力,但在保证门店服务业绩、探索区域线上消费趋势的同时,也逐渐从品质生活空间的角度进行了区别于线上探索,这是一种有利的实践,可以防止饮鸩止渴,陷入单一的“仓库”角色。

游戏性千篇一律:生鲜引流,自牌坐镇,区域取胜

残酷的竞争燃烧着每个家庭的资金、人力和耐心,但太阳底下没有什么新鲜事。商业社会和历史上反复发生的方式和现象,意味着即使进入被视为新零售业态和新消费模式的“即时零售”,出拳的招数也是有限甚至相似的。

一是生鲜引流。

生鲜品类作为零售业中为数不多的能够保持大幅上升的行业,无疑是市场的核心竞争点。然而,生鲜引流和标准产品的利润仍然是现阶段即时电子商务的标准模式。

虽然前置仓模式广泛应用于生鲜零售行业,但由于开仓成本高、操作难度大,这种模式能否“运行”一直存在争议。问题的根源在于,生鲜食品本身就是一个高损耗、非高频率的品类,很容易陷入商品损耗高、毛利低、没有大规模订单成本更高的困境。

这就是为什么即时零售从新鲜食品切入后,最终会走向全品类,为自主品牌、预制蔬菜、休闲百货等商品做出贡献。归根结底,它是为了提高利润率,更好地生存。

第二,自牌坐镇。

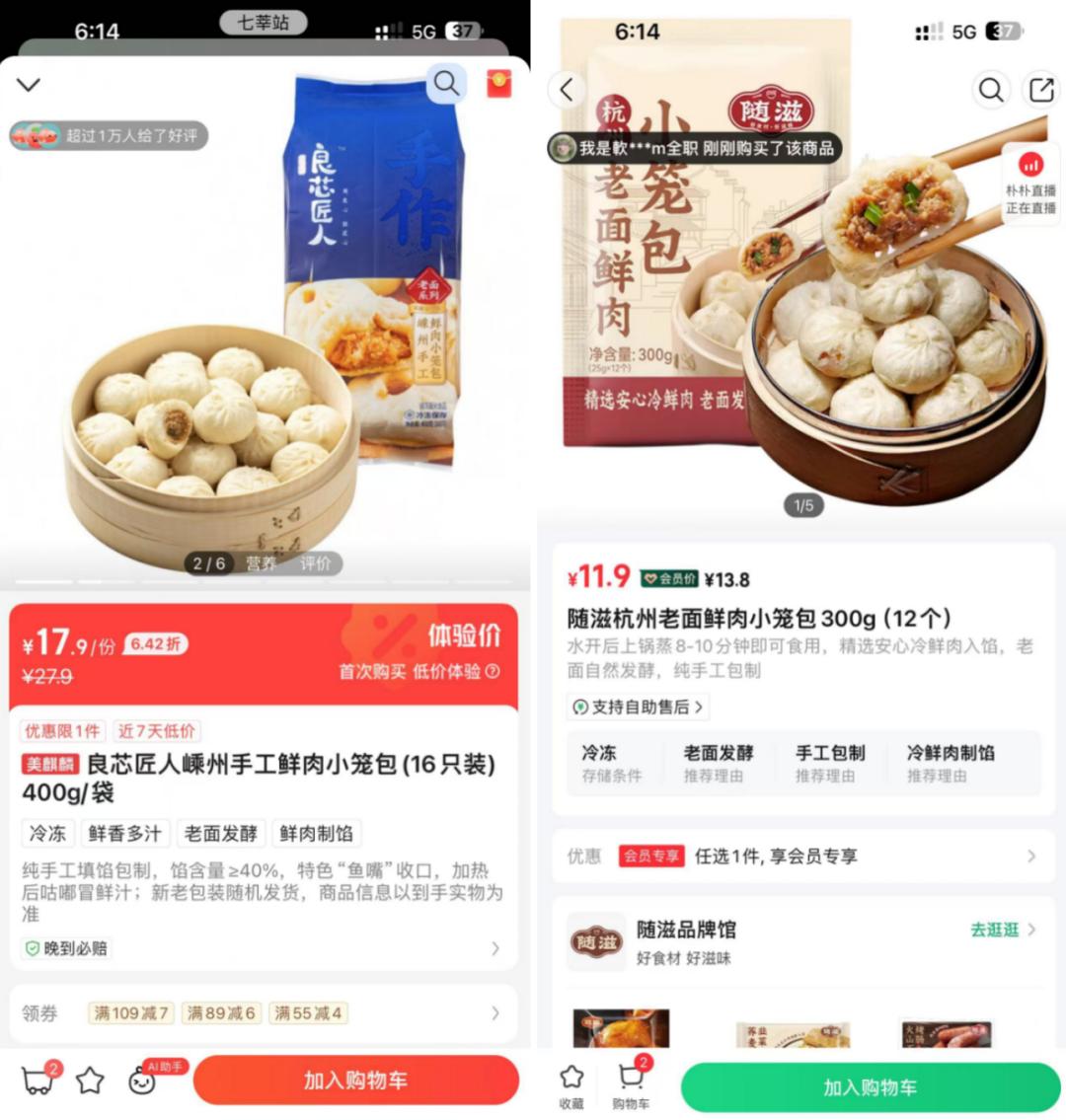

丁咚杂货购物、盒马、朴朴超市都在强调自主品牌产品的建设。目前,丁咚杂货购物自主品牌产品的用户渗透率超过70%。朴朴超市自有品牌矩阵产品的销售额,以“优惠”和“随滋”为核心,今年可能接近50亿元,约占销售比例的15%-20%,而盒马自有品牌甚至完成了漂洋过海。

图片:丁咚购物及简单超市自主品牌商品

「零售业财经」我觉得自己的品牌不仅仅是为了低价,更重要的是为了展示品牌和平台对目标客户的认知。这种理解是无法复制的,自我品牌的价值核心是实现规模效应后的“普惠”。

以作者多次回购的君乐宝酸奶为例,朴朴超市销售的品牌产品“君乐宝简醇0添加蔗糖酸奶桶1.2kg“活动价格为16.9元(原价19.9元),小象超市联合君乐宝开发的“小象X君乐宝纯益生菌风味发酵乳1.2”kg"只卖9.9元(原价12.9元)。

经销商与品牌供应商合作打造的产品,在商品重量、包装、口味相差不大的情况下,可以有效提升盈利空间和盈利能力。对于消费者来说,相关产品的商品实力在价格方面是有意见的。

第三,区域取胜。

从近期即时零售前仓模式的竞争格局变化来看,JD.COM七鲜完成了前仓结合,在升级商品和服务的同时,以“渗透价格”增加了市场投入;盒马选择在上海重启前仓,但目前的成本问题仍有待解决,短期内对丁咚杂货购物的扩张空间影响不大;小象超市在华北和华南推广较快,在华东地区业务扩张相对稳定。

目前各平台对前置仓库的速度主要体现在对基层经销商和推送人员的激烈竞争上,而区域优势的蓄气和释放,前置仓库展厅的高密度布局,最终都指向订单密度增加后的降低性能成本、提高配送效率、供应链规模效应和规模效应。

当我们进一步重新审视即时零售的现状时,似乎只有天猫超市没有动静?有趣的是,阿里是第一个提出“近场电商”概念的前瞻性玩家。

本文来自微信微信官方账号“零售商业财经”(ID:Retail-Finance),作家:博雅,编辑:鹤翔,36氪经授权发布。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com