被华为“按地”摩擦,理想还能有好日子吗?

理想汽车 (LI.O) 八月份在北京时间 28日晚港股盘后,美股盘前公布。 2024 2008年第二季度财务报告。从结果来看,虽然已经过了纯电动Mega的翻车期,但高端混合动力被大哥华为拦截。结果只能算是预期普降后,并没有让大家失望:

1. 营业利润从-6亿转回近近 5亿,比预期的2亿稍微好一点。但就盈利质量而言,差距主要在于运营端的抑制。经过Mega翻车的痛苦理解,与第一季度相比,公司的R&D、营销和行政费用明显收敛。这种预期差距不足以让市场从根本上认为理想已经成功翻盘。

2. 汽车价格“还行”,收入略超一些:销售额同比增长25%已经是明牌,理想二季度收入316亿元,同比增长11%,比预期增长2亿元。这个差距是因为汽车价格略高于市场估计。

3. 自行车毛利率18.7%,也算完成Mega爬坑:由于a.L8、9被M9截胡,高档车销量放缓;b除了L6之外,整个系统都在减价; c. L6销售比例大幅上升,整体价格下降,本季理想自行车价格下降是肯定的,只是下降多少。

实际自行车价格从30万元开始 跌至27.9万,略低于市场预期的27.6万,相应的自行车毛利率为18.7%,也略高于市场预期的18.4%。

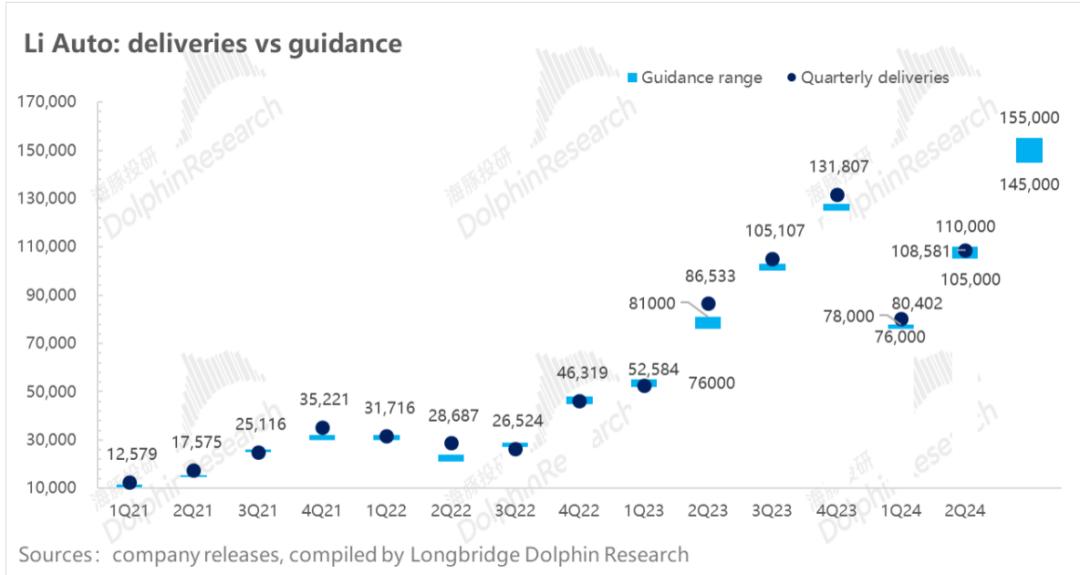

5. 第三季度销售指导缺乏信心:因为7、八月份几乎全部结束,假设理想能够保持当前的周销趋势,海豚君估计理想第三季度的销售额应该在15-15.5万之间。

但事实上,本季度理想给出的销售指南是14.5-15.5万。虽然上限在海豚君的预期之内,但这次的主要问题是,在只剩下一个月的情况下,理想给出的上下限差距高达1万台,而过去基本在1000到5000辆之间。

在这里,海豚君不禁要问,现在的理想在被市场和竞争对手教育后,是否对自己的目标落地能力没有信心。尤其是14.5万台的下限引导,隐含着9月份周销量下降的可能性。

6. 理想价格迅速达到26万?引导的缺乏自信也体现在394-422亿人民币的收入引导叠加后,他们隐含的自行车价格只有26.3万元左右,与第二季度的27.9万元或市场预期的27万台相比,差距并不小。

而且隐含价格这么下跌,市场自然会担心:L8/9会不会被M9进一步挤压销量,L6的销量会被动增加?我们又要降价卖车了吗?毛利率能否如期再次达到19-20%?

海豚君的总体观点:

从预期差的角度来看,第二季度理想汽车业务偏差小幅超出预期的背后,其实没有错。在第三季度的指导下,无论是拓宽销售指导范围还是隐含的汽车销售价格,都说明面对日益加剧的市场竞争,理想对自己计划落地能力的信心和竞争力都是打折扣的,降价的概率也不能排除。

当然,第一季度纯电Mega的翻车事件基本上是翻的。然而,自行车综合价格下降的背后,理想的尴尬是,年初纯电试水完全是Flop。收拾完烂摊子,清理院子,发现混合动力的主阵地也着火了:华为的问界和M9一起来势汹汹,造成了理想的L8。、在今年没有新车的情况下,海豚君仍然有点担心L6订单的后续动力,以及潜在降价的可能性。

下半年,虽然纯电动汽车没有推新车,但充电桩上的理想仍然在花钱补作业,而华为在混合动力方面的辉煌明显打击了理想的气魄。2024年,理想压力依然很大。

幸运的是,从估值的角度来看,市场已经通过各种情况充分感受到了华为的威胁,并将这种竞争定价到了理想的股价。在目前的基本趋势中,理想的销量和毛利率也在提高,业绩将继续呈现爬坑的趋势。

但是要说真正的投资和安心的理想,这个转折点还没有看到,只能等到明年的纯电理想能否意外突破。

下面是详细的分析

由于理想销售已经公布,最重要的边际信息是:第一季度和第二季度毛利率;第二季度和第二季度业绩展望。

销售汽车业务的毛利率为18.7%,略高于市场预测的18.4%。

由于L6的贡献增加,第二季度汽车业务的毛利率将下降到18%左右,因此市场的一致预期几乎在18.4%左右,因为理想之前引导了第二季度汽车业务的毛利率。从本季度的实际表现来看:

第二季度理想汽车业务毛利率为18.7%, 与今年第一季度19.3%环比下降0.6%相比,略高于指导和市场预测,略高于预期的主要原因是价格端超出预期。

(注意:22年第三季度为8亿 汽车销售毛利率数据受到合同损失影响,23年第四季度汽车销售毛利率数据为4亿质保金去除)

而且从自行车经济的角度来分析:

1. 整个系统继续降价 L6比例较低,使得自行车价格环比下降22,000。

第二季度,自行车平均价格27.9万元,一辆车比上季度少卖2.2万元,但超过市场预期27.6万元,海豚君根据第二季度的指导估计自行车价格27.2万元。本季度汽车价格环比下降主要受三个方面影响:

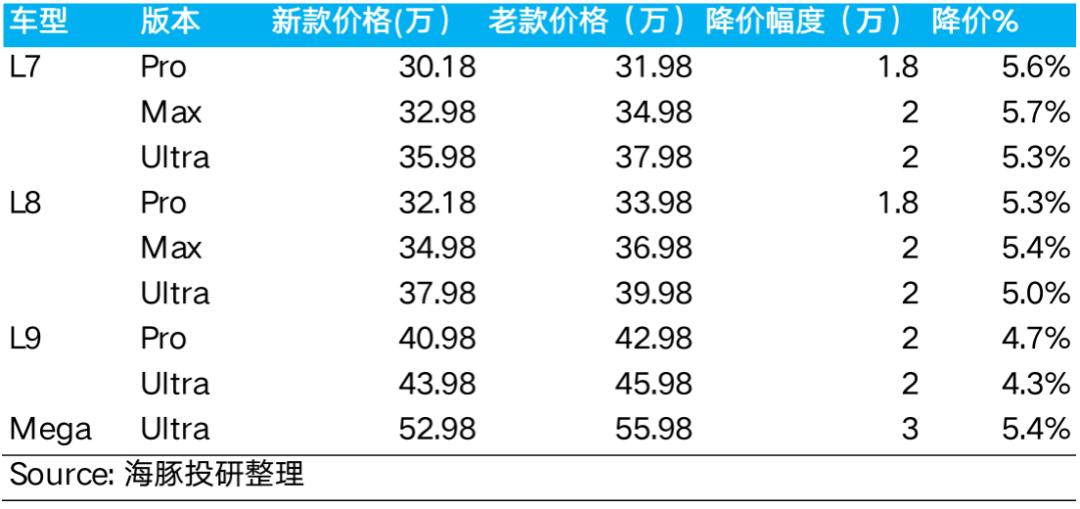

理想情况下,4.22号全系车型降价,降价1.8-3万元,降价比例在4%-6%左右。

向在宣布降价之前已经购买了Mega, 2024系列L系列车主,通过补偿差价(L系列车主现金回馈1.5-2万元,Mega车主现金回馈3万元)进行补偿。

3)本季度低价L6在4月份上市(定价24.98-27.98万),在第二季度车型结构中所占比例上升至36%,而L8 受华为问界M9竞争的影响,L9在第二季度的车型结构中所占比例大幅下降22%。

2. 销量回升释放了规模效应,自行车成本较上月下降16000元。

第二季度,自行车理想成本为22.7万元,较上季度下降1.6万元。由于本季度销量回升35%,规模效应释放,自行车摊销成本下降。

3. 第二季度自行车最终赚了52000元

从自行车的赚钱能力来看,第二季度卖一辆车的理想毛利率为52000元,较第一季度下降06000元。从今年第一季度的19.3%到第二季度的18.7%,整体卖车毛利率持续下降。

第二,24年第三季度销售引导平平,但收入引导隐含价格持续下跌。

a) 24年第三季度汽车销售目标:14.5-15.5万辆,低于海豚君预期的15.6万辆

第二季度,理想第二季度交付量达到10.9万台,环比回升35%,理想第四季度全系降价1.8-3万台,L6快速上坡。

与第二季度10.9万的交付量相比,理想的第三季度交付量为14.5-15.5万,环比增长33%-42%。但是海豚君认为这样的销售指南是一种不自信的表现。这次引导的区间和过去大不相同:过去一般引导的区间差一般是两三千辆。结果这次直接有几万辆,也低于海豚君预期的15.6万辆。

从目前的销售趋势来看,由于7月份已经知道了5.1万的交付量,8月份根据最新的周销数据估计交付量也在5.1-5.2万台,这意味着9月份的交付量估计只有4.2-5.2万台,几乎保持一致,甚至可能继续下降。引导背后的自信心本身就在下降。

b) 指导隐含价格继续环比下降,低于市场预测27万元

除销售指导外,本季度收益指导为394亿-422亿元,按其它业务收入贡献13.8亿元计算,指导隐含的汽车业务价格仅为26.3万元,较第二季度持续下降1.6万元,仍低于市场预测27万元。

而且下降的主要原因有几个:

1)预计L6在车型结构中的比例将继续增加(L6在7月份的比例已经提高到50%),而在问界M9的竞争压力下,高价高毛利的L9在车型结构中的比例可能会继续下降;

2)理想7.1-7.15为所有车型提供限时促销活动,包括 限时买车10,000元(包括5000元选择基金,5000元7kw) 充电桩或直接定金扣除5000元),⾸以及2.5%的利率购车融资补贴计划

然而,当第三季度价格大幅下跌时,市场自然会担心:L8/9是否会被M9进一步挤压销量,L6销量是否会被动增加?是不是又要降价卖车了?毛利率能否如期再次达到19-20%?

第三,降低成本下的运营成本表现抑制

1)R&D费用:与上季度基本持平

本季度理想的R&D支出为30.3亿元,与上季度基本持平,略低于市场预测的31亿元。

上一季度的R&D支出是一个没有调整投资节奏的数据(按原销售目标投资65-80万),而这一季度的R&D支出主要是由于裁员导致R&D人员工资下降,但被支持扩大产品组合和技术成本的增加所抵消(R&D纯电动平台和智能投资),整体R&D支出与上一季度基本持平。

但是在智能化方面,理想已经向AD发展。 MAX客户推“全国都可以开”的无图NOA,逐渐赶上了开城速度第一梯队的理想和小鹏,智能升级也有助于提升AD。 Max车型比例(AD理想估计 Max车型的订单量将占其总订单量的70%左右,超过30万元。

在智能驾驶算法方面,理想也将重点从基于规则驱动的算法转变为以特斯拉为首的端到端大模型方案。与规则驱动算法相比,端到端算法需要的人更少,因此理想的智能驾驶团队数量从原来的2000人减少到1000人以内。

二是营销和管理费用:裁员 减少营销活动销售管理费用环比减少

本季度营销管理费用28.2亿元,环比下降1.6亿元, 市场预测低于29.5亿,主要是因为营销和营销活动的减少以及裁员带来的销售人员工资的减少。

同时,在开店方面,理想的表现更加压抑。第二季度只增加了23家门店,开店率比去年第四季度高峰期放缓了很多(去年第四季度增加了106家)。7月份关闭了10家直营店,重点关注门店销售收入的增加和售后服务(本季度增加了65家售后服务中心)。

第四,收益端和毛利率端基本符合市场预测

二季度理想总收入为317亿元,销量已经公布, 比上年增长24%,略高于市场预期的314亿。

收入略高于预期,主要是因为自行车在汽车业务中的价格略高于市场预期,但本季度相关业务(保险、二手车等)表现下降0.2万元,低于市场预期14.5亿元。

但本季度整体毛利率基本符合预期。虽然汽车业务毛利率略高于预期,但相关业务毛利率较本季度下降6.7%至36.3%,低于44.9%的市场预测。第二季度毛利率最终为19.5%,基本符合19.6%的市场预测。

降低成本 经营杠杆释放使本季度经营利润转正。

理想二季度在认可度较高的经营利润方面,本季度经营利润转正, 本季度平方根的营业利润率从今年第一季度-2.3%上升到第二季度1.5%,超过市场预期的0.6%,从今年-6亿环比上升10亿。

核心来看,虽然毛利率逐月下降,但在本季度降低成本下,运营成本有所下降。同时,在销量逐月回升的情况下,运营杠杆得到释放,最终运营成本低于市场预测,导致运营利润率上升。

但本季度净利润仅较上月增长5亿元,主要是因为本季度利息收入大幅下降,从上季度的10.7亿元下降到本季度的3.7亿元。SBC调整后,净利润为15亿元,利息收入为 在SBC环比下降的前提下,与上季度相比,SBC仅上升2.3亿元。

六. 但是经营现金流仍然未能转正。

本季度经营现金流-4.3亿元,比第一季度-33亿元增加29亿元, 但是仍然没有转正,主要是因为一方面虽然经营利润方面有了很大的提升,但是Non-GAAP的净利润是利息收入。 虽然本季度存货问题有所缓解(之前的销售预测过于乐观,导致备货量翻了一番),但与上季度相比,SBC环比下降了2.3亿元,但是仍然处于历史高位(本季度83亿),仍处于消化库存阶段。

与上季度相比,本季度资本支出14亿元,环比下降3亿元,低于市场预测17亿元。本季度资本支出主要投入超充站,第二季度超充站/超充桩新增257座/1182座,几乎翻了一番,为Mega和明年上半年推出的纯电动汽车做准备。在理想之前给出的今年Capex指南中,超充站Capex预计今年总投资约15亿元。

而且由于纯电动汽车延迟量产到明年上半年,Capex也会自动推迟投资,因此本季度资本支出环比下降。

本文来自微信微信官方账号“海豚投研”(ID:haituntouyan),作者:海豚君,36氪经授权发布。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com