一位冠军三家抢,运动鞋服哪个强?

出品/亿邦动力

作者/廖紫琳

网球冠军郑钦文穿着耐克鞋、阿迪网球服、安踏领奖服,有点“忙”。在本届巴黎奥运会上,一个冠军被三个竞争品牌抢了头。

2024年是体育大年,奥运会、欧洲杯、美洲杯等国际比赛聚集在一起。户外活动如爬山、骑自行车、网球、瑜伽等热度居高不下,运动鞋服品牌的激烈竞争正在悄然上演。

对于中国品牌来说,今年是丰收的一年。2024年,安踏和李宁的利润之和已经达到耐克中国和阿迪中国收入之和的1.2倍,国内英雄继续在主场压制国际英雄。

属于国产品牌的时代已经到来,但挑战依然存在。就品牌成绩而言,耐克依然是体育行业的“大哥”,近半年营业收入高达240亿美元(截至5月31日前两季度),相当于人民币1700亿元左右。这个数字大概是安踏(160亿元)。、李宁(143亿元)、特步(72亿元)、上半年营收之和为361度(51亿元)4倍。

纵观全球市场,中国品牌要想走得更远,还需要努力。

目前,截至2024年6月30日,中国运动鞋服品牌已陆续公布财务报告业绩。在过去的六个月里,他们的经营业绩如何?有哪些关键动作值得关注?行业有哪些新的增长机会?

01

安踏继续领先

361度营收增长近20%

目前,当客户“收紧钱包”时,体育消费已经进入理性时期。一方面,客户追求性价比,另一方面,他们更注重商品背后的质量、功能、材料等因素,需求更加系统化,追求“高档替代品”。

尽管消费力疲软的声音四起,但就目前而言,上半年运动鞋服的市场表现仍然一片向好。

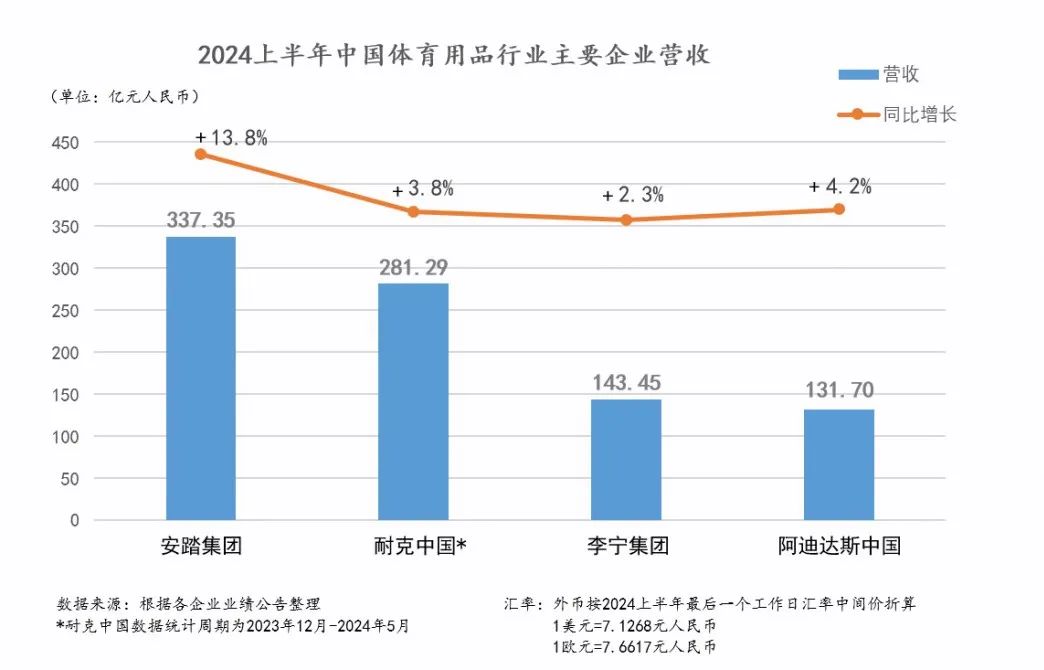

就收入而言,安踏集团、耐克中国、李宁集团和阿迪达斯中国排名前四。

上半年,安踏集团营业收入达到337.35亿元,比去年同期增长13.8%,超出市场预期。上半年,两大品牌安踏和斐乐的收入均创历史新高,分别达到160.77亿元和130.56亿元,同比增长13.5%和6.7%。同比增长2.3%,李宁收入143.5亿元。;特步集团营收72.03亿元,比去年同期增长10.4%;361度营收达到51.41亿元,同比增长19.2%。

2024财年(截至2024年5月31日),耐克集团全年收入514亿美元,同比增长1%,大中华区收入达到75.45亿美元,同比增长8%。;2024年上半年,阿迪达斯全球营收达到112.80亿欧元,同比增长10%,大中华区奉献营收达到17.19亿欧元,同比增长8.5%。

值得注意的是,从2022年上半年到今年,安踏集团连续第五个半年收入领先耐克中国,两者的收入差距已经扩大到50多亿元。

02

户外、儿童、女性成三大新增发动机

电子商务渗透率的不断提高,性价比商品和品牌的不断提高,对新市场(儿童、女性、户外等)的探索。),仍然是各种体育用品集团的重要增长引擎,尤其是中国品牌。

今年1-6月,安踏集团所有品牌的电子商务收入占总收入的33.8%。按照绝对金额计算,同比增长25.1%。财务报告中特别提到,追求圈内认可的Z世代喜欢新的社交电商平台,公司成立了直播团队,打造了吸引人的内容,进而推动了集团电商业务的快速增长。

电子商务渠道最明显地推动了特步业绩。上半年,特步集团电子商务收入增长20%以上,而集团整体收入增长只有一半。其中,Tiktok、Tike、视频号销量同比增长80%以上。

同理,虽然阿迪达斯上半年的电子商务业务收入下降了6%,但是在去掉Yeezy产品之后,电子商务渠道的收入同比增长了30%。

相反,耐克在电子商务渠道的失败导致了AirForce1和NikeDunks等在线销售比例较高的经典系列表现不佳,耐克Q4的收入同比下降2%,预计2025财年Q1的收入将下降10%左右。

在今年的财务报告中,户外、儿童、妇女三大业务板块的增长速度都很快。

361度、特步儿童业务,逐步成为公司增长的新动力。上半年,儿童业务总收入为361度的22%,与361度成人服装大致相同,同比增速(24.2%)超过集团收入增速(19.2%)。今年围绕跑步,特步也在大力投身儿童业务。5月,与清华大学体育健康科学研究中心建立合作关系,打造更适合中国儿童脚型的全新设计。A 健康成长鞋”。此外,截至6月底,迪桑特已经开了7家儿童店,月店效率已经达到55万元。

年轻的时尚群体仍然是体育品牌消费的主力军,小众运动的“大众化”,带动了相关业务的快速增长。除热门运动持续升温外,徒步、瑜伽、越野、攀岩、滑板等小众运动也非常火爆,推动了新市场业绩的快速增长。举例来说,361度推出了户外产品系列,并连续举办“板上见”滑板活动,“晒不服”户外活动,开拓新兴市场。目前,安踏冠军店主打户外产品系列,月店效已达100万元,大约是之前安踏店面效率的3-4倍。

李宁还为女性消费者推出了瑜伽服装IP“柔感”系列和场景健身套装,具有运动切割的特点;通过材料升级和赛事营销,网球销量达到历史新高;“中国李宁”以时尚街区闪光店等营销形式接近年轻时尚群体,结合滑板、冲浪、越野跑等多项时尚运动和比赛。

然而,由于国际市场高通胀、利率波动、宏观不确定性增加,上述集团在海外市场遭遇挫折。

2024年上半年,李宁海外市场收入达到2.48亿元,比上年同期下降14.4%,占总收入的1.7%。特步国际海外市场收入为0.72亿元,比上年同期下降25.3%,占总收入的1%。361度国际业务收入为0.73亿元,比上年同期下降12.1%,约占集团总收入的1.4%。

以北美为代表的国际市场低迷,也影响了阿迪达斯、匡威等国际品牌。上半年,除北美外,阿迪达斯的国外市场均有所增长,而北美市场下滑约7.7%至13.02亿欧元。耐克集团的匡威品牌业绩达不到预期,第四季度下滑18%,主要是因为北美和西欧市场销量下滑。

03

上半年降低成本成为主旋律

零售市场的寒冷已经传到了每一个角落,不仅消费者在减少开支,公司也在强调降低成本。高店铺效率,多品牌,节约开支,调整业务线...降低成本成为上半年行业的主旋律。

2024年上半年,安踏集团主要品牌安踏品牌营收达到160.8亿元,同比增长13.5%、在占集团收入48%的同时,李宁集团和阿迪中国也以单一品牌的力量超越。

其成功的秘诀在于一整套降低成本的组合拳,勇于“向内要效率”。

从2020年开始,安踏集团开始积极推进DTC转型,部分经销商门店可能被归类为品牌直销,也可能按照统一的运营标准进行管理。截至2024年6月30日,安踏集团超过1.2万家门店中,超过1万家采用DTC(直接面对客户)运营,DTC占80%以上。

但是始祖鸟大中华区前CEO、安踏集团现任首席执行官徐阳认为这还不够。他认为,如果没有足够的店铺效率提高,DTC改革将失败。因此,今年上半年,徐阳开始对安踏产品、渠道、营销等进行全方位改革,最终目的是“让不同的人在不同的渠道购买不同的产品”。

产品方面,上半年安踏一直与国内外顶级品牌资源合作,凭借自身的组织和供应链优势打造IP新产品,通过饥饿营销(限时、限量、限风格、限渠道)增加商品的“稀缺性”。

比如安踏与NBA巨星欧文合作开发的第一款运动鞋“KAII欧文一代”、与贝克勒等顶级跑步者合作开发的“C家族”系列运动鞋、与“校园跑步训练营”合作的“马赫”系列氮技术运动鞋、安踏与流量明星代言人王一博合作的运动鞋等。

渠道方面,安踏打破了传统的“千店一面”模式,根据消费群体的细分设立了不同的店铺类型。除了黑白标店(SV店作品集),安踏上半年还给出了以减碳为目标的“0碳使命店”。、以户外用品为重点的“冠军店”、“非常安踏”等多种新店类型具有明显的性价比优势。

以安踏三里屯SV“白标店”78平米的店铺为例。上半年月效已达2万元/平米,全店月效已超过155万元。据估计,该店年效已超过1000万元。

361度上半年降低成本的过程主要集中在“线上节流、线下开源”的逻辑上。

在线上,361度的收入同比增长16.1%,但是支付给电商平台的佣金和服务费却下降了,从去年的1.131亿元减少到0.835亿元,其他费用的总费用(包括流动费用)减少了14.8%。

线下,361度集团共有5740家门店,比去年年底净减少6家,其中东部、南部、北部门店减少,西部门店(四川、云南、贵州、陕西等)增加18家。).继续向三线以下城市下沉,361度占据消费退化的市场红利。

在放弃成为综合体育品牌的想法后,特步决定放弃原有的时尚体育分公司,防止集团业绩受到影响。今年5月,特步宣布以1.51亿美元的价格出售K·SWISS(以网球鞋命名的美国品牌)和帕拉丁(法国运动鞋品牌从靴子起家)接手特步国际实际控股股东丁水波及其家族。

核心变化的原因是时尚运动分公司的营业利润已经亏损了1亿元,这是目前集团唯一的亏损分公司。最新财务报告数据显示,集团毛利率已增长3.1个百分点至46%,远超去年同期水平(42.9%)。这一数字的改善来自于高端运动品牌索康尼的交易带动和集团电子商务销售的增长。

未来,特步集团将聚焦跑道,特步品牌将聚焦大众体育市场,而索康尼则聚焦高端完善体育市场,迈乐聚焦越野跑和户外活动,除此之外,还将聚焦打造跑步生态系统(包括特别跑步会员制、“烈日计划”儿童体育课等)。).

04

头部品牌格局稳定

小众品牌增长率高

目前,中国市场上只有5个综合性体育品牌年收入超过200亿元:耐克、阿迪、安踏、FILA、李宁。这5个中国市场的总收入约为1700亿元,约占2023年中国运动鞋服的35%。

这个数字已经等于美国运动鞋服市场的市场份额。Nike(16.3%)是美国运动鞋服市场份额的TOP5。、adidas(6.3%)、VF集团(5.3%)、安德玛(3.8%)、Lululemon总共35%(3.3%)。

也就是说,参照美国市场的经验,在中国市场上再次诞生前沿综合体育品牌的可能性并不大。

同时,运动鞋服行业的复苏率跑赢了消费市场,消费者对运动用品的需求呈现出“消费圈层化、场景细分化、功能系统化、表达个性化”的趋势,相关新场景、新品类的商机不断涌现。

使用LULEMON、ON昂跑、HOKA、KOLON 具有独特差异化定位的小众品牌,如SPORT可隆、DESCENTE迪桑特等,深受众多消费群体的喜爱,增长速度大多在50%以上,远远超过大众品牌(几乎都是个位增长)。

根据最新的财务报告,LULULEMON在上个财年的全球增长率高达19%,其在中国的市场增长率高达67%,ON昂上半年同比增长24.4%,中国的市场收入同比增长68.8%,可隆上半年的收入增长率也高达50%以上,迪桑特同比增长30%以上。

其中,LULULEMON以瑜伽服为主要市场,ON昂跑、HOKA致力于跑鞋的研发和制造,DESCENTE以滑雪、高尔夫、铁人三条赛道为核心,KOLONSPORT是围绕露营、徒步两大户外场景建立差异化产品矩阵的优质户外生活方式品牌。

这个垂直运动品牌通常从一个小众运动开始,通过高性能商品进行。 专业化品牌形象 强大的粘性社区文化,牢牢把握完善、高档的目标消费者群体。例如,DESCENTE,目前全球共有197家门店,比去年增加了10家,每月门店效率高达228万元,品牌会员增加了近30%,呈现出年轻化的趋势。

DESCENTE在产品和专业形象塑造方面成立了创新R&D中心,打造了“GOLFCONDOR球鞋”和“DoubleChill双冷外套”等高尔夫标志性产品,并与专业铁人三位选手共同开发专业跑步、骑行运动装备。

在社区文化塑造方面,上半年,DESCENTE在上海设立了中国第一家城市概念店,结合BLANC品牌,围绕零售空间开展了以“雕刻我的动线”为主题的社区活动,提供身临其境的社区体验。

D-MOVER行动家俱乐部是DESCENTE的专业社区平台,还将组织城市骑自行车、户外跑步等社区活动,邀请教练和比赛使者分享经验,还将推出线上直播课堂,通过线上线下渠道共同向运动爱好者推广专业内容,营造浓厚的社区氛围。

据Euromonitor预测,未来五年中国运动鞋服市场复合年增长率CAGR为8.1%,远高于男装市场(3.7%)、女装市场(4.1%)和童装市场(8.0%)。

总的来说,传统的综合运动品牌掌握着未来中国运动鞋服市场的基本盘,垂直运动品牌将充当新的力量,成为增长最活跃的一部分。未来中国运动鞋服市场仍有较大的增长空间,户外和垂直赛道的增长机会仍然值得关注。跑道越来越拥堵,未来品牌之间的市场竞争只会更加激烈。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com