太阳能整合大猜测:50亿通威并购才刚刚开始?| 焦点分析

作者 | 王方玉

编辑 | 苏建勋

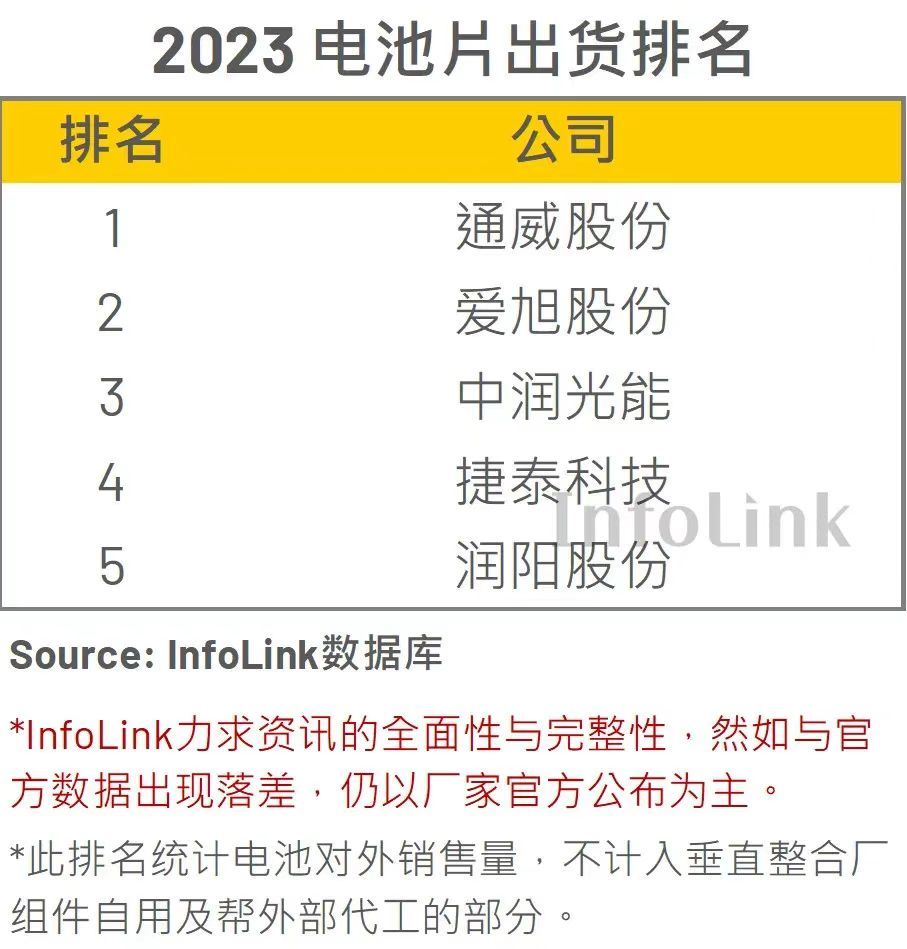

全球光伏电池片老板通威股权要收购老五润阳股份,这一级别的并购交易在光伏行业实属罕见。

8月13日,通威股权发布通知,签署《增资意向性协议》(以下简称“协议”)。根据协议交易计划,通威股权将获得润阳股份不低于51%的股份,总交易金额不超过50亿元。如果交易顺利完成,润阳股份将成为通威的控股子公司。

目前光伏行业处于周期末端,关闭公司生产线、退出市场等消息屡见不鲜。最近,工业协会也提出了鼓励M&A整合的倡议,M&A事件并不少见。

但以上交易计划是第一例,发生在行业内,领先并购领先的大规模收购。如此大规模的并购,也意味着光伏产业的竞争格局也将发生巨大变化。

因此,收购计划一出台,就迅速引起了光伏行业的高度关注。一些媒体想象光伏行业已经开始整合,“大鱼吃小鱼”的故事将继续在业内上演。

对于润阳50亿元的并购计划,通威股权将是光伏产业大整合的开始吗?

就整个光伏行业而言,目前面临经营困难,寻找并购的厂商不在少数。从去年下半年开始,一些相关标的相继寻找买家。但是收购者是否愿意并购,尤其是并购能力存疑。

采访了36氪行业和投资界的多位业内人士,对通威股权此次并购及后续类似行业内部整合并不乐观。

券商光伏分析师李路直言不讳地说,虽然目前几家头部光伏企业的账目现金可观,但也有不少一年内到期的金融负债,实际上可以用于并购的资金并不多。目前只有三家龙头企业有能力进行大规模并购:隆基绿能、通威、大全能源。

但是,即便是上述具有M&A能力的领导者,也要考虑M&A存在的风险。"收购的前提是光伏产业周期将慢慢触底反弹,如果你继续像现在这样亏损,即使是龙头企业也不会长期亏损。相反,抄底资产会成为连累,这将使通威本身面临更大的风险。”

资本市场反应冷漠,M&A计划仍然存在变数。

抄底光伏资产,逆势扩张,是通威股权熟悉的操作。

2013年,当中国光伏行业遭遇“双反”时,通威股权以8.7亿元的价格收购了已经停产的合肥赛维。通过这次收购,通威切入光伏电池阶段,为未来成为全球电池老板奠定了基础。

此次收购,通威股权似乎也有意再次上演一场“逆势抄底”的整合操作。

根据2023年年报,通威方面,高纯晶硅产能45万吨,电池产能95GW,零部件年产能75GW,是世界上最大的硅材料制造商,也是最大的太阳能电池制造商。

2023年润阳电池片出货量位居世界第五。根据公告,它已经建立了55,000吨工业硅、130,000吨多晶硅、7GW拉晶、10GW切片、57GW太阳能电池和13GW零部件产能,并在美国、泰国、越南等国外市场建立了产能。

一旦两者融合完成,通威股份在多晶硅、电池片、零部件等方面的市场份额有望进一步提升。其中,润阳的电池产能为通威整体市场份额的增长做出了最突出的贡献。

不过,对于这次逆势抄底的并购交易,但资本市场的态度却反应冷淡。8月14日,通威股权公布收购协议后,其股价上涨仅为1.6155%,截至上周股市收盘,累计股价上涨3.28%。

“通威看到收购计划公布后股价就是这个表现,应该意识到收购润阳在市场上对其市值影响不大。我认为通威是否会继续收购是一个问号。” 李路对36氪表示。

对他来说,目前光伏行业还没有看到明确的周期性翻转信号,即使对通威来说,拥有现金也比购买资产更安全、更合适。

有业内人士认为,通威收购润阳主要关注海外产能,这是润阳资产结构的优质部分。根据第三方机构Infolink的数据,润阳在泰国拥有5GWPerc电池产能,7GW。 在越南,TOPcon电池片的生产能力也很小。

但是中国光伏企业的东南亚工厂,正面临着美国新的贸易政策的严重冲击。

根据白宫文件,柬埔寨、马来西亚、泰国和越南的一些光伏产品进口免税政策将于2022年6月结束。国内公司在上述东南亚四国设立工厂主要是为了满足美国市场的需求。目前,四国产品无法出口到美国市场。整个东南亚工厂的盈利能力将受到影响。

另外,Infolink数据显示,在润阳57GW太阳能电池产能中,TOPcon电池仅为34GW,其余21GW为Perc产能,这部分产能属于落后产能,价值不高。

一位资深的第三方机构市场分析师对36氪表示,目前通威推出的收购计划只是一项意向协议,没有正规的法律约束力。他说:“润阳在国外的产能确实很有吸引力,但是也有潜在的风险,主要是前期经营和战略,以及一些商业措施,能否通过通威的尽职调查,还需要时间来验证。

头部制造商资金不足,外部资本可能是并购的主力军。

不只是润阳股份,目前经营面临困难,寻找被并购的光伏厂商不在少数。

在过去的一年里,由于供需错配,光伏行业竞争加剧,产品价格下降,产业链几乎所有环节都陷入了亏损。在这种背景下,许多光伏企业面临经营困难,走上了卖公司或破产重组的道路。

今年3月,海源复合材料以3800万元的价格将滁州赛维转让给爱旭股权;5月,爱康科技子公司以5.5亿元的价格被公开拍卖;近日,麦迪科技也宣布计划出售其光伏业务主体公司的新能源。

可说,目前光伏行业并不缺少想要出售资产,寻找被并购的玩家。但是光伏资产的价值评估在暧昧的市场形势下是一个难点,买卖双方能否就交易估值达成一致是关键。

一家老牌另类投资管理公司的VP告诉36Kr,他今年看过几个光伏M&A项目,但是给出的价格是PB的1.5倍甚至是PB的两倍(市场净率)。“估值太高,在当今的市场环境下根本无法达成交易。只有当PB达到0.3到0.5倍时,才有可能有人愿意购买。”

相比起来,对于润阳股份,通威股权的收购估值要高得多。

光伏企业投资部的一位人士告诉36Kr,截至2023年3月底,润阳净资产达到56.4亿元。根据此时的数据,通威增资不超过50亿元收购51%的股份,PB约为0.9倍。相比之下,隆基绿能在二级市场的PB是1.54倍,晶澳是1.01倍。

为什么通威愿意给出相对较高的收购估值?上述M&A人士告诉36Kr,这可能是产业资本和金融资本的区别。产业资本会更多地考虑行业地位、收购协同作用等因素,愿意给出相对较高的估值。

然而,与外部资本和金融资本相比,国内光伏产业的资本实力相对较弱。在当前的市场环境下,即使是光伏龙头也面临着现金的持续流失。

晶科能源副总裁钱晶在今年6月接受媒体采访时直言,对于目前的光伏企业来说,能够继续亏损现金三个季度的公司并不多——牢牢守住现金流的“生命线”,顺利生存,跨越周期,是目前光伏龙头的首要任务。

李路表示,光伏龙头企业能够并购的并购并不多,实际可用于并购的资金也有限。因此,如果未来大规模的并购潮发生在光伏行业,外部资本很有可能成为主力军。

以上第三方机构分析师也有类似的看法,她承认,各家光伏龙头的资金都不宽松,最后,一些高质量的光伏产业资产很可能被外部资本“收获”。一些国家的央企可能会在光伏企业相继遇到困难、寻找出路的情况下结束。

值得一提的是,类似的行业并购和整合被媒体视为行业见底的好信号,但二级市场投资者用真金白银交易的结果并不乐观。第二天,通威宣布收购协议,光伏ETF走势平平。

一只私募股权基金的投资者告诉36Kr,M&A整合其实不如直接破产,更有利于市场的清算。“收购本质上是行业方面的短期负面。由于原本清算或减产的产能会因M&A而恢复活力,提高开工率,导致供应方产出无法降低。”

归根结底,在光伏行业极高的供需错配下,只有市场遇到拐点,触底反弹,被收购的资产,收购者的发展前景,光伏行业的整体估值,才能重新打开想象空间。

然而,卖方2倍PB报价与买方0.3倍PB竞价的巨大差异反映出市场在行业遇到拐点时仍存在较大差异。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com