没有“泡沫”的英伟达 | 牛熊榜

出品 | 妙投APP

作者 | 宋昌浩

头图 | 视觉中国

核心看点:

在一系列关于英伟达股东减持、商品推广低于预期的负面消息传出后,世界上第一只股票最近终于迎来了调整。从2024年6月20日34000亿美元的市值调整到最近近30%的低点,创下了2023年AI市场爆发以来公司最大调整幅度。

随着股价的下跌,各种噪音接踵而至,关于AI行业和英伟达将在21世纪初重复互联网泡沫的言论。那么,与2000年思科的互联网泡沫相比,目前的英伟达真的有泡沫吗?如何看待英伟达目前的投资价值?

本文将对思科2000年上下所处的行业和竞争阶段进行对比,以分析英伟达目前是否真的存在巨大的泡沫。

推动英伟达戴维斯双击数据中心业务

在美国股市的投资中,2000年左右的互联网泡沫无疑是其历史上的一笔浓厚的投资,其中具有典型代表性的思科可以说与目前的英伟达有很多相似之处。

向挖金者出售铁铲是中国经典的商业寓言。思科的路由器、交换机等设备作为互联网基础设施的提供商,在互联网泡沫期间成为投资者的宠儿,是互联网布局中不可或缺的。

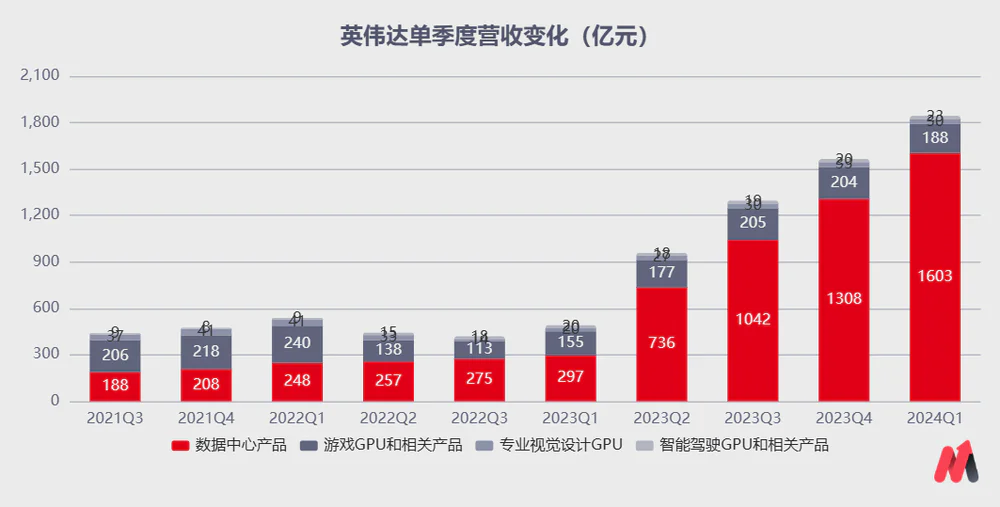

而且英伟达也是这波AI开发的卖铲公司,在这波AI浪潮中率先受益。根据英伟达的财务报告。英伟达将其主要业务分为数据中心、游戏、专业视觉、汽车和嵌入式技术四个领域。游戏业务和数据中心业务是公司发展的重中之重。

在2022年之前,游戏业务是英伟达的主要收入来源,但近两年的增长明显放缓,主要是为玩家提供高性能的图形卡,代表包括4090显卡在内的产品。

目前英伟达的主要增长动力是数据中心业务,主要包括为数据中心提供强大计算能力的计算能力卡,代表产品包括A100,大家都知道的比较多。、H100、B100、B200等商品。

而且最近几个季度,英伟达数据中心的业务业绩持续超出预期,成为其股票上涨的主要原因。在整个PC业务萎缩的背景下,近两年英伟达传统游戏业务的增长并不明显,但其数据中心业务收入和利润的持续超出预期已经成为推动英伟达股价增长的主要动力。

一方面,从收入来看,得益于下游AI行业的大爆发,英伟达的数据中心产品业绩环比持续增长。2023年,Q1只有不到300亿元,但到2024年,仅过去四个季度,英伟达的数据中心产品单季度收入就达到了1603亿元,这意味着它的收入在短短一年内增长了4倍以上,而这种趋势仍在增长。

在收入增长的同时,英伟达超出预期的点也在于其盈利能力的大幅提升。随著数据中心业务比例的提高,2023年英伟达毛利率的65%提高到2024年Q1的78%,净利率的提高更加恐怖,从2023年Q1的28%提高到2024年Q1的57%,增加了近30个点。(相比之下,苹果的净利润率只有25%左右,茅台的净利润率是52%)。

随着业绩和估值的双重提升,英伟达的股价一路上涨。自2023年以来,股价上涨超过700%,最近正式超过苹果,成为美股市值最大的公司。

然而,由于股东减持、B200推出等各种消息的影响,市场不禁担心英伟达是否存在巨大的泡沫,因为市场对美国经济衰退的预期。

并且将其与思科这家在2000年互联网泡沫中同样出售铲子的公司联系起来,随着互联网泡沫的破裂,思科的市值一度从5792亿美元下降到1642亿美元,下降了三分之二,但是现在看来,两者暂时没有对比。

与2000年的网络泡沫相比,英伟达并非思科。

第一,从目前的产业发展阶段来看,目前阶段的英伟达与当时互联网泡沫破灭时的思科大不相同。

互联网的浪潮始于1994年。当时,随着美国政府放开对互联网的商业限制,包括在线广告和电子商务在内的各种商业活动开始涌入互联网。这大大增加了对互联网部署的需求,主要通信设备的思科开始快速增长。

到2000年思科泡沫破灭的时候,行业已经发展了6年左右。经过近6年的发展,行业的快速增长已经开始放缓。以美国互联网用户为例,1993年仅占总人口的2%。;一九九四年,美国互联网用户同比增长116%,但是随着用户渗透率的提高,增长速度逐渐放缓,一九九九年增长率下降到20%。

从时间和产业化的角度来看,AI产业还处于起步阶段。一方面,AI产业的快速发展只有不到2年的时间,ChatGPT问世,然后全球直接进入生成AI模型的研发,导致模型计算能力需求的快速增长,这已经成为英伟达业绩高增长的开始,到目前为止只持续了一年左右。

另一方面,AI在应用和商业化过程中仍处于非常早期的阶段。到目前为止,每个公司的大模型都不完善,需要大量的数据来喂养和训练,更不用说市场对AI手机寄予厚望。AI 在PC等实际落地场景中,目前仍处于0-1时期,AI产业的发展仍处于初步探索阶段。

其次,思科泡沫的灭亡过程的另一个重要原因是当时竞争格局的恶化。然而,在这个阶段,英伟达面临的竞争压力还为时过早。

2000年左右,思科在网络设备市场,尤其是网络交换机和路由器领域的领先地位仍然很低,但它面临的竞争越来越激烈。其中,2000年推出加厚核心路由器M-160,直接挑战了思科在高端路由器领域的地位。

同年,华为发布了中国第一款高端路由器NetEngine,这意味着其在核心路由器领域的产品能力。在接下来的两年里,也就是2002年,华为不仅在中国战胜了思科,还在亚特兰大的电信设备展上展示了性能相当于思科的数据产品,但价格却低了20%到50%,进一步占领了思科市场。

但现在看来,在AI芯片行业,仍然很难有公司与英伟达竞争。另一方面,行业技术仍在不断创新,英伟达仍是创造需求的领导者。Blackwell芯片GB200,市场寄予厚望,包括2个B200GPU 1个ARM Grace CPU,相同数量的H100性能提高了30倍,成本和能耗降低了25倍,再一次实现了自我产品的大更新,远远领先于其他公司。

虽然近几个季度AMD的利润也大幅上升,但2024年Q2的收入创下新高,达到28亿美元,同比增长115%,同比增长21%,但其收入规模仅为英伟达的八分之一左右,而在其高端品牌MI300芯片方面,与英伟达的H100相比,与英伟达的B200系列大相径庭。

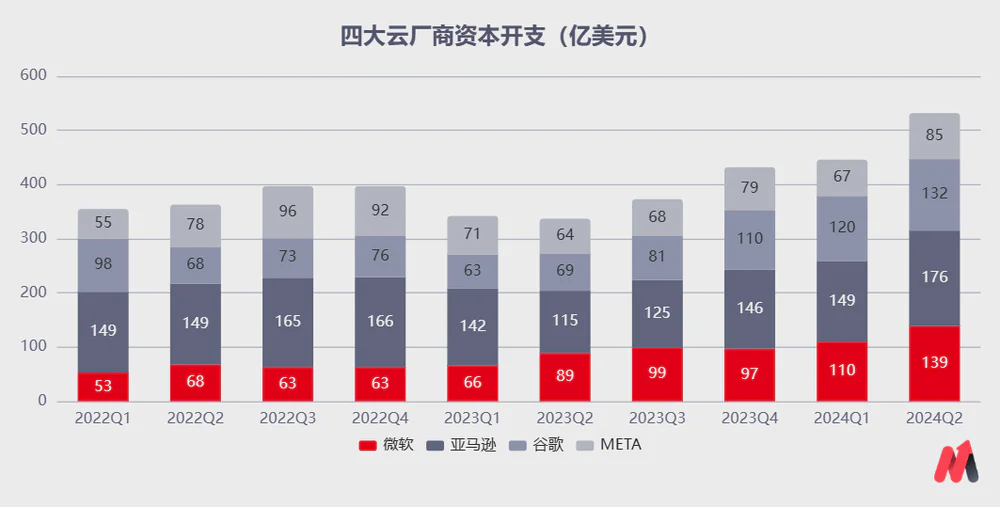

此外,思科2000年崩溃的另一个原因也与各互联网公司难以盈利、资本支出下降有关。然而,作为AI行业投资的先行指标,北美四大云厂商的资本支出增长并没有放缓的迹象。

作为一家卖铲子的公司,英伟达可以说与云服务企业的资本支出息息相关。随着生成式AI技术的快速崛起,对AI计算能力的需求大大增加。作为AI芯片的主要供应商,英伟达的业绩与北美云厂商的资本支出息息相关。

从目前北美四大云厂商的资本支出来看,2024年第二季度各家公司的资本支出创历史新高后,各家公司仍在不断提高资本支出的预期。

其中,Meta修复了24年的资本支出中值,预计24年的资本支出为370-400亿美元,中值为385美元。亚马逊表示,24H1已经花费了350亿美元在网络服务云单位的数据中心等资本支出上,预计下半年资本支出将超过350亿美元。随着上升的预期,英伟达的业绩将继续增长。

对于一个行业还处于发展初期,在行业内竞争激烈的公司来说,估值是否太贵可能是目前唯一要担心的问题。这也是投资者担心的另一个原因。

然而,估值往往与其增长密切相关。如果一家80XPE公司明年增长100%,那就是40XPE,如果明年继续增长,那就只有20X。 PE。

英伟达也是如此。虽然公司股价大幅上涨,但我们可以看到公司的业绩也在快速增长。从PE-TTM来看,英伟达的估值虽然不便宜,但也不算太离谱,因为在英伟达股票上涨的同时,其业绩也在不断增长。

从长远来看,根据市场预期,英伟达今年的业绩约为600亿美元,相应估值仅为400亿美元。 X PE上下,到明年,市场对英伟达的乐观预期约为1100-1300亿美元,而目前的26000亿美元市场也只有20倍左右。

因此,虽然市场更担心英伟达,估值也不便宜,但目前的英伟达并没有太大的泡沫。(备注:如果美股有整体下跌的风险,英伟达的整体市场风险偏好可能会下降,可能会对其估值产生一些影响)

市场的噪音可能会在短期内影响公司的股价,但从延长周期来看,在行业发展还处于演进初期,业绩的增长会逐渐消化其估值。每一次非理性的下跌都不是机会吗?

免责声明:本文内容仅供参考,本文所表达的信息或意见不构成任何投资建议,请谨慎作出投资决策。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com