医药巨头500亿,大动作来了!

中国基金报记者 卢鸰

复星药业的大动作终于在停牌一个月后落地。

6月24日晚,复星制药宣布,公司控股子公司复星新药(要约人和合并人)与另一控股子公司复宏汉霖(合并人)签署了《吸收合并协议》;同一天,控股子公司复星新药、复星医药产业、复星产业联合签署了《存续协议》。

根据这些协议,复星新药计划以现金和/或换股方式收购和注销目前复宏汉霖股份(包括H股和未上市股份)的所有其他股东持有的复宏汉霖股份,并私有化复宏汉霖股份。其中,现金对价总额不超过54.07亿港元或等价人民币。

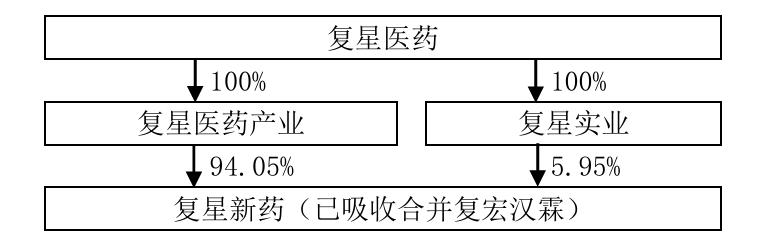

交易前,复星制药持有复宏汉霖59.56%的股份;预计交易完成后,复星制药将持有复星新药100%的股份(已吸收合并复宏汉霖)。

此前,复宏汉霖于5月23日在港交所停牌,并持续至今。

购买溢价30.57%

复星制药6月24日晚宣布,6月24日,公司控股子公司复星新药(要约人和合并人)与另一控股子公司复宏汉霖(合并人)签署了《吸收合并协议》;同一天,控股子公司复星新药、复星医药产业、复星产业联合签署了《存续协议》。

根据这些协议,复星新药计划以现金和/或换股方式收购并注销目前复宏汉霖股东持有的复宏汉霖股份(包括H股和未上市股份,相同),并私有化复宏汉霖股份。详情如下:

首先是现金对价部分,复星新药拟现金投资港元24.6元/股,收购并注销复宏汉霖H股不超过1.31亿股;拟现金投资人民币22.44794元/未上市股权(相当于每股H股按约定汇率计算的注销价格),收购和注销不超过8870.09万股。上述现金对价总额不超过54.07亿港元或等价人民币。

与18.84港元的收盘价相比,复宏汉霖H股在最后一个交易日(即2024年5月22日)收盘价约为30.57%。

其次,在股权对价部分,复星新药计划增加注册资本,收购和注销公司另外两家控股子公司(即复星医药行业和复星行业)持有的复宏汉霖股份总额为5772.49万股(即按发行人民币1元新注册资本收购并注销复宏汉霖股份约4.289864016股的比例)。

同时,复星新药将保留向所有复宏汉霖股东(复星医药产业、复星产业除外)提供股权选择的权利,即复星新药行使这些权利,达到实施潜在股权选择要约的前提条件后,股东有权选择放弃现金对价,将其持有的复宏汉霖股权按要约人指定的比例兑换为持股平台股权。但是,根据潜在股权选择,复宏汉霖股权总数不得超过公告日期(即2024年6月24日)的8%(即4347.96万股复宏汉霖股权)。

2024年复宏汉霖营收54亿元

复宏汉霖成立于2010年2月,2019年9月在香港联交所主板上市。公司主要从事单克隆抗体(mAb)药物的研究、开发、生产、销售和提供相关的技术服务(人类干细胞、基因诊断和治疗技术的开发和应用除外),以及出售自己的技术和提供相关的技术咨询服务。

截至2023年12月31日,经安永会计师事务所审计(合并口径),复宏汉霖总资产为人民币99.04亿元,归属于母公司股东的所有权为人民币21.92亿元,负债总额为人民币77.11亿元。2023 2008年,复宏汉霖实现营业收入53.95亿元,利润总额人民币 属于母公司股东的5.7亿元净利润为5.46亿元。

复星药业表示,自复宏汉霖在香港联交所上市以来,由于全球宏观经济、医疗行业、港股整体走势等因素,其H股价格水平达不到预期,成交量较小。复宏汉霖上市以来没有通过股权融资筹集资金,作为上市公司的优势没有得到充分体现。

交易完成后,有利于加强复星制药(目标集团除外)与复宏汉霖的合作,帮助复宏汉霖的可持续增长和复星制药整体战略目标的实现,通过复星制药提供的业务资源支持。

交易前,复星制药(通过复星制药、复星制药和复星制药)持有复宏汉霖59.56%的股份。复星制药(通过复星制药和复星制药)将持有复星新药100%的股份,预计交易完成后(不考虑复星新药实施特定股东换股交易和潜在股权选择要约的影响)。

六月二十四日收盘,复星医药a股股价以21.91元人民币收盘,下跌2.41%,市值529亿人民币;港股股价为12.86港元,下跌3.31%。

编辑:舰长

审批:木鱼

版权声明

《中国基金报》对该平台发布的原创内容享有作权,未经授权禁止转载,否则将追究法律责任。

于先生(电话:0755-82468670)授权转载合作联系人

继续滚动阅读下一个轻触阅读原文。

看下一个,中国基金报向上滑动。

题目:“500亿医药巨头,大动作来了!”

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com