恒隆集团2025年上半年业绩:总收入约52亿港元,上海恒隆广场出租率达98%

7月30日,恒隆集团有限公司(恒隆集团,00010.HK)和恒隆地产有限公司(恒隆地产,00101.HK)公布了2025年度中期业绩。

财务数据表明,报告期内恒隆集团总收入约52.02亿港元,较去年同期减少18%;股东应占净利润约11.91亿港元,同比减少7%。恒隆地产总收入约49.68亿港元,同比减少19%;股东应占净利润约15.87亿港元,同比减少9%。

恒隆方面称,报告期内两家公司股东应占净利润同比下滑,主要是因为财务费用上升。

在收入方面,恒隆指出,尽管收入持续改善,但恒隆集团及恒隆地产的总收入仍分别下降18%及19%,这主要受物业销售收入减少的影响。财报显示,报告期内,恒隆来自物业销售的收入约1.61亿港元,同比减少87%。同时,受期内香港及内地经营环境挑战影响,恒隆集团及恒隆地产的总物业租赁收入均同比下降3%,分别为49.12亿港元和46.78亿港元。

恒隆集团董事会宣布派发中期股息,每股港币2角1仙,将于2025年9月24日派发给2025年8月15日名列恒隆集团股东名册的股东。恒隆地产董事会宣布派发中期股息,每股港币1角2仙,将于2025年9月24日派发给2025年8月15日名列恒隆地产股东名册的股东。

据大智慧VIP消息,截至7月30日港股收盘,恒隆集团报14.6港元/股,涨幅1.39%;恒隆地产报7.95港元/股,涨幅2.58%。

内地的物业租赁收入约33.63亿港元

报告期内,恒隆集团来自内地的物业租赁收入约33.63亿港元,同比减少3%;来自内地的物业销售收入约1000万港元,同比减少60%。

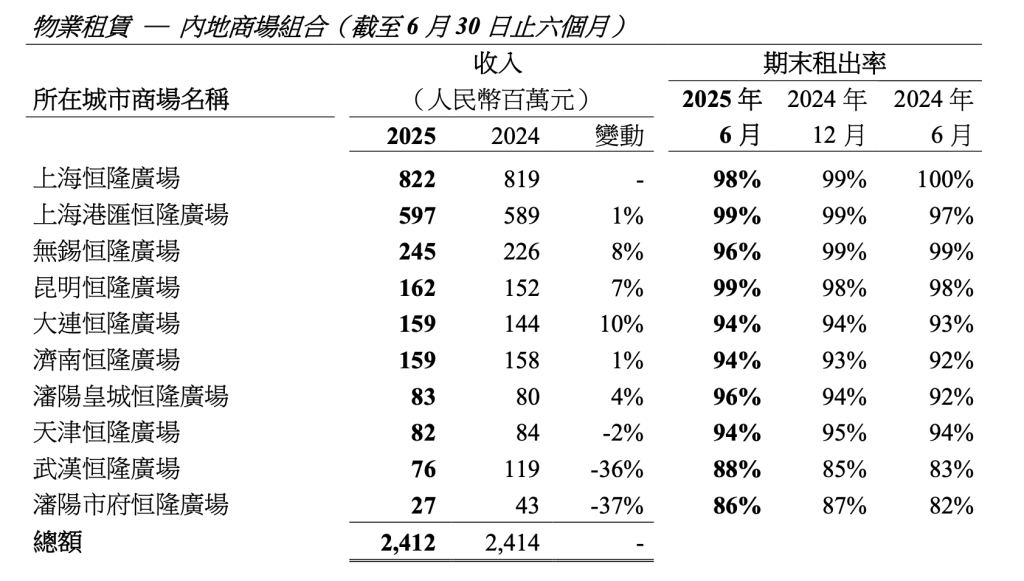

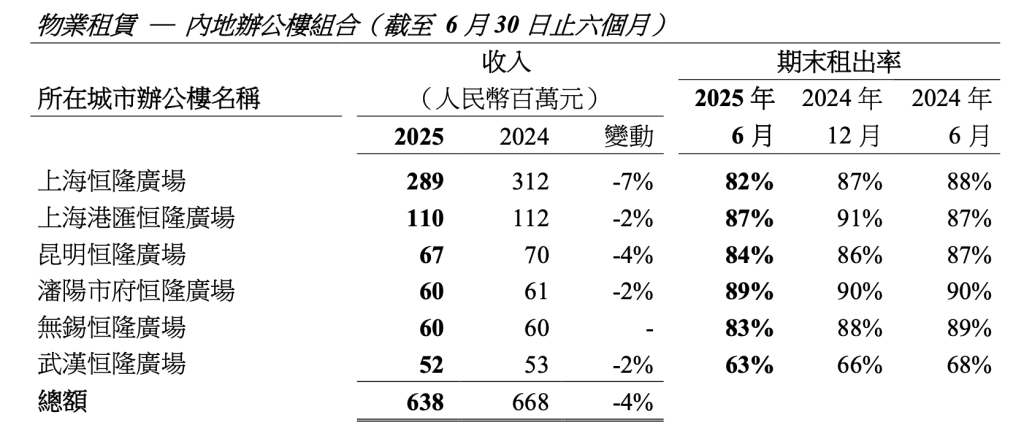

具体而言,恒隆集团来自内地的商场租赁收入约24.12亿元人民币,与去年同期基本持平;办公楼租赁收入约6.38亿元人民币,同比减少4%;住宅及服务式寓所收入约5000万元人民币,同比减少26%。

恒隆指出,整体租赁收入和营业溢利按人民币计值均下跌2%,由于人民币在报告期内贬值,换算成港币后跌幅扩大至3%。不过,恒隆方面也表示,虽然商场销售租金受消费者信心下滑影响,但整体表现和收入维持稳定,租出率大致保持在90%以上。由于市场竞争激烈和办公空间需求萎缩,公司旗下高端办公楼组合收入下跌4%。

根据恒隆集团披露的数据,在内地商场中,仅天津恒隆广场、武汉恒隆广场和沈阳市府恒隆广场的商场收入出现同比下滑。其中,武汉恒隆广场和沈阳市府恒隆广场的商场收入同比分别减少36%和37%。

从出租率来看,仅武汉恒隆广场和沈阳市府恒隆广场的商场出租率低于90%。其中,上海港汇恒隆广场和昆明恒隆广场的商场出租率均为99%,上海恒隆广场的出租率为98%。

业绩报告显示,截至报告期末,旗舰商场上海恒隆广场的租出率保持在98%的高位,收入持平。由于客户对高端消费变得谨慎,租户销售额下挫8%;无锡恒隆广场租户销售额下跌4%,但收入上升8%;昆明恒隆广场收入增长7%,租户销售额轻微下跌1%;标志性发展项目大连恒隆广场在收入和租户销售额方面分别增长10%和13%。

值得一提的是,在恒隆的业绩会上,有媒体询问管理层如何看待6月末在上海南京西路亮相的“路易号”,以及是否会考虑做类似的事情。恒隆集团及恒隆地产行政总裁卢韦柏表示:“这个船不是业主决定的,当然,这不是船的问题,是零售业现在有一个期望就是有‘体验’。”

“消费者不单单是来商场购物,还希望过来打卡、获得一些体验。我们不仅会跟品牌进行这种合作,也希望在商场的每一个角落都能提供更多体验机会。”卢韦柏还表示,“我们觉得体验非常重要,当然我们会向他们学习。”

香港零售物业整体租出率维持93%高位

在内地办公楼方面,恒隆集团的业绩报告显示,受经济不确定性影响,办公楼租赁市场持续疲软。由于租出率下降和租金下调,整体收入较去年同期有所下跌。上海恒隆广场甲级办公楼占整体收入跌幅的77%,原因是租户搬迁、需求模式转变及成本效益考虑,改变了甲级办公楼市场生态。“在多重市场压力下,我们成功维持了高水平的物业管理服务,并积极留住优质租户。”

根据恒隆集团披露的数据,在内地办公楼中,仅无锡恒隆广场的办公楼收入与去年持平,其他办公楼的收入均同比下滑。

恒隆集团在业绩报告中指出,市场挑战持续,当地市场维持疲弱,导致单位租金下调。报告期内,上海持续面临办公楼供应过剩的挑战和市场租金下行压力。其中,上海恒隆广场两座甲级办公楼的收入合计下跌7%,截至报告期末,租出率下滑6个百分点至82%;上海港汇恒隆广场办公楼租出率维持在87%,但收入因租金下调下跌2%。市场环境疲弱和空置率不断上升,对办公楼单位租金构成了双重压力。

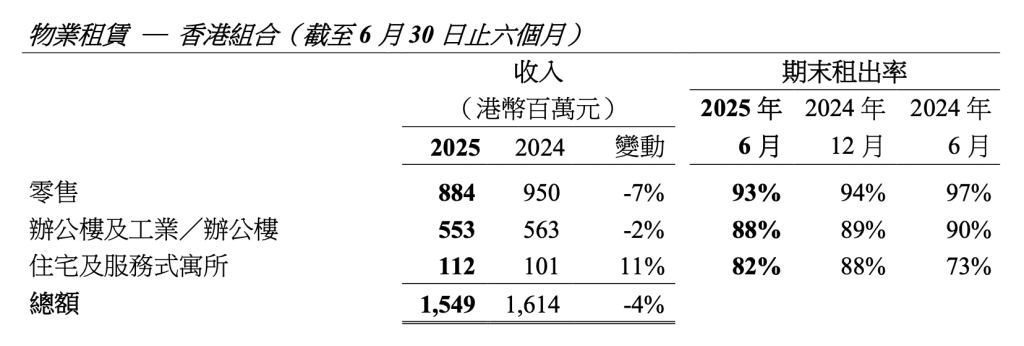

在恒隆的香港物业组合方面,来自物业租赁的收入约15.49亿港元,同比减少4%;物业销售收入约1.51亿元,同比减少87%。在物业租赁组合中,零售收入约8.84亿港元,同比减少7%;办公楼及工业/办公楼收入约5.53亿港元,同比减少2%;住宅及服务式寓所收入约1.12亿港元,同比增长11%。

恒隆集团指出,截至报告期末,香港零售物业整体租出率维持在93%的高位。因市场情绪疲软,租户销售额微跌2%。由于租金下调和部分主要租户完成租约重组,位于主要商业及旅游区的零售物业组合收入下跌9%。

在香港办公楼方面,租金下调和供应过剩给租金带来下行压力,导致办公楼收入下跌2%至5.53亿港元。截至报告期末,租出率维持在88%。为此,恒隆积极推出多项措施,例如提供精装修或分间办公空间方案,以满足租户需求。

恒隆集团及恒隆地产董事长陈文博表示:“2025年上半年,恒隆在市场持续受压的情况下展现出稳健的业务模式。面对复杂的宏观经济环境,我们欣喜地看到物业组合表现逐步回稳。多城市布局策略继续发挥成效,来自上海以外城市的项目为整体业绩提供了坚实支持。”

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com