美银Hartnett:美股卖出信号全触发,但关键风险或在债市

近期美股涨势强劲,纳指屡创新高。然而,美银首席投资策略师Michael Hartnett指出,该行所有专有交易规则均已触发卖出信号,市场可能面临回调。过去几周持续上涨的股市已达关键技术阈值,多项指标显示风险正在积聚。

Hartnett在《资金流动观察》报告中提到,美银基金经理调查现金规则、全球广度规则和全球资金流交易规则均发出卖出信号。其中,基金经理现金占资产管理规模比例降至3.9%,达到卖出信号水平,历史数据显示此类信号触发后标普500指数平均下跌2%。

不过,Hartnett认为真正的抛售引爆点或许在债市,而非股市。一旦30年期美债收益率突破5%再创新高、波动率飙升,市场情绪将从“风险偏好”迅速转变为“风险回避”。同时,美股上涨背后已存在隐忧,市场广度创下历史低位,经济放缓迹象也开始浮现。

此外,更大的变量是特朗普对白宫与美联储关系的干预,可能会重演1970年代的政策灾难。

三大卖出信号同时触发

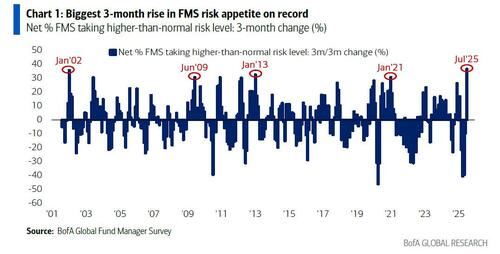

Hartnett表示,本周早些时候发布的月度《基金经理调查》结果显示,三个月前华尔街经历恐慌性抛售之后,如今市场情绪出现创纪录的看涨反转,基金经理的风险偏好达到前所未有的高位。

但美银专有交易系统中,三项关键指标均已达到卖出阈值。

机构投资者现金占资产管理规模比例降至3.9%,触发卖出信号。自2011年以来的15次类似信号中,标普500指数随后平均跌幅为2%。

全球广度规则方面,MSCI全球股指中交易价格高于50日和200日移动均线的比例为64%,较上周的80%下降,低于88%的卖出信号水平。

全球资金流交易规则显示,过去四周全球股票和高收益债券资金流入占资产管理规模的0.9%,较上周的1.0%下降,已触发卖出信号。

这些技术指标同时触发在Hartnett的分析框架中较为少见,通常预示着市场将出现方向性调整。

债券市场成关键风险点

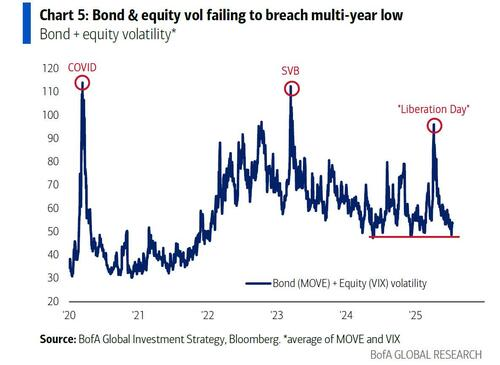

Hartnett强调,债券市场而非股市可能成为下轮调整的触发点。债券市场的波动往往先于股市调整,是关键的领先指标。

30年期美债收益率本周再次短暂突破5%,特别是在市场担心特朗普可能解雇鲍威尔期间出现的恐慌中。

目前30年期债券收益率正接近“突破”水平,英国为5.6%,美国为5.1%,日本为3.2%。由于收益率尚未创出新高,且MOVE指数维持在80附近,市场仍保持风险偏好状态。

一旦长期债券收益率创出新高且MOVE指数升至100以上,Hartnett将转向风险规避立场。

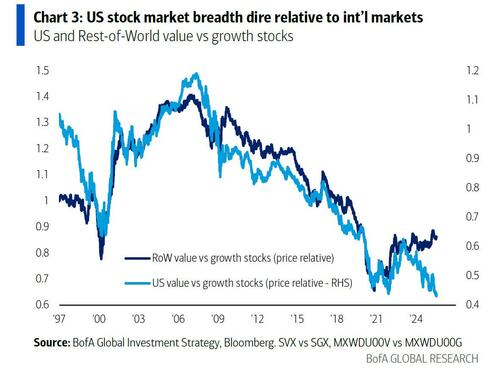

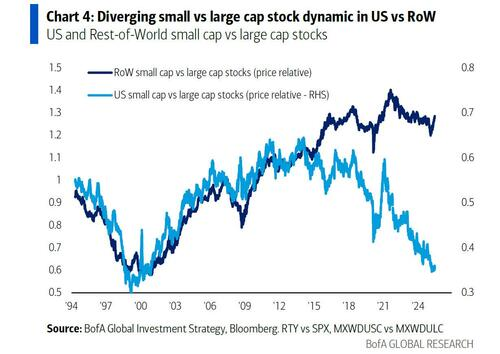

市场广度恶化至历史极值

股市创新高的同时,市场广度却处于历史低位。等权重标普500指数相对标普500指数处于22年低位,小盘股罗素2000指数相对标普500指数接近25年低位,价值股相对成长股比值创30年新低。

这种分化现象表明美国经济正在放缓或美股正处于泡沫状态。相比之下,在市场情绪更为正常的全球股市中,价值股和小盘股表现优于大盘股。

Hartnett认为,这种极端的市场集中度反映了投资者对少数科技巨头的过度依赖,而忽视了经济基本面的广泛恶化。

1970年代政策冲突重现

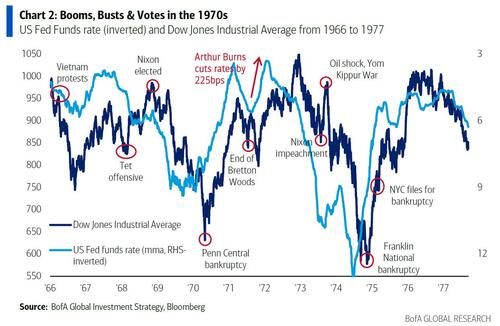

特朗普与鲍威尔之间关于降息的政策分歧让Hartnett联想到1970年代初的历史。1971年8月15日,尼克松宣布“新经济政策”,结束布雷顿森林体系并实施工资价格冻结和10%进口关税,当时失业率为6%,CPI为4%。

时任美联储主席Arthur Burns随后在8月至12月期间大幅降息225基点,引发了一个先繁荣、后崩溃的周期。市场最初下跌,美元贬值5%,标普500指数下跌9%,美债收益率下降70基点。但一年后的1972年,标普500指数上涨11%,美元在尼克松11月连任前进一步贬值8%。

基于此,Hartnett预计,如果鲍威尔被迫离任,市场将重演类似的政策周期。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com