虚拟资产业务井喷:这家券商收入飙升20倍,股价涨200%

虚拟资产服务给券商带来的业务增长已经显现,在港券商胜利证券就是一个典型例子。

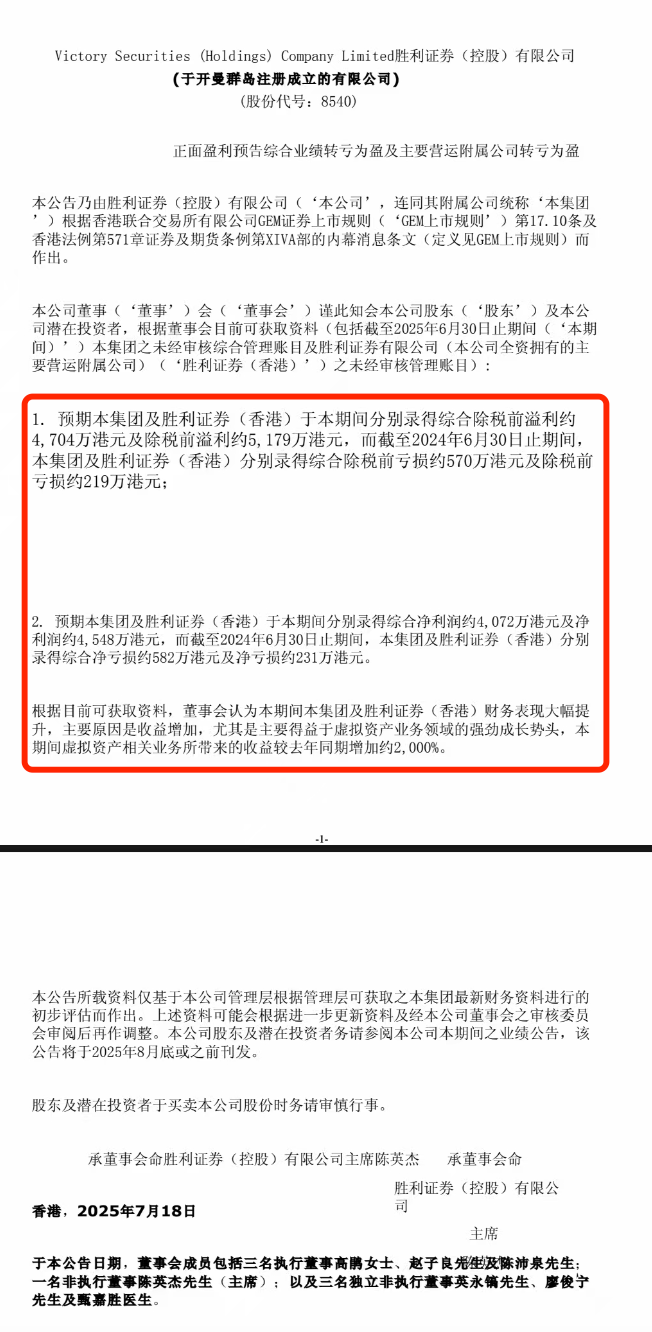

7月18日,胜利证券发布2025年上半年正面盈利预告。根据未经审核管理账目,预计综合净利润约4072万港元,而去年同期净亏损约582万港元。其主要营运附属公司胜利证券(香港)也预期转亏为盈,预计综合净利润约4548万港元,去年同期净亏损约231万港元。公司称,扭亏为盈主要是因为虚拟资产业务表现出色,上半年虚拟资产相关业务收益同比增长约2000%,成为推动业绩提升的主要动力。

从股价表现来看,胜利证券的股价从年初的3港元左右一路上涨到目前的9港元,涨幅达200%,总市值18.9亿港元。

财联社记者在《稳定币、虚拟资产与RWA正成为驱动金融创新的核心力量》等报道中指出,稳定币、虚拟资产与RWA正成为驱动金融创新的核心力量,券商从中受益明显。记者还在《一场金融力量的大布局!虚拟资产牌照重构券商估值逻辑》中详细介绍了虚拟资产交易牌照为券商带来的想象空间。

国泰君安国际的最新业绩也有亮点,其中期业绩预告显示,截至2025年6月30日止六个月,集团净利润预计在5.15亿港元至5.95亿港元之间,相较于2024年同期的约1.97亿港元,增幅高达161%至202%,实现翻倍增长。加上公司获得虚拟资产全牌照,未来业绩增长有望增添新动力。

图为胜利证券发布最新业绩盈利财务信息。

虚拟资产同比增速20倍

公开资料显示,胜利证券是一家提供全面金融服务的综合型全牌照券商,在香港扎根50多年,拥有第一类(证券交易)、第二类(期货合约交易)、第四类(就证券提供意见)、第六类(就机构融资提供意见)及第九类(提供资产管理)的受规管活动,主要从事证券经纪服务。公司通过子公司运营三个业务部门,证券经纪服务部门通过多平台网上交易系统提供证券经纪服务。

华创非银团队研究认为,胜利证券作为有53年历史的香港老牌券商,借助虚拟资产业务实现逆势扭亏,虚拟资产同比增速达20倍,虽有基数较低的原因,但更得益于公司的前瞻战略布局。作为香港第一家完成1/4/9号牌虚拟资产业务升级的券商,其战略规划对境外证券行业新业务开拓有启示意义。

研究观点指出,到2025年上半年,公司虚拟资产业务收入将达到6468万元,有望超越传统的“证券/期货经纪服务、配售及包销服务以及证券咨询服务”(2024年上半年为1429万元),成为公司最大的收入来源。

总体而言,胜利证券虚拟资产业务的爆发式增长,离不开香港监管机构对虚拟资产行业的政策支持。自2022年发布关于虚拟资产发展的政策宣言以来,香港在虚拟资产市场发展上推出了一系列政策。据BCG和ADDX研究,全球非流动性资产的代币化将产生16万亿美元规模的市场。

图为香港证监会官网披露目前虚拟资产部分牌照情况。

2022年1月,香港证监会与金管局发布《有关中介人的虚拟资产相关活动的联合通函》,为传统金融机构参与虚拟资产服务提供监管框架。2023年,胜利证券率先对第1、4、9号牌照进行升级,成为香港首家同时获证监会颁发虚拟资产交易、咨询和资产管理服务牌照的持牌金融集团;同年11月,成为首家获香港证监会(SFC)批准开展零售加密交易的券商。

回顾胜利证券自2023年下半年以来的表现,公司虚拟资产相关业务收入及其在总营收中的占比显著增长。预计到2025年上半年,虚拟资产业务将成为公司主要收入来源。胜利证券对虚拟资产业务的规划始于2019年,并于2021年正式启动。2023年下半年,获得相关牌照后,虚拟资产相关收入实现零的突破,占总营收的1.9%;到2024年,全年该项收入达到1431万元,占总营收比重提升至19.1%。

胜利证券表示,公司近年积极响应香港拥抱虚拟资产的政策方向,持续完善合规基础设施。目前集团已构建覆盖交易、资产管理及产品分销的全链条服务生态,成为本地虚拟资产合规化进程的核心参与者。

值得注意的是,胜利证券今年4月起正式取得香港证监会两项重要虚拟资产业务批准,可提供与虚拟资产(VA)相关的产品和服务:一是获准向零售和专业投资者提供虚拟资产全权委托帐户管理服务,可根据证监会合适性规定,投资于现货虚拟资产、虚拟资产期货和虚拟资产期权;二是获准向专业投资者分销以实物申购及结算的虚拟资产结构化产品。

截至今年3月31日,胜利证券宣布根据香港最大交易量持牌虚拟资产交易所数据,2024年4月1日至2025年3月31日,公司交易额突破100亿港元,在香港虚拟资产券商排名中居首。

受益于拥抱虚拟资产政策与业务布局

受访人士认为,随着监管政策逐步完善,越来越多券商涉足虚拟资产业务,业务收入有望后续兑现。特别是上海国资委对稳定币和RWA重视程度较高,香港稳定币落地后,虚拟资产市场基建将进一步完善。

目前,香港共有40家机构获批升级“1号牌”,支持虚拟资产交易服务,包括国泰海通证券、天风国际、哈富证券、富途证券等。中信证券、华泰证券、招商证券等多家头部中资机构也在积极布局或推进牌照升级进程,预计2025年将形成服务集群效应。其中,国泰君安国际、广发证券(香港)等券商已在争夺香港稳定币牌照、升级虚拟资产交易牌照以及探索RWA代币化证券发行等投行业务方面率先取得突破。

华创非银团队认为,目前仍处于稳定币投资的第一阶段,需关注金融机构的布局及政策事件的催化。综合非银观点,随着虚拟资产市场逐渐成熟和监管环境不断优化,虚拟资产业务有望成为在港券商新的业绩增长点。但虚拟资产行业的高波动性和高风险性也不能忽视,券商拓展相关业务时,需加强风险管理和投资者教育,确保业务稳健发展。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com