摩根士丹利:印度股市,不贵。

摩根士丹利认为,印度股市已经经历了历史上最长的牛市之一,这场狂欢将会继续。

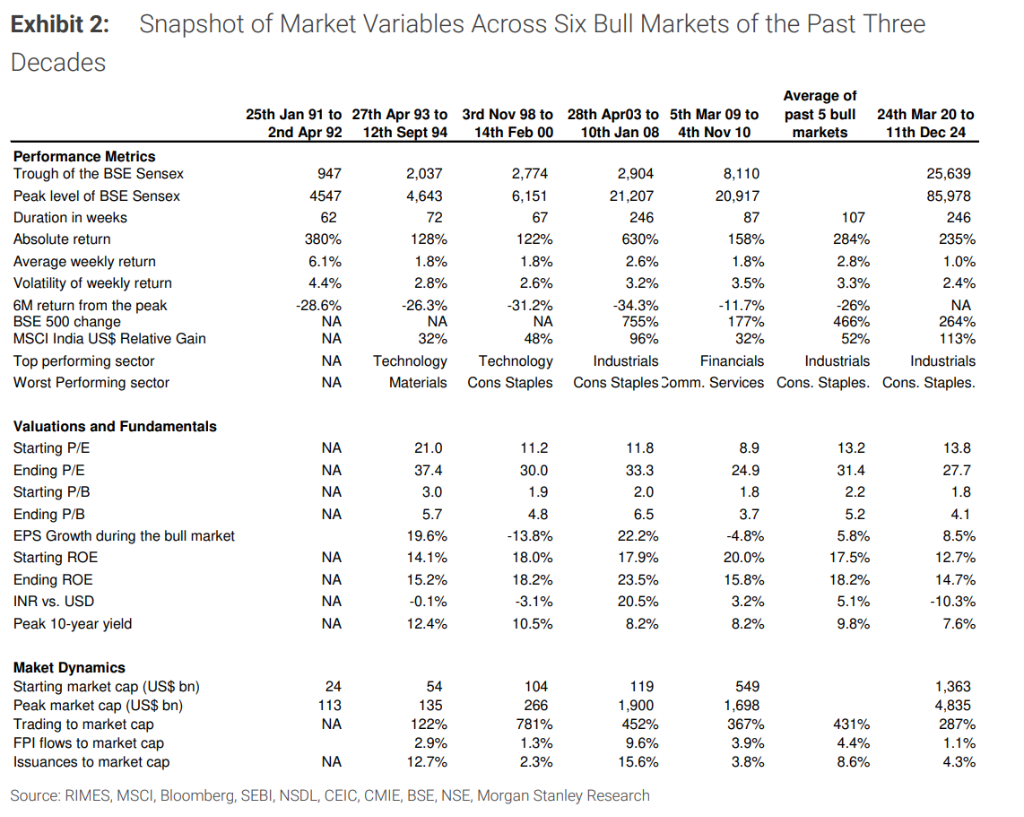

Ridham摩根士丹利 根据Desai分析师团队周四发布的研究报告,虽然其估值相对较高,但与历史上的牛市峰值相比仍有差距。在宏观政策和国内资本持续流入股市、技术进步和消费增长的支持下,印度资产估值有望持续上升。此外,企业利润仍有增长空间。

预计估值和企业利润将继续上升。

Desai团队指出,印度股市估值不高有三个原因:

首先,强劲而长期的盈利周期意味着目前的市盈率可能不贵;其次,印度的终端增长潜力可能高于世界其他地区;最终,较低的通货膨胀波动降低了未来增长的不确定性,使投资者能够接受较低的预期收益,或者推高市盈率。

因此,与新兴市场相比,印度的贝塔价值已经从十年前的1.3下降到0.4。摩托车认为,随着宏观稳定性的提高和国内风险资本的可靠来源,除非宏观或政治触发因素,否则印度股市的相对市盈率溢价不太可能下降。

另外,大摩还指出,印度股市的盈利周期仅为半途而废,预计未来几年利润复合增长率将达到18-20%。

Upasanana印度经济学家 根据Chachra的预测,未来五年GDP名义增长将在10-11%之间,GDP中的利润份额将在5%左右增长到高位。它为印度股市的利润增长提供了坚实的基础。

在投资建议方面,摩根士丹利建议投资者关注周期性股票,尤其是金融、消费和工业周期性股票。随着中国的强劲增长和资本支出驱动的增长以及信贷可用性的提高,这些领域有望取得优异的成绩。同时,消费品、公共事业、医疗健康、电信等防御性股票可能表现不佳。

报告还提到:

市场正在从宏观条件驱动向股票选择转变,这可能会增加阿尔法的市场。但我们认为,经过最近的调整,中小股可能会恢复对大盘股的出色表现。

宏观政策、国内资本风险偏好持续、消费繁荣...

对于印度股市持续牛市的积极预期,大摩主要受到以下因素的支持:

宏观政策:初级赤字减少和初级平衡可能会吸引更多的私人投资,这可能会增加印度的盈利周期,使目前的估值比未来的增长潜力更具吸引力。

风险资本:中国对股票的需求很强,不太可能很快消散。这种需求是由过去十年积累的财富效应驱动的,从一开始就对经济产生了积极的影响。此外,股票投资在印度变得更加普及和民主。

社会公平:社会指标的提高有望提高贫困人口的社会流动性,增加女性在劳动力市场的参与度,有助于减少社会不平等。

高科技发展:尽管印度通常不被称为高科技领域的领导者,但深度技术和农业科技初创企业的兴起,尤其是在解决一些复杂问题方面,为印度的经济增长提供了新的动力。

外部趋势:印度对石油的需求减少,以及更多的自由贸易协议和卢比贸易的前景,是印度利润增长的积极外部因素。

信用繁荣:信用的民主化可以促进利润的增长,促进消费的繁荣,因为更多的信用资源将被分配给消费者和企业。

消费繁荣:印度的收入金字塔结构有利于消费支出的增长,尤其是随着人均GDP超过2000美元的关键水平,吸引了跨国企业对印度市场的兴趣。

能源繁荣:随着能源的增加,预计未来十年印度人均能源消费将大幅增加,这不仅包括能源来源的变化,也包括促进经济增长。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com