7-11、罗森,全家三大便利店的价值观和经营策略PK

生产/联商栏目

撰文/联商高级顾问团成员 潘玉明

编辑//娜娜

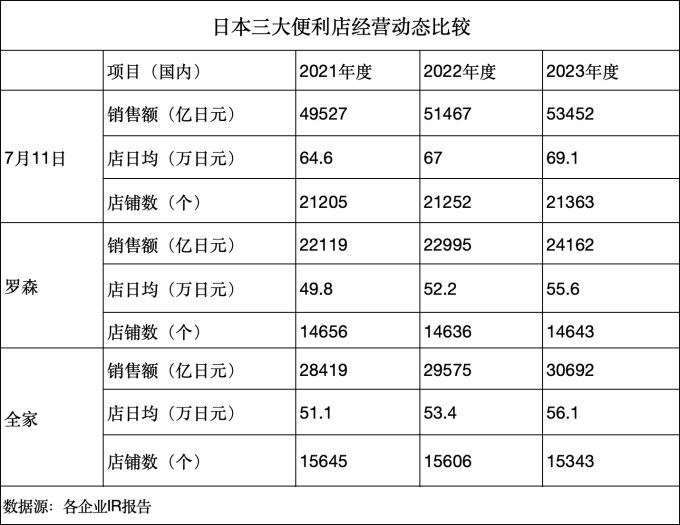

2023财年,日本三大便利店公司营业利润均创历史新高。今年8月,总销售额为1.049万亿日元,增长0.6万亿日元。%,连续33个月保持增长。全国商店总数为55730家,比去年同期下降80家。

曾经以开店规模推动业绩发展的方式结束,全国各地的门店数量徘徊了很久。由于开业空间越来越小的市场压力,加盟商之间的蚕食更加严重。每个企业都被迫选择不同的经营价值观,跨境扩张,细分区域,吸引新客户。

第一,日本便利店有两种价值观。

作为一种细分业态,便利商店更加注重特色商品,特色市场定位。

每个地区的消费频率和偏好都不一样,日本不同地区的消费者使用便利店的差异非常明显。根据经济产业省的《商业动态统计》,北海道人均年消费最高,达到12.5万日元。当然,消费频率与区域气候、消费口味、店铺竞争程度有关。归根结底,源于消费口味的商品特点和店铺密度的差异。

日本便利店行业的价值特征取向,总体特征是快进快出,一家商店的平均商品数量为3000件,理论上每周更新100件,每年更新70%,长驻货架的代表是杯面和可乐,从而促进商品的特色风味,吸引顾客。

最突出的标杆是7-11,始终把握商品风味的特点,从饭团发家、咖啡推广、定制商品,几乎每一步都走在行业前列。

就区域市场选择而言,区域风味正成为一种趋势,例如7-11在琦玉县的商店里只销售琦玉县生产的小麦加工面条。具体有两个特点,一是塑造圈内优势,二是提前服务。

所谓圈内优势,就是塑造或利用相对封闭的市场生态,打造企业门店的营销特色。一个经典的案例是北海道,大家都很熟悉。西光(Seicom)便利店,深度培育区域市场,特别是在漫长的冬季消费困难时期,构建全方位的物流服务体系,形成独特的服务营销优势,多年来在行业满意度评价中排名行业第一。

另外一个案例是JR东日本运营的,大家都不太熟悉。车站便利店“NewDays”,顾客进入车站想要购买食品和饮料,几乎没有其他选择,只能购买其他商品。开拓市场,环境相对封闭,New 2023年,Days的平均销售额达到71.2万日元,超过了行业顶级的7-11,远远超过了罗森、全家、mini便利店。

1987年4月,随着日本国家铁路民营化的进程,NewDays便利店在JR铁路交通业务中积极发展,其市场定位界限十分明确。在2023财年的经营业务中,JR东日本的流通服务工作一直保持着高效率,销售额为3794亿日元,营业收入为540亿日元,营业利润率为14.2%。

目标市场区域的主要目的是降低盈亏平衡,降低人工成本和运输成本,探索新的店铺媒体化战略,依靠规模升级传统模式,增加业绩。

我们所说的靠前服务,就是靠近属地细分客户,方便快捷,以商品安全质量和接待服务争夺口碑。如今,日本便利店已经成为中老年人日常交流的地方。烟草通常占销售额的四分之一,但烟草利润率只有11%左右,而标准商品利润率在35%左右,PB商品利润率在50%左右。因此,商店中特定的PB商品越来越多,一些标准化商品也变成了NPB(委托标准化加工的PB)。

2019 2008年至今,7-11制定了“打破定势”政策,提供细分需求服务。在办公楼、医院、养老设施附近开设店铺,罗森采用深层数字化手段加快接触布局等措施。永旺建立了社区食品商店、药店和mini便利店。永旺集团冈田元也将于2024年1月在运营政策说明会上表示,“便利店和电子商务将成为未来的主要竞争对手”,并表示将进入团队内部餐饮领域。全家人都是另辟奇径,选择横向合作,与销售服装的公司合作。

综上所述,商品价值观主要包括区域结合、区域风味两个方面,而冷冻产品则是增加营业利润时间的一种手段。三大企业的多样化体现在7-11以中国食物为主,罗森以甜点和数字化为主,而全家人都在创新经营服装。从便利店日均销量对比和价值观来看,全家人的选择似乎有很大的偏差。

第二,北美7-11的业务质量或影响收购的方向

近两个月来,北美第二大便利店公司加拿大的Alimentation Couche-Tard(简称ACT)试图收购7 &i,引发了许多分析。根据市值数据对比,ACT市值8万亿日元,消息前7&i市值不足5万亿日元,以大吃小,似乎名正言顺。从区域商圈竞争的角度来看,收购的主要目标是7&i北美业务。加油站便利店是北美相对封闭的市场圈,是其独特的经营模式,占便利店经营规模的80%。如果收购控制北美第三大业务公司,在北美13000家门店获得7&i,ACT的市场价值会突然提升,这也是7&i进入北美市场的一大成就。对于其他超市等一些业务,可能会成为其提升企业核心价值的难题。

说起来,造成这个收购案件的原因是7&i本身。勇于进入北美便利店市场,体现了7&i的运营智慧和勇气,但也有优缺点,优势在于工作规模的辉煌。2021年,北美第三大加油站便利店以210亿美元的价格收购,业绩规模明显扩大,尤其是北美同行非常重视的汽油销量翻了一番多;或者说风险,在于涉足北美独特的市场圈,引起同行的关注甚至警惕,也引发了收购意图。

目前还不清楚这个案子会如何推进,因为美国《反垄断法》和日本基于《外汇法》增加了7&i的保护政策,交易非常困难。

从这一案件的走向可以看出,7&i管辖7-11的重点是北美。事实也是如此。集团总裁井阪隆曾多次表示,转嫁日本经验,提高美国7-11便利店中餐的经营水平,是一项艰巨的任务。2022年7月7日,7&i集团领导一行70余人前往美国夏威夷参观7-11便利店的饭团、三明治等中国食品制造、加工、配送、销售环节。这是集团难得的集中海外调查,表现出急于加强美国7-11工作运营质量的意图。

截至今年8月,美国7-11家商店的商品销售额(以美元计算)持续12个月同比下降,8月下降2.7%,连锁商店产品销售额下降1.6%,汽油销售额下降11.7%。

所以,北美7&i的工作质量和活力,可能决定了它是否能被加拿大ACT夺冠,甚至可能决定企业中长期战略的走向。

全家人进入卖衣服,风险是什么?

2020年11月,全家便利店退市,成为伊藤忠商业的全资子公司。2023年2月提出三年计划,主要包括“加强便利店工作基础”、“利用便利店扩大新业务”、强化具有独特清算功能的APP“FamiPay”、开发无人结算系统和无人清算商店,促进商店媒体化。中期战略反映了基础工作创新和数字化的趋势。

在无人商店和数字系统开发方面,全家人于2022年4月开始,首先设置在物流设施中,然后在员工休息区、车站专用区、国家自治设施、医疗设施、大学等方面进行尝试。2023年1月,全家人在中国当地商店引入无人结算系统,然后陆续进入当地商店。基本上有两种类型,一是对传统便利店进行改造,二是专门定制设施。

关于全家人卖衣服的传闻,是这样的:

2020年3月,全家便利店在全国范围内上架。Convenience Wear“品牌服装商品,到2024年5月,短袜累计销售额超过2000万双,从上架开始,每天销售额超过16,000双。2023年度销售额增长30%,超过100亿日元,是原创服装品牌。2024年也以30%的速度发展,看起来非常漂亮。然而,与全家连锁店相比,综合销售额在3万亿日元左右,服装销售规模只是一个彩头。

该项目经理须贝健彦曾为百货商店的服装供应商工作。进入全家便利店后,他希望借助之前的服装运营经验,创新产品类型。新冠病毒传播的影响是一个重要的机会,人们希望在家附近购买各种日用品。那时候,每一家便利店都在尝试,7-11经过一年多的尝试,在2022年4月引进少量百元店大创杂品,在国内20,000多家商店上架销售;经过一年多的尝试,罗森也在2022年5月引进了无印良品商品,在10,000多家商店销售。与全家不同的是,另外两家公司都是分销,没有专业的经营压力。

全家人则不一样,它想“开创便利店购买服装风格”,最初的投放是绿色和蓝色图案搭配袜子(含税429日元)。此后增强了T恤、开衫、短裤等功能,大致实现了全身搭配功能,到2024年大约有50个品种。就店铺展示而言,注重店铺的新鲜度,改变以往以白色、黑色为主色调的风格,色彩更加艳丽。就新产品的投放频率而言,选择每2周。~每月更新一次,让顾客感受到不同的新鲜感。明星和年轻人通过网络传播引起了极大的关注。衬衣类的包装标签比较细致,标注材料、胸围、衣长、袖长等尺寸外,还要标注模特的身高、穿着尺寸等。

全家总部只有两个人负责这个项目,但总公司伊藤忠的商业事务非常关注这个创新。相关负责人每周三参加设计开发大会,与全家总部和厂家密切沟通,协调国内外合作工厂。从总部和总公司的角度来看,帮助基层创新是有价值的。

目前面临的问题是服装行业缺乏专业性,季节性需求变化分析与生产体系与销售计划的互动是最大的缺点。第二,面临同行业竞争。罗森便利店与无印良品合作。从2024年4月开始,罗森销售棉袜、手帕等产品。与无印良品的商业技术相比,全家人都处于劣势。

有业内人士指出,如果全家便利店真的做服装生意,可能还有发展空间。言下之意是需要一段时间的探索和训练。毕竟日本服装行业供大于求的情况非常严重。

从全家便利店公布的品类销售结构来看,从去年到今年年底,非食品销售保持稳定,非食品的主要产品仍然是杂志、杂货和香烟。也许服装的商业创新还处于探索阶段。

因此,家庭便利店的选择主要是在传统便利店方向。价值观偏向于数字创新和多元化服装产品创新。因为不熟悉服装专业,可能还有很大的提升空间。。

罗森未来的店铺前景如何?

罗森的野心来自于退市后KDDI的加入。考虑到KDDI的数字技术优势,不难理解其核心合作点是数字化。在过去的20年里,三菱商业投资罗森不仅利用原材料采购、制造物流等供应链领域,还利用海外商业网络支持罗森的运营。未来,我们将与KDDI合作,推动罗森的变革,追求合作。

所以,2024年9月18日,罗森在媒体会议上提出要建立下一代便利店,支撑力量就是KDDI的数字化和AI工具。

2024年8月,KDDI投资约5000亿日元,三菱商业公司控股罗森50%。9月2日,出生于KDDI的雨宫俊武担任罗森副总裁。9月18日,我们召开了关于罗森未来经营政策的媒体会议,重点展示了KDDI将信息通信技术应用于实体店经营的“未来便利店”形象。

下一代便利店的功能:第一,智能手机接触。无接触支付;通过手机实施商品推荐;第二,AI标牌看板。利用AI摄像机识别客户的属性和会员信息,推荐商品和营销活动信息;第三,优化操作程序。使用机器人完成装载、清洗、配送货物等操作;第四,远程客户服务平台。为店内专业人员提供维修远程招待窗口,提供三种服务:通讯、金融和保险、医疗保健、接诊和开药。把便利商店从购物场所扩展到靠近生活的网点。

罗森希望在2030年将店铺管理成本降低30%,通过大幅增加有价值的客户接触点。竹增贞信总裁表示,作为个人意愿,他希望在2030年将国内便利店的销量提高到两位数以上。

KDDI在2024年下半年开始实施每次免费提供100MB(每月上限为1GB)流量的政策,以吸引顾客到罗森店,利用公司的通信业务能力,既能显示消费者的使用路径,又能有效带动年轻客流。

KDDI在2025年春天加持罗森,在新总部办公大厅设立了2家下一代罗森店,并在完善后扩展到其他店铺。

KDDI的主要价值取向是扩大会员数量,从1500万扩大到2000万。如果你每月支付548日元,你可以使用图像、音乐、书籍等娱乐内容,并获得罗森和电影院使用的优惠券。如果计划会员人数增加500万,年销售额将达到约330亿日元,这可以看作是KDDI追求的“协同作用”。

由于KDDI作为通信运营商首次参与便利店运营,仍有许多地区需要探索,公示后企业市值下降证明存在这种担忧。为消除市场焦虑,三家公司需要稳步合作,拿出杀戮技巧,让投资者放心。

五点、三点启发

第一、日本便利店整体运营质量较高,运营模式趋于完善。,从两个价值观层面开始探索新的附加值方法,一是区域结合,二是先进服务。

其次,从北美7&i市场来看。零售业进入国际市场,在相对封闭的市场生态中,需要充分评估同行业的竞争风险,充分评估我公司在国际市场的商品优势。,一不小心就会掉进自己挖的坑里。

第三、选择新的价值取向,要做深入的评价,罗森的数字战略体现在社交媒体上,市值负面,说明具体路线图和可行性有待商榷。与中国目前数字商店相比,优势有限,很难说是下一代商店。全家便利店选择服装品类作为一种多元化的价值观,能否带来客户群体的结构调整和主营业务的业务升级还不明显。

相对于日本三大便利店的可视化战略探索,中国的便利店也很难整理出规模大、特色鲜明的跨境和跨境战略脉络。,当今环境下,店铺活力不足,前路漫漫。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com