危险!许多人又想抄底了。

不久前,美日股市经历了惊魂时刻。

由于美国就业数据明显下降,美国一些科技公司的财务报告显示收入增速低于预期,市场再次交易了美国经济“硬着陆”的可能性,甚至预计年内将降息。 100BP;此外,日本央行表现出极其鹰派的态度,超出预期加息。 15BP 从 0-0.1% 提高至 0.25% 日元套利交易平仓引发全球资本市场剧烈波动,日经 225 指数一度融断单日下跌。 12.4%。

然而,随着美国和日本股市的反抽,许多人认为套利交易导致的风险已经被释放,从而放松了对美国和日本股市回调的警惕。但我们仍然认为,虽然美日股市基本收复失地,但仍然存在很大的风险,日元持续增值导致的被动平仓可能只是开始。

1

首先,我们来谈谈所谓的“日元套利交易”是怎样的。

大家都知道,日本曾陷入“失落”。 30 年",在这 30 多年来,日本经济一直受到通货紧缩的限制,物价、工资都长期停滞不前,造成历届日本政府的脑筋受损。

对于政府来说,最理想的情况是“温和的通货膨胀”,这意味着公司面临的需求正在缓慢增长,不会出现过度的供不应求或生产过剩。由于利润的持续增长,公司对未来有很大的期望,愿意雇佣更多的员工,愿意提供更高的工资,最终形成投资和消费的稳步发展。

主流经济学为了解决通货紧缩和制造柔和通货膨胀的问题,提出了两种方法:宽财政和松货币:所谓“宽财政”,就是政府扩大赤字,积极花钱,通过政府购买拖累需求,打通整体经济循环;所谓“松货币”,就是央行降低政策利率,从而降低企业和公众的资金成本,刺激投资和消费需求。而且,宽松的货币政策也会导致本币贬值。有利于增加出口。

然而,主流经济学并不是万能的。在不断降低政策利率后,日本央行惊恐地发现,常规货币政策已经失效。即使政策利率已经降低到 0%,公众还是不愿意借钱消费,公司也不愿意借钱投资。这不再是融资成本的问题,而是整个国家和民族对未来的信心。

对于这一点,日本央行剑走偏锋,主要从两个方面入手,一是量化宽松,通过购买国债,ETF 等待资产,向金融体系注入更多的流动性,其次是负利率,日本央行已经实现了接近 8 年度负利率政策,直至 2024 年 3 月才加息至 0~0.1%,促使货币政策正常化。

这就产生了一个问题,因为日本长期处于低利率甚至负利率状态,很多人会把日元借入日本,换成其他货币,然后投资日本股票、美国股票、美国债券等资产。例如,巴菲特通过伯克希尔在日本发行了数千亿日元债券,并大举购买了以五大商业公司为代表的日本股票。鉴于五大商业公司的股息率是 5% 伯克希尔的日元债券收益率在上下, 1% 上下,相当于能得到的东西。 4% 的利差。

从事这笔交易的不仅仅是金融巨头,普通人也从中受益匪浅。比如国际市场著名的“渡边太太”,就是控制理财权力的日本家庭主妇,通过借低息日元,投资高回报的海外债券或外汇存款,典型的就像美国债券、澳大利亚债券等。,从而骗取利差收益。

然而,我们不难发现,既然我们借了日元,我们自然要偿还日元。这使得日元套利交易的投资者面临着一个普遍的风险,即日元汇率的快速上升,这往往与央行加息密切相关。

2

再次谈到美日股市近几年的上涨情况。

事实上,美国股市的上涨是一个颠覆性的常识。众所周知,自美国以来, 2022 2008年便开始加息,政策利率持续上升,合理地说,无风险利率上升意味着折现值下降,股市本应该下跌。

但是,俗话说“凡事都有例外”,这一轮美国股市的上涨主要是“ Magnificent Seven “以科技股上涨为代表的市场, 2023 年为例,这 7 大股平均涨幅为 105%,其中英伟达、脸书分别由 239%、194% 纳斯达克的涨幅领先 100 所有成分股。

理由众所周知,科技股的表现与政策利率关系不大, ChatGPT 以人工智能为代表的产品风靡全球,被称为人类下一次工业革命的希望。中国百度和美国谷歌都在抢购和囤积芯片,英伟达通过卖铲子发了大财。

日本股票的逻辑比较简单,因为日本上市公司在海外有很大的行业,利润要计入国内总公司。日元的降价意味着利润的增加。以美元对日元为例,上半年降价幅度已经达到 14.08%,这意味着即使日本企业的业绩停滞不前,也只是本币贬值带来的海外收益汇兑收益。 10% 以上。

但是,这两种逻辑都有反转的可能性,并非可以永久演绎。

对于美国股市来说,最大的问题是人工智能还没有转化为生产力。虽然每个人都可以预测人工智能将是未来的重要发展趋势,但它从来没有朝着正确的方向发展,股票也会上涨。在 21 在20世纪初的互联网泡沫中,即使是微软、亚马逊、英特尔等好公司也大幅下跌,亚马逊甚至一度下跌。 95%。

没有人能否认互联网是正确的方向,也没有人能否认微软、亚马逊和英特尔是伟大的公司。然而,人们在大喜之后的巨大悲伤和希望之后的绝望往往会导致市场的巨大波动,这是由人性决定的。它不可避免,永远存在。

目前,科技股业绩开始低于预期可能是股票下跌的开始。原因很简单。市场过于满足预期,人们的欲望是无限的,但企业的增长是有限的。一旦人们发现人工智能只是另一个美丽的泡沫,由此引发的逃避可能会导致践踏性的下跌。

对美股而言,最好的出路就是对利率变化更加敏感,以罗素为例。 2000 以价值股、周期股接力为代表。但是这个前提是美国经济不会陷入衰退,否则就会在覆盖巢穴下完成卵子。

对于日本股票来说,日元增值就足够了。毕竟日本经济还没有好转。上半年, GDP 增长率仅为 -0.7%,甚至萎缩。相反,上半年日本经常项目顺差同比增长。 59.2%,成为日本经济最后的救命稻草。

仅仅 7 每月一个月,美元兑日元升值。 6.77%,相当于半年的利好。 1 一个月就消失了。假如汇率没有提前锁定,下半年日企的利润大概不会特别好看。

3

如今,出现了一些危险的迹象。

一是罗素 2000 不像预期的那样接力科技股。到目前为止 8 月 12 日,罗素 2000 年度涨幅仅为 1.73%,如果期限在降息预期升温的情况下, 7 月初,则自 7 从月初到现在,涨幅为 0.70%。很明显,市场并没有交易科技股和价值股之间的接力,而是交易美国经济的全面衰退。

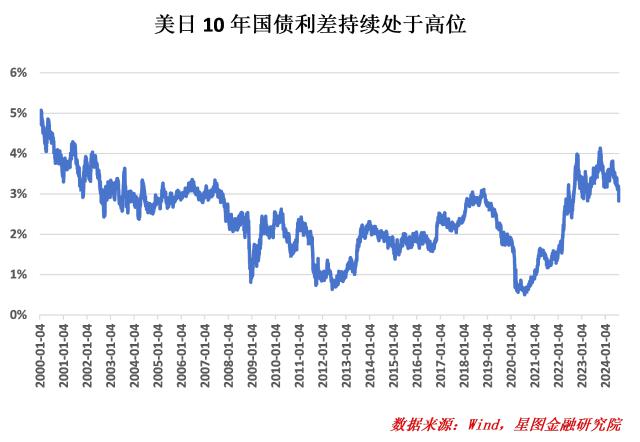

第二,美联储降息将持续压缩美日利差,极有可能引发大规模平仓。尽管日央行在市场压力下发出鸽派声音,甚至日央行副行长内田真一也承诺在市场不稳定时不加息。但需要注意的是,美日利差不仅取决于中央银行的行动,还取决于美联储的宽松节奏。美联储一旦降息,美日利差将明显压缩,日元将被动增值,从而诱发日元空头头寸再次大规模平仓,投资者可能会被迫出售美股、美债、日股等资产购买日元。

第三,美国经济“硬着陆”的可能性正在上升。按照萨姆法则,在失业率的情况下 3 与过去相比,月平均上升 12 月度最低点较高 0.50 %有时候,就会触发衰退。美国 7 月度失业率意外上升至 成功触发这一规则的临界点4.3%。这在很大程度上加剧了市场对美国经济衰退的焦虑,可能会加强对美国债券的配置,导致美国债券收益率下降,美日利差进一步压缩。就美债收益率走势而言,年内 10 年度美债收益率最高 4.742%,但到 8 月 13 日只有 跌幅达到3.914% 82.8BP,可以说是极其惊人的。

还有一点需要注意的是,市场上大部分关于套利交易平仓的研究主要是线性的,忽略了集中平仓可能带来的尾部风险。历史上,市场上从来不缺聪明人。当逻辑翻转时,往往会导致非理性的践踏逃跑,造成的损失不容小觑。

最糟糕的情况是什么?美联储降息,或者哪个经济指标不尽如人意,美元指数和美国债券收益率大幅下降,日元套利交易遭受汇息连杀集中平仓,最终导致美股和日本股票持续下跌。如果科技股巨头的财务报告达不到预期,可能会更危险。

上一轮下跌后,美日股市仍有反弹趋势,但事实上,如果我们关注市场,我们可以发现每次暴跌前都会有反弹。毕竟,总有投资者在打赌这只是一个正常的调整。

但无论如何,美日股市与以前大不相同。正如我们之前所说,支持美日股市上涨的想法已经不再有坚实的基础。

至少现在看来,美日股市的风险肯定大于机会。

【注:市场有风险,投资要谨慎。任何时候,这个订阅号中提到的信息或意见只是观点交流,不构成任何人的投资建议。除了特别注释外,本研究数据由同花顺 iFinD 给予支持】

本文由微信官方账号“星图金融研究所”原创,作者为星图金融研究所研究员武泽伟,封面图来自一图网。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com