在华开设的国际酒店越来越多,生意却越来越差。

多次表示要加强在华布局的众多国际酒店集团,在第二季度感受到了市场的“凉意”。

酒管财经注意到,雅高、温德姆、万豪在 2024 2008年第二季度财务报告数据显示,大中华区 RevPAR 同比有不同程度的下降。由于中国酒店市场表现不佳,万豪甚至计划降低全年收入预期。

除三年非常时期外,这也是各大国际酒店集团首次承认在华业绩压力较大。

华在营的国际酒店数量不断增加,没想到,在经营方面突然失去了链条。

事实上,今年第二季度我国酒店市场疲惫不堪。

旅智科技报告显示,五一假期酒店业平均住房率为 55%,较 2023 年 69.2% 下降 20.5%。夏季热门旅游目的地酒店价格普遍下降,平均房价较去年同期有所下降 10% 至 30% 不等。

不难看出,当游客“报复性消费”的态度回归平常时,考验各大酒店集团经营韧性的时刻才真正到来。

01、"黑色" Q2?

年初的国际巨头们,都充满了信心,跃跃欲试。

2024 2008年,各大国际酒店集团对中国市场表示乐观,基于第一季度业绩的不断增长。大中华地区的表现已经成为第一季度各大国际酒店集团业绩增长的主要驱动力之一。

万豪国际 2024 大中华区年度一季度 RevPAR 和 ADR 增速分别是 6.0%、洲际酒店集团的两个数据分别是2.2%。 2.5%、1.3%。

希尔顿集团 2024 亚太区年度第一季度 RevPAR 较 2023 年同期增长 同期7.9% ADR 为 114.90 美元,同比增长 5.7%。

另外,与去年同期相比,万豪国际和洲际酒店集团 2024 每年一季度,大中华区的住房率都略有上升。

可以到第二季度,业绩急转直下。

最新的雅高 Q2 财务报告中提到,中国雅高酒店 RevPAR 出现同比下降。而且还在。 Q1 财务报告中的表述是雅高中国的。 RevPAR 仍然“持续恢复,尽管缓慢”。

然而,雅高表示,东南亚取得了巨大的成就,实现了两位数。 RevPAR 由于中国大陆出境游客的贡献,同比增长。

在 2024 在第二季度的财务报告数据中,温德姆旗下的全球酒店 RevPAR 同比增加 只有大中华区的2% RevPAR 同比下降 17%。

和 2019 2008年同期,拉丁美洲、欧非中东和加拿大的酒店 RevPAR 全部翻倍;亚太地区的酒店数量翻倍; RevPAR 则较 2019 年同期降低 11%。

万豪更加直观,第三季度和第二季度业绩报告直接降低 2024 年全年 RevPAR 增长预期。

万豪首席财务官兼开发执行副总裁在第二季度财务报告电话会议上表示,预计万豪来自大中华区的酒店住宿需求将在今年剩余时间进一步下降。

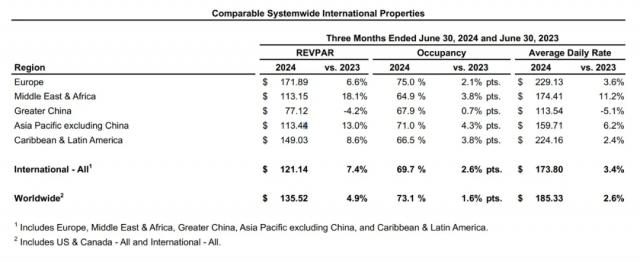

酒管财经注意到,万豪大中华区的整体平均水平 RevPAR 低于万豪相关业务区,第二季度仅为 82.52 美元(约人民币) 598 人民币),较去年同期有所下降 4.2%;平均每日房价(ADR)与去年同期相比下降 5.1%,为 113.54 美元(约人民币) 823 元)。

万豪给出的解释是,为什么全年的预期涨幅会下降:

中华区的万豪 RevPAR 尽管世界上大多数市场的预期持续下降。 RevPAR 将继续上涨。万豪估计,来自大中华区的酒店需求将继续不足,房价将继续下跌。随着更多的中国游客选择暑假出国旅游,第三季度 RevPAR 这种情况应该明显下降。

然而,出境旅游的火爆真的是国际酒店巨头在华业绩下滑的主要原因吗?

为什么在全球众多市场中,只有在华业绩下滑?

02、整个第二季度,市场有点冷

其实,2024 自第二季度以来,国内酒店市场的下滑逐渐显现。

旅智科技报告显示,五一假期酒店业平均住房率为 55%,较 2023 年 69.2% 下降 20.5%;

去哪儿大数据显示,今年端午节高端酒店和经济型酒店均价大幅下降,达到20%左右;

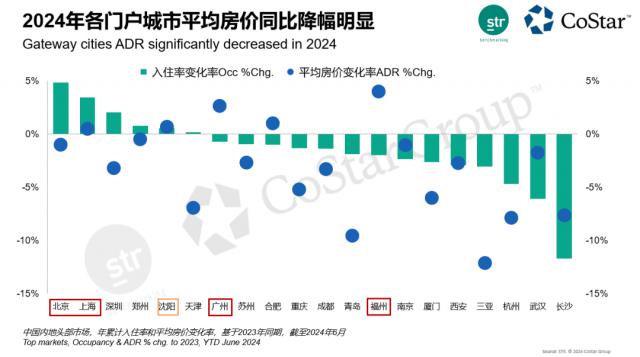

STR 发布了《中国大陆五一假期酒店市场表现回顾》报告。数据显示,从今年五一假期各级酒店的平均房价来看,虽然比较 2019 年度各级酒店 ADR 全部实现增长,但对比 2023 2008年同期,各级酒店数据均有所下降。在这些酒店中,高档、超高端、豪华酒店 ADR 同比下降幅度均超过 12%。

此外,据 STR 统计,2024 上半年各门户城市酒店平均房价同比大幅下降。

今夏,酒店市场更是经历了“量涨价跌”的困境。

根据该报的调查数据,虽然游客数量仍保持在较高水平,但热门旅游目的地的酒店价格普遍下降,平均房价较去年同期有所下降。 10% 至 30% 不等。

对此,有业内人士表示,“量涨价跌”的原因一方面与国内游客市场目的地的多样化有关,另一方面也与整个酒店行业的供求关系有关。

这种价格走势仍然直接影响着酒店的盈利能力,促使许多酒店经营者面临严峻的考验。

甚至有不少业内人士担心,7 月亮刚刚开始,8 每月的数据可能会更糟。

今年夏天国内酒店市场表现不如 2023 2008年,已经成为行业共识。

很多投资者抱怨目前市场卷入严重,控制不住自己,价格战不断,流量不足,运营成本不降反升,酒店利润率不断被挤压。

经营环境如此,国际酒店集团也难以明哲保身。

03、下沉市场的收益,还没吃完就结束了?

由于房价不能上涨,要想保持增长,就必须继续做大摊子,大众消费市场也成为许多酒店集团的基本盘子。

2023 2008年旅游市场复苏后,三四线下沉市场的人气持续上升,不少酒店集团开始将“连锁化” 作为基本盘,下沉市场可以加速跑马圈地。

据业内人士透露,锦江、华住、首旅如家三巨头及格美集团、东城集团、尚美集团等。都在下沉,人员扩招不仅增加了传统一二线城市的发展,而且在三四线甚至四五线城市的开发上投入了巨大的人力物力。市场竞争战场从大城市全覆盖到县城。

与此同时,国际酒店巨头也在下沉市场拓展疆域。

根据清博智能统计,早在 2021 2000年,洲际酒店集团、温德姆酒店集团和万豪国际集团已覆盖近期 30% 下沉市场。

图片来源 | 清博智能

2023 2008年,洲际酒店超越 70% 开业酒店及 85% 准备酒店位于二至四五线城市,万豪、希尔顿等酒店集团也纷纷加入下沉市场。

2024 从2000年开始到现在,已有超过100家国际酒店在华。

根据不完全统计,2024 年希尔顿,万豪,凯悦,雅高,榕树,洲际和香格里拉。 7 大型酒店集团已经公布或媒体整理的开业酒店已经到达 118 家。

根据财务报告,万豪 2024 2008年第一季度,大中华区新签约酒店数量大幅增加。到第一季度末,大中华区的酒店数量已经超过 530 家;

希尔顿 2024 每年一季度在华经营的酒店数量已经超过 650 家。

图片来源 | 酒店焦点信息微信官方账号

值得注意的是,随着国际和当地酒店品牌的不断创新,目前下沉市场的投资是否过剩值得商榷。

但是,一般的共识往往意味着竞争激烈,利润并非易事。

谈到这一点,一位资深投资者算了一笔账:

以一家 60 房间里的经济型酒店就是一个例子,初始投资 400 万元。

如果想要 4 每年都要实现回本,每年都要实现。 100 一万元的净利润,也就是每天的利润约为 2739 人民币,每个房间的日盈利需要实现 45 元。

假定每个房间的日租是多少? 40 人民币,日常运营成本为 135 元。

为实现上述盈利目标,RevPAR 需要达到 220 元。

前提是所有的房间都能保持满租,但这并不现实。

考虑到具体情况,如果 OCC 设定为 如果是85%,那么平均房价至少要达到 280 元。

但问题是,三四线城市,平均房价 280 人民币容易吗?80%? 上述住房率容易吗?

另外,他还提到,随着各种品牌在下沉市场中争夺份额,价格战是不可避免的。

据业内人士透露,近年来,许多品牌在下沉市场加快了中端甚至高端酒店的扩张。预计中端酒店的价格战在不久的将来会越来越激烈,最终可能会出现中端酒店水平但价格如经济型酒店的情况。

对此,尚美生活集团创始人马英尧曾表示,敏感的价格仍然是下沉市场的一个主要特征。因此,对于酒店品牌来说,三四线城市的酒店房价很难在性价比和消费水平的限制下提高。如果人流达不到标准,加上运营成本,很容易入不敷出。

一位酒旅观察员更是直截了当地指出,目前,下沉市场出现了内卷迹象。市场是有限的。当有限的市场不断抢蛋糕吃,不断创造新品牌继续占领,总有一天会结束。市场依靠规模效应沉积,一旦蛋糕被抢,停滞的发展速度将对集团业绩造成致命伤害。

他估计,再过三到五年,随着国内酒店连锁化率达到一定比例,下沉市场最终将进入缓慢发展阶段。

有业内人士提醒,市场规模效应很重要,但从长远来看,酒店竞争的核心是运营、管理、系统、平台建设要跟上,数量取胜,数量最终会返还给市场。

不得不说,2024 2008年,酒店市场的“拼杀”更加激烈。

估计下沉市场很快就会面临供大于求阶段真枪实弹的战斗,这将进一步考验各酒店集团的品牌运营能力和加盟体系的管理能力。

2024 年度酒店业,将是竞争激烈的一年,任何一个酒店集团都不能放松。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com