不要拿中国船只当周期股

出品 | 妙投APP

作者|Eastland

头图|视觉中国

中国船舶于2024年7月9日(SH:600150)发布了《业绩预增公告》,称2024年半年归母净利润在13.5亿~15亿之间,同比增长144%~171%。;扣除11.2亿-12.7亿元的非净利润(2023年上半年亏损11.7亿元)。

如果2024年中国船舶净利润达到30亿,那么目前股价对应的市盈率已经超过60倍。

二级市场看久船企的原因,无非是海运价格高,促进了新船订单的增长。但是,根据往绩和逻辑演绎,中国船只已高估。

连续亏损12年

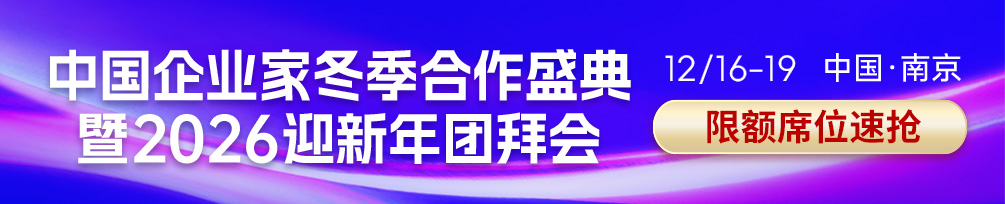

2012年,中国船舶收入达到297亿元,2023年达到748亿元,年均增长8.8%,不算太高。而且,重大资产重组是推动收入增长的重要因素。

2011年,中国船舶扣除了20.8亿非净利润。此后,连续12年扣除非净利润为负,其中4个财年亏损巨大。最近一次是2022年,扣除了27.5亿非经常性损益。

2016年和2017年,中国船舶归母净亏损分别为26亿和23亿。2018年4月,中国船舶被实施“退市风险警示”,股票简称*ST船舶。

中国船舶在2019年3月29日被撤销退市风险警告后,一直依靠非经常性收益获得归母净利。

例如,2022年,“营业外收入”达到17.8亿,“处理长期股权投资所产生的投资收益”达到23.4亿,几笔收益达到41.2亿。

2012~2023年,12年累计亏损128亿(扣非)。

重组未能“去病根儿”

1999年7月,中国船舶分为“中国船舶”和“中国船舶重工业”。2019年,两大集团再次合并,拥有4家控股子公司和3家参与公司。其中,江南造船、外高桥造船、中国船舶澄西是中国船舶的全资子公司。

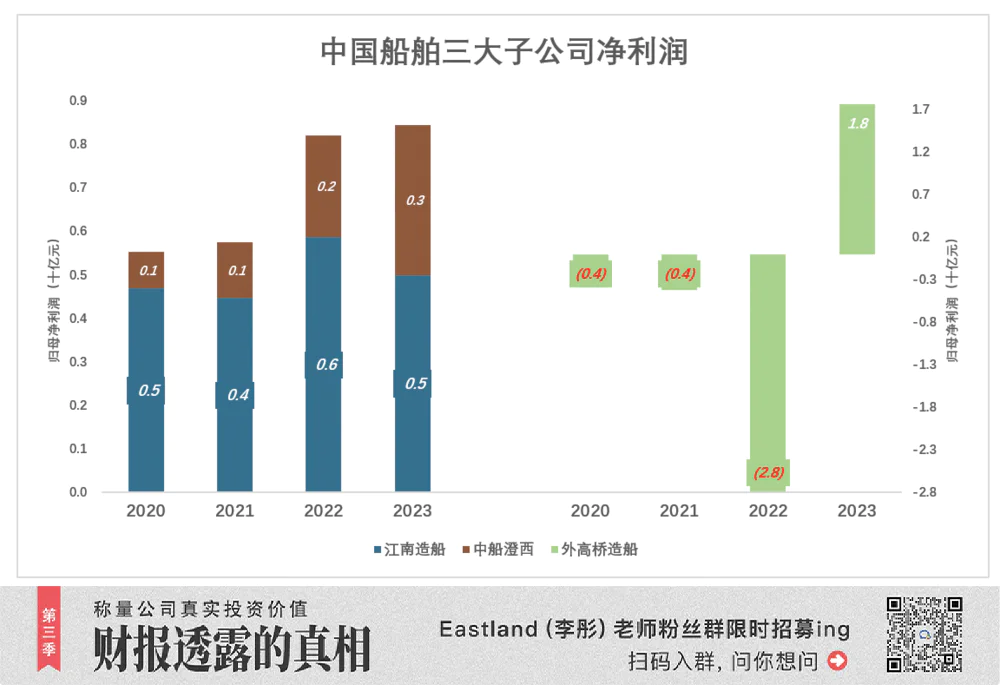

在外高桥造船方面,中国船舶业绩的起伏主要有:

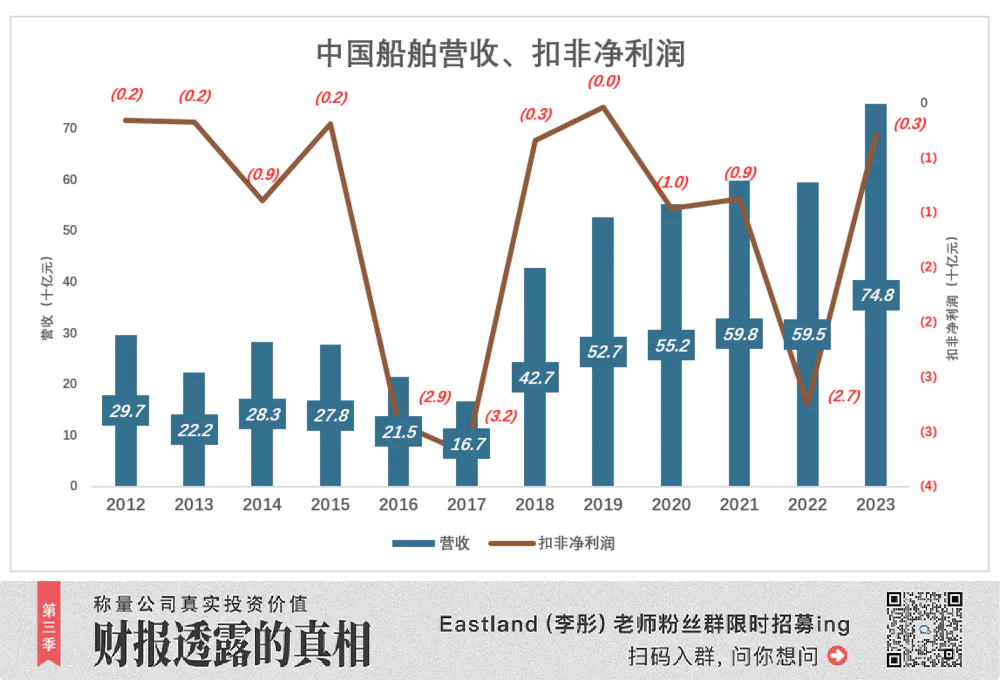

2016年、2017年,外高桥归母净亏损分别为28亿、25亿,而中国船舶扣除净亏损分别达到29亿、32亿。

外高桥造船2022年营收95.3亿元,归母亏损28亿元,中国船舶扣除非净亏损27.5亿元。

外高桥造船收入在2023年飙升至208亿,归母净利润为17.6亿,中国船舶扣除非净亏损减少至2.9亿。

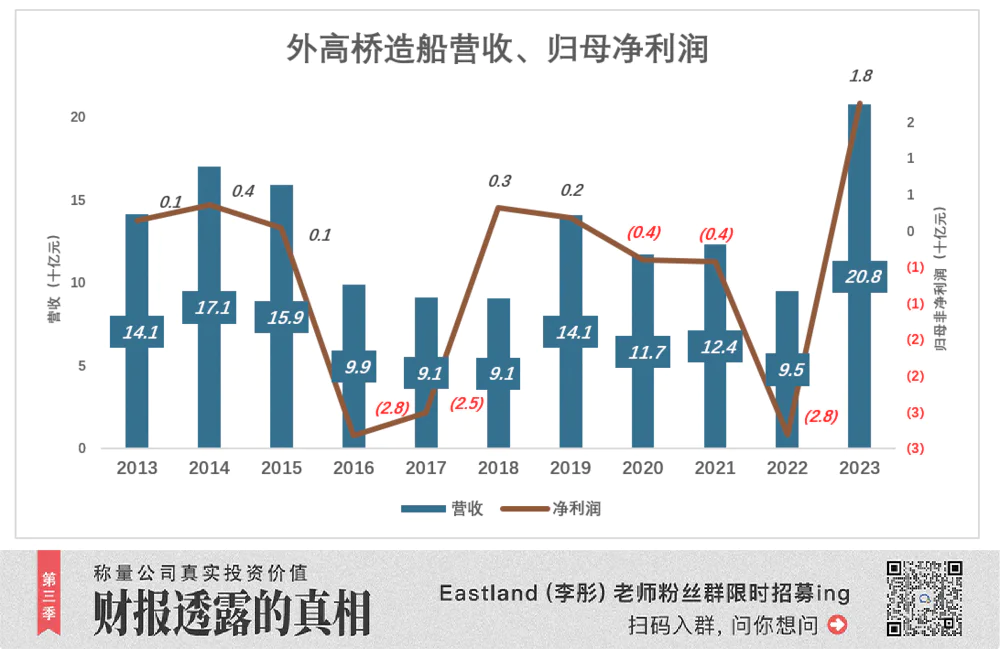

重组前,中国船舶澄西对中国船舶净利润的影响不到10%,因此财务报告没有披露收入。重组后,收入徘徊在52亿~59亿之间,净利润低至7、8千万,多则2、3亿。

江南造船是重组中注入的优质资产,收入稳步增长,没有减仓。2020年,江南造船收入231亿元,占中国船舶总收入的42%。;2023年,江南造船收入达到294亿元,占中国船舶总收入的39%。

江南造船和原中船澄西重组后,归母净利润总额为5.5亿-8.5亿,外高桥损失最高可达28亿。

所以重组后的中国船舶,业绩还是要看外高桥的“面色”。

到2023年,外高桥归母净利润达到17.6亿,中国船舶净利润达到29.6亿。但是在扣除非经常性损益之后,仍然损失了2.9亿。

中国远洋,也是央企(SH:601919)也曾因连续亏损而实施退市风险后,进行脱胎换骨重组:

第一,完全剥离干散货业务;

二是收购“中海港口”和33家集运公司;

第三,收购东方海外(2018年达成交易);

重组后,中国海洋改名为中远海控,主营业务锁定为集装箱运输和港口业务,实力空前增长:集装箱运输能力世界第三,港口处理能力世界第一。

中远海控扣非净利润达到1091亿,相当于2022年运价上涨1.7个茅台;2023年运价低迷,CCFI(中国出口集装箱运价综合指数)平均值同比下降66.4%,中国海控非净利润仍达238亿,相当于茅台0.3个。2022年(峰)、2023年(谷)平均净利润正好相当于一个茅台!

中国船舶重组一不扭亏(扣非)、第二,业绩波动没有处理,不是因为重组不好,而是因为行业特点。集运公司在高峰期赚大钱,在低谷期赚小钱;造船厂的情况很少亏损,也很低迷。

在2014-2023年,中国航空不会比中国船舶强多少:将2014-2023年视为一个完整的周期。前六年累计盈利384亿元,2018年,净利润73亿元。后四年亏损707亿元,波谷2022年,净亏损386亿元(超过前六年净利润之和)。中国航空整个周期净亏323亿元,平均每年亏损32亿元。

中国船只并非“周期股”

在中国,船舶承接订单的情况有明显的波动,但是说这是“周期股”不准确。

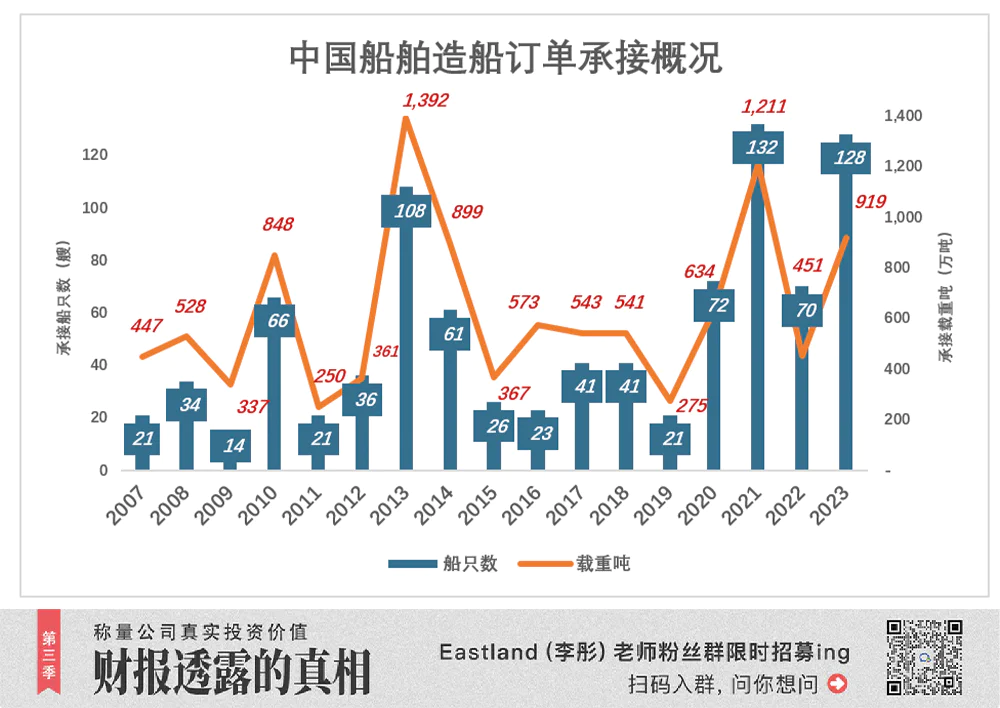

1)订单起伏不定,周期性不明显。

2010年计算波峰,承接66艘/848万吨的造船订单,平均每艘12.8万吨;

2011年进入低谷,承接造船订单暴跌至21艘/万吨,平均每艘11.9万吨;2012年,承接36艘/361万吨重吨,没有出低谷。

2013年突然来到波峰,承接造船订单108/1392万吨,平均每吨12.9万吨,两个波峰间隔2年。

下一个峰值出现在2021年(此时中国船舶已经完成重组),承接132艘/1121万载重吨的造船订单,平均每艘92000吨,与2013年的峰值间隔7年;

承接造船订单的2022年下降到70艘/451万吨,平均每艘只有64,000吨;

2023年,承接造船订单128/919万吨,平均每吨7.2万吨。2021年和2023年,两个峰值之间只有一年的间隔。

截至2023年底,中国船舶造船订单达到1944万吨,比2014年底少243万吨。

二是运价和订单反复偏离。

2020年,运价高涨,中远海控净利润飙升800%达到893亿;中国船舶承接造船订单的数量和吨数创下新高。

到2022年,运价保持在较高水平,中远海控净利润1096亿元,同比增长22.7%;然而,中国船舶造船订单数量大幅下降,下降幅度分别为47%。、63%。运输价格与新船订单数量背离!

2023年,运价暴跌,中远海控净利润239亿元,同比下降78%;中国船舶造船订单数量和吨数同比增长83%。、104%。运输价格再次偏离订单。

在过去的12年里,运价与新船订单两次偏离,表明航运公司下订单并非无脑刺激,他们将从以下三个方面考虑:

第一,对2、三年后新船交付时的运价预测?(测量不准也要测量);

其次,考虑当前船队的船龄、技术指标、排放等因素。假设2、三年后需求增加,运力不足,运价暴涨,航运公司再次“挖掘潜力”(如提高船速,延迟淘汰旧船),来一次“戴维斯双击”,比烧钱造新船更划算。

三是规划未来几年的收入、资金筹集、资金使用情况。

多种因素叠加,造船公司承接的订单数量与运价没有直接关系。预计2024年、2025年运价将相当于求“一阶导数”,预测造船公司订单数量将相当于求“N阶导数”。

另一个通俗的例子是:淄博烧烤火了,肉类需求增加,价格上涨,甚至周边地区的供应也会被吸引。但淄博当地农场会拭目以待。如果有人马上开始扩大规模,恐怕他们已经后悔了。

接到手软的订单,接着是ST。

2010年是承接高峰期,2011年达到交付高峰,交付量达到57艘/933万吨。

修船业务利润分别达到50亿、20.9%,毛利分别达到;扣除非净利润达到21亿。此后12年,中国船舶扣除非净利润从未“转正”。

2013年是承接高峰期,2014年的承接能力也很大,两年共承接169艘/2291万吨,可谓“接单手软”。

但在接下来的五年里,交付量持续低迷,利润率急剧下降:2015年,维修业务毛利率仅为7.5%,较2011年下降13.3。%。

虽然2016年和2017年的毛利率已经上升到17%,但是积重难回,归母净亏损分别达到26亿和23亿。。中国船舶在2018年“被ST”,距离“接单手软”只有4年。

在2019年重组之后,归母净利润开始恢复正常,但是扣除非经常损益仍然连年亏损。

总结-2个“不”

首先,中国船只不是周期性股票。

第一,航运价格并非严格按周期变化,疫情、地理、劳资等诸多非周期性因素都会对运价产生强烈影响。举例来说,最近发生的“火热困境”,与周期有关?

第二,即使航运有周期,也并不意味着上游必须有周期。

其次,订单与利润相隔千山千山。

纵观历史数据,接单与赚钱基本无关。2013年和2014年承接大量订单后,2015年净利润下降86.4%,2016-2017年连续亏损。

2024年交付和结算是2024年。、三年前的订单,或许合同价格比较高,或许这两年钢材价格比较低,但并不意味着现在持有的1944万吨造船订单肯定会赚钱。

一个投资者连续亏损12年,现在满仓,不要急着说“恭喜他发财”。

*上述分析仅供参考,不构成任何投资建议

您对目前的投资市场有什么疑问?

目前,作者Eastland的粉丝群正在招募中。他可以说是解读财务报告的专家。本文是他第958家上市公司的分析文章。扫描下面的二维码,可以加入桐师粉丝群,直接和他交流。~

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com