美国股市下跌超过1%,道指两周下跌,摩根大通财报下跌6.5%,石油美债反弹。

三大美股指收跌超过1%,道指再创硅谷银行破产至今最大周跌,标普周跌幅最大。技术“七姐妹”仅苹果收涨,每周收涨4%以上,芯片股指下跌3%以上,英特尔下跌5%以上,AMD下跌4%以上。;摩根大通近四年来跌幅最大。中概股指收跌4.6%,小鹏汽车下跌近10%,蔚来下跌近8%。在2008年以来,泛欧股指连续两周反弹,油气板块上涨2.5%至新高。与周四最近五个月相比,十年期美债收益率盘下跌了10个基点。美元指数创下5个月新高;日元三日连续创下1990年新低;离岸人民币盘下跌超过100点,逼下7.27。BTC一度跌破6000美元,跌破66,000美元。石油反弹但全周累跌,美油盘涨幅超过3%,创近半年新高,后回吐超过一半。金子连创盘历史新高后转跌,一度在较高水平下跌4%。在过去两年中,伦铜反弹至高位,伦锡每周上涨12%。

开启财务报告季节的华尔街银行财务报告引起了投资者对银行高利率影响的担忧。中东地理紧张局势升级,推动石油等商品上涨,进一步加剧了对高通胀的长期担忧。美国股市周四刚刚反弹,三大股指下跌超过1%。由于周五的下跌,纳斯坦指数平衡了本周的累计涨幅,与标准普尔和道德指数连续两周下跌。自上周以来,道德指数一直是硅谷银行破产以来最糟糕的周转下跌。

星期五公布的财务报告显示,即使是最大的银行也面临着更高的利率挑战。摩根大通、富国银行和花旗第一季度的关键指标净利息收入(NII)各自环比下降4%、4%和2%。摩根大通的NII略低于预期,结束了连续七季创纪录的趋势,NII引导市场业务上涨10亿美元后,仍然低于预期。首席执行官戴蒙警告说,长期的通货膨胀压力会影响经济,并表示警惕“各种重大不可控因素”。摩根大通股价下跌,创下近四年来最糟糕的单日表现。

周四,大多数支持市场的科技巨头都下跌了。只有考虑Mac全线选择AI加持M4芯片的消息传出,苹果保持了开盘价的上涨,并在午盘转跌。据媒体报道,中国电信运营商将在三年内取代国产芯片进行网络关键部件。芯片股率先打压市场,AMD和英特尔均下跌5%以上。英伟达回落了周三和周四大幅反弹的大部分涨幅,本周几乎疲惫不堪。

据参考新闻援引媒体报道,美国情报显示,伊朗可能会在未来24至48小时内攻击以色列领土。此外,白宫周五表示,伊朗对以色列的报复是“真实”的、美国高度关注“可靠”的威胁。据央视报道,美国中央司令部司令部司令库里拉周五会见以色列国防部长加兰特,讨论应对伊朗可能发动的袭击。

地理风险激起市场避险情绪,美国国债价格反弹,美元走强。上测4.60%、标准十年期美国债券收益率在过去五个月的高位持续下降,对利率敏感的两年期美国债券收益率一度下降超过10个基点。本周集体上升超过10个基点,反映出3月份CPI再次超出预期增长。在美联储官员反复威胁不急于降息后,市场对美联储降息的预期明显下降。

到本周,市场预计今年美联储的降息频率将下降到不到两次。

去年11月以来,美元指数继续走高,欧元和英镑均跌至5个月低点。欧洲央行暗示,预计年中降息。与此同时,当市场预计美联储首次降息时间推迟到9月时,美元本周强劲反弹。周四,日本官员再次警告他们可能会干涉外汇市场。财相铃木俊表示,不排除采取任何措施来应对汇率过度波动。周五,日元继续创下1990年来的新低。虽然它在平日内下跌,但整个星期都在下跌。出售风险资产,数字货币未能幸免。BTC盘暴跌,一度跌破比日跌幅超过6000美元,平息本周所有涨幅。虽然周一已经达到了上个月创下的历史高位,但本周还是下跌了。

在大宗商品中,各种工业金属上涨。中国宣布进口铜矿强劲,1-3月进口量增长超过5%后,伦铜近年来反弹至高位,今年累计涨幅扩大至10%以上。评论说,投资者下注,矿石供应减少将难以跟上全球日益增长的需求。在地缘风险的帮助下,黄金再创历史新高后大幅下跌。然而,美国股市的纽约期金和现货黄金在午盘双双下跌,一度在较高水平下跌4%,整周涨幅保持不变。

地理形势推高供应影响风险,国际原油板块强劲反弹。美国石油一度上涨3%至近半年高位,然后上涨了一半以上。周五反弹未能扭转石油全周下跌,美联储降息预期延迟,国际能源署延迟。(IEA)今年石油需求增长预期下降,美国上周原油库存不减反增,都是压制石油价格的因素。

周五,黄金、BTC市场大幅下跌,石油收缩下跌,大部分市场回吐。

道指连创超过一年最大周跌。 只有苹果收涨了科技“七姐妹” 摩根大通近四年来跌幅最大。 小盘股、芯片股和中概股跑输大盘股。

三大美国股指整体低开低走。午盘跌幅均超过1%。当刷新日低时,纳斯达克综合指数跌幅超过1.9%,标准普尔500指数跌幅接近1.8%,道琼斯工业平均指数跌幅超过580点,跌幅超过1.5%。最后,继周三之后,本周第二天集体收跌,道指本周第二天跌幅超过1%。、连跌五日。

1月24日以来,道指收跌475.84点,跌幅1.24%,报37983.24点,首次收跌38000点。标准普尔周四反弹下跌1.46%,创1月31日鲍威尔发言,打击3月份降息预期至今最大跌幅,报5123.41点,刷新3月15日至今收盘低位。纳指周四反弹至创纪录收盘高位,收跌1.62%,创3月5日至今最大跌幅,报16175.09点,刷新4月4日至今一周的低位。

标准普尔500指数收于近一个月新低,中盘股收于2个月新低。

小盘股指罗素以价值股为主,收跌1.93%,跑输大盘,跌至2月21日至今低位。纳斯达克100指数以科技股为主,收跌1.66%,在周四反弹至3月22日至今高位后,跌至4月4日至今低位。纳斯达克科技市值加权指数,衡量纳斯达克100指数中科技成分股的表现。(NDXTMC)下跌1.84%,下跌周四反弹创下的收盘历史高位,本周累计上涨0.01%。

本周,主要美股指数全部下跌,道指下跌2.37%,刷新了上周创下的2023年3月10日一周,即硅谷银行破产当周至今最大周跌幅,标普下跌1.56%,创下2023年10月27日至今最大周跌幅,罗素下跌2.92%,连续两周下跌。纳斯达克下跌0.45%,纳斯达克下跌0.58%,连续三周下跌。

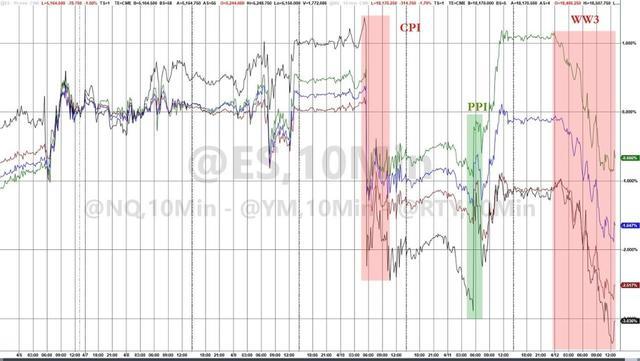

周三CPI公布后,本周主要美股指暴跌,周四PPI公布后反弹,周五暴跌。

标准普尔500各大板块全军覆灭。除了公共事业下跌0.7%以上,必需消费品下跌0.9%外,其他板块至少下跌1%,材料下跌近1.8%,芯片股所在的IT板块在午盘下跌近1.9%。、超过1.6%的收跌。本周,这些板块都下跌了,除了IT下跌超过0.2%。、通信服务下降0.5%,非必需消费品下降近0.7%,其他板块下降至少1%,金融下降3.6%,材料、房地产、医疗也下降超过3%,工业下降超过2%。

在标普500各板块ETF中,本周金融跌幅居首位。

包括Alphabet,微软,苹果,英伟达,谷歌母公司、Meta,亚马逊,Facebook母公司、包括特斯拉在内的科技巨头“七姐妹”都跌了,只有苹果涨了。特斯拉在午盘下跌了2%以上,收盘下跌了2%左右,平息了周四的反弹。在上周宣布第一季度交付量远低于预期当周大幅下跌6%后,本周有所反弹,累计上涨3.73%。

在FAANMG六大科技股中,Meta收跌近2.2%,微软收跌1.4%,均回落至4月4日至今收盘低位;亚马逊周四连续四天收跌1.5%,亚马逊收跌1.5%,亚马逊收跌1.5%,亚马逊收跌1.5%,周四反弹至记录高位。收跌1%;奈飞开盘转跌后收跌近1%;而且周四涨幅超过4%的苹果开盘时涨幅接近1.9%,之后继续回吐涨幅,午盘短期转跌,收涨接近0.9%。

这六只科技股本周涨跌不一,上周独跌的苹果本周累计上涨4.1%,表现最佳,Alphabet上涨3.4%,亚马逊上涨近0.6%,而Meta下跌近3%,奈飞下跌超过2%,微软下跌近0.9%。

整体芯片股下跌,跑输市场,费城半导体指数和半导体行业ETF SOXX均收于3.3%左右,跌至3月19日至今收于市场低位,本周累计下跌近1.6%,约1.6%。在芯片股中,英伟达收跌近2.7%,在连续两天上涨至3月26日至今收盘高位后下跌,本周累计上涨0.2%。;中国电信领域取代国产芯片的消息传出后,英特尔收跌近5.2%,AMD盘初跌超5%,收跌4.2%。;收盘时,美光科技下跌近4%,博通下跌近3%,台积电美股下跌超过3%。

本周,苹果、英伟达等七大科技股整体小幅上涨。

AI概念股普遍下跌,大部分跑输市场。 SoundHound.ai(SOUN)跌超8%,C3.ai(AI)跌幅超过5%,超全智能(SMCI)跌幅超过4%,被称为“小英伟达”、Asteraaster销售数据中心互连芯片 Labs(ALAB)跌近4%,Adobe(ADBE)甲骨文下跌超过2%(ORCL)跌近2%,Palantir(PLTR)跌逾0.7%,BigBear.ai(BBAI)跌近0.6%。

银行股指齐跌。整体银行指数KBW银行指数(BKX)下跌近1.5%,连续下跌3天至3月15日至今低位,本周累计下跌近3.8%。;区域银行指数KBW Nasdaq Regional Banking Index(KRX)收盘下跌近0.8%,区域银行股ETF ETF地区SPDR标普地区银行(KRE)接近0.9%的收跌,周四反弹后均回落至2023年11月30日至今低点,本周各自累计下跌约3.4%和3.5%。

在公布财务报告的大银行中,摩根大通收跌近6.5%,自2020年6月11日以来跌幅最大;第一季度,NII也低于预期。管理层表示,不能提供相关监管机构何时取消资产上限更新,具体时间最终取决于监管机构。富国银行初盘下跌超过2%,开盘多次上涨后小幅下跌。收跌近0.4%;第一季度营收同比下降2%、利润下降27%仍高于预期的花旗盘初期涨幅超过1%,开盘转跌,午盘跌幅超过3%,收跌1.7%。

在其他大银行中,当市场收盘时,高盛下跌了2%,美国银行下跌了1.5%。周四,媒体称,摩根士丹利在受到控制和调查后,财务管理业务下跌了近0.8%。此外,宣布第一季度管理资产规模同比增长15%至创纪录水平,但资金净流入规模几乎减半后,资产管理巨头贝莱德下跌近2.9%。

大部分热门中概股下跌,跑输大盘。中国纳斯达克金龙指数(HXC)下跌近4.6%,本周因周五下跌累跌3.22%,上周反弹后下跌,进入龙年至今九周内第四周累跌。中概ETF KWEB和CQQQ在午盘下跌超过3%和2%。在造车新势力中,小鹏汽车收跌近9.8%,蔚来汽车收跌近7.9%,理想汽车收跌4.7%,而小米粉单开盘收跌近2%。其他股票中,哔哩哔哩收盘时跌幅超过6%,JD.COM跌幅接近6%,网易跌幅超过5%,阿里巴巴、百度、拼多多跌幅超过4%,腾讯粉单跌幅接近3%。

在变化较大的股票中,媒体曝光了Librela这种治疗关节炎的药物。 和 宠物药品企业Zoetisia在Solensia可能出现副作用之后,(ZTS)盘中跌幅超过8%,收跌7.8%;Fuzzy Panda Research发布了一份卖空报告,控告其第二天的保险欺诈,人寿保险公司Globe Life(GL)收涨近20.2%,发布报告当天周四仍未刮平50%以上的跌幅。

在欧洲股票方面,能源股支持周四下跌的泛欧股指反弹。4月18日至今,欧洲斯托克600指数暂时停止低位。欧洲主要股指涨跌相见。德股和法股连续两四天下跌,而英股接近去年2月创下的收盘历史高点,周四下跌后意股反弹,连续五天下跌的西班牙股指也反弹。

在各个板块中,石油支撑的油气收涨近2.5%,创下2008年以来的新高。在成份股中,伦敦上市的BP上涨了近3.7%。、壳牌上涨2.8%,巴黎上市道达尔上涨2%以上,股价创历史新高;得益于近两年铜价创下新高,矿业股基础资源上涨2.4%,伦敦上市成份股嘉能上涨5%左右,与石油和天然气股共同支持英国股指在欧洲国家中表现最好。而且汽车和旅游业已经下降了近1.2%。

本周斯托克600指数连续上涨十周后连续下跌两周,但下跌幅度不如下跌近1.2%。、自1月19日以来,上周跌幅最大。大部分国家股指连续两周下跌,英股一枝独秀,在上周下跌后反弹。在各个板块中,基础资源累计上涨超过4%,油气上涨近4%,显示出商品的主要表现,而受累于周五下跌的旅游板块下跌超过2%,银行和奢侈品巨头的个人和家居用品下跌近2%,对利率敏感的房地产下跌超过1%。

十年期美债收益率较周四高位下跌10个基点。 本周仍有10多个基点上升。

在亚市开盘时,美国10年标准国债利率接近4.59%,接近周四刷新的2023年11月14日至今的高位,随后继续下跌,美股前下跌4.50%,美股开盘时下跌4.48%,较日高下跌超过10个基点,到债市收盘时约4.52%,日内下跌近6个基点,连续两天下跌,本周累计上涨约12个基点,连续两周上涨。

对利率前景比较敏感。2年期美国债券收益率在亚洲市场开盘时处于4.95%以上。美国股市在交易前突破4.86%,刷新日低。与当天相比,高位下跌超过10个基点,远离2023年11月14日至今的高位,距离周四突破5.0%。债券市场收盘时约4.90%,当天约6个基点。连续两天下跌,本周累计上涨约15个基点。

美国债券收益率周五下降,但全周集体上升,短期债券收益率居前。

美元指数创5个月新高。 1990年,日元三日连创新低。 BTC一度暴跌超过6000美元

跟踪ICE美元指数,如美元兑欧元等六大货币一篮子汇率。(DXY)当亚洲市场开盘时,早盘略有下跌,迫使105.20刷新日低,欧美交易时段持续上涨,美股开盘,自2023年11月10日以来首次涨破106.00,之后涨破106.10, 从2023年11月3日开始刷新高位,当天上涨近0.8%。

美元指数在周五收盘时略高于106.00,当天上涨近0.7%,在上周下跌后一周上涨超过1.6%。;彭博美元现货指数跟踪美元兑其他十种货币汇率,日内上涨近0.7%,两天刷新2023年11月13日至今同期高点,连续两周下跌后累计上涨1.3%以上,美元指数连续三天上涨,创下2022年9月至今最大周涨幅。

自去年11月以来,彭博美元现货指数一直处于高位,本周创下2022年9月至今最大周涨幅。

大部分非美元货币下跌,欧元兑美元在美股开盘时跌破1.0630,创下2023年10月底至今的低位,日内跌破0.9%,美股收盘时处于1.0640以上;英镑兑美元 自2023年11月以来,美股开盘时跌破1.2430,跌破1.2430,跌破1.2450。;而且日元在1990年再创新低后略有上涨,在欧股市场之前,美元兑日元已接近153.40,连续第三天创下1990年新高,日内涨幅不足0.1%,欧股市场转跌后,美股市场跌破152.60,日内跌幅超过0.4%,美股市场收盘时日内小幅下跌。

离岸人民币(CNH)在亚市开盘时,兑美元刷新日高至7.2531,在亚市盘中转跌后保持下跌趋势,欧股盘中差点跌至7.27至7.2690,刷新3月25日以来的低位,较日高跌至159点。北京时间4月13日4点59分,离岸人民币兑美元报7.2673元,比周四纽约尾盘下跌115点,周四反弹后下跌,连续两周下跌195点。

BTC(BTC)在亚洲市场开盘时,它已经涨破7.1万美元,刷新了日高。欧洲股市开始加速下跌,美国股市开始跌破7万美元,午盘跌破6.6万美元。部分平台跌破6.52万美元以下,较日涨幅超过6000美元,跌破近9%。4月4日上周四至今刷新低位,远离3月14日创下的周一涨破7.27万美元的高位,之后跌幅收窄,重上6.7万美元。最近24小时下跌近5%,最近7天累计下跌不到1%,美股收盘时在6.72万美元以上。

周五暴跌之后,BTC刮平了本周前几天的涨幅,累计转跌。

石油反弹,但全周累跌 美国油盘上涨超过3%后回吐超过一半。

周四回落的国际原油期货周五全天保持上涨,美股开盘。美国WTI曾石油接近87.70美元,自2023年10月底以来一直处于高位,当天上涨约3.1%。布伦特石油已经接近92.20美元,当天上涨约2.7%,然后逐渐回落到大部分盘中。

最后,WTI 5月份原油期货收涨0.64美元,涨幅超过0.75%,报85.66美元/桶,告别4月1日收于83.71美元,周四收于85.02美元,至今收于低位;布伦特6月份原油期货收涨0.71美元,涨幅0.79%,报90.45美元/桶。 ,对周四下跌的90美元关口进行收复。

本周,美国石油累跌近1.44%,本周布油累跌近0.8%,均在连续两周上涨后下跌。最近13周,第七周下跌,也是巴以冲突爆发以来27周内第15周下跌。第一季度涨幅超过10%后,第二季度第二周未能保住涨幅。

周五国际原油收缩下跌,周五反弹未能扭转全周累跌。

美国汽油和天然气期货一起反弹。NYMEXX在周四停止了两连阳。 五月份汽油期货收涨约1%,报2.8029美元/加仑,本周累计上涨约0.5%,连续上涨三周;NYMEX 5月份天然气期货收涨0.34%,报1.770美元/百万英热单位,告别3月28日至今低位,周四回落刷新,上周反弹后本周累计下跌0.84%。

在过去两年中,伦铜反弹至高位,伦锡每周上涨12%。 黄金连创盘历史新高 之后,一度高位下跌4%

伦敦基本金属期货大多在周五上涨。伦锌涨幅超过2.5%,连续5天上涨,4日创去年4月至今新高。伦锡周四跌幅超过2%,伦铜连续两天跌幅反弹至2022年6月至今高位。连续两次下跌的伦铝反弹至去年2月至今的高点。周四下跌的伦铅在周三创下的1月底创下新高。伦镍连续两天下跌,从连续八天上涨创下的高点继续下跌。

本周,这些金属大部分继续上涨,领先的伦锡上涨超过12%,伦锌上涨超过7%,伦铜上涨超过1%,连续两周上涨。伦铝上涨近2%,连续五周上涨,伦铅上涨超过2%,连续三周上涨。然而,上周反弹超过6%的伦镍略有下跌。

美国股市周五开盘,纽约黄金期货接近2449美元至2448.8美元,当天上涨约3.2%,现货黄金上涨至2431美元,当天上涨近2.5%,均在第二天创下历史新高,随后继续下跌,美股午盘均转跌。

期金转跌之前已经收盘,COMEX 6月份黄金期货收涨0.06%,报2374.1美元/盎司,连续两天,本周第三天创收市场最高纪录,本周累计上涨1.23%,连续三周上涨。自冲突爆发以来,巴基斯坦在27周内第19周累计上涨,远低于上周上涨近4.8%。上周创下巴基斯坦去年10月冲突升级当周至今最大周涨幅。

收盘后,当美股午盘刷新日低时,期金跌至2350.6美元,当日跌幅超过0.9%,现货黄金跌至2334美元以下,当日跌幅超过1.6%,均低于当日高点4%左右。当美股收盘时,现货黄金在2340美元以上,当日跌幅超过1.2%,仍连续四周上涨。

在创历史新高之后,现货黄金板一度高位下跌4%。

在11个交易日内,纽约期银收涨,但盘后转跌。COMEX 5月份,白银期货美股开盘时涨破29.90美元,日涨近5.9%,收盘0.28%,报28.33美元/盎司,两天刷新2021年5月18日至今收盘高位,收盘后一度跌破28.00美元,较周四收盘下跌1%。这一周期银累计上涨3%,连续上涨三周。

本周白银连续第二周表现超过黄金,银价相对黄金价格的强势水平为去年11月至今最高。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com