尚无领头、一片蓝图,谁将成为电摩市场的“头号玩家”?

来源丨36氪

作者丨二七@36氪浙江

搏一搏,单车变电摩。

今年6月,国内成品油价格迎来年内第10次上调,“破10”成为口口相传的火热议题,部分地区最高油价直接突破10元/升。

高油价之下,越来越的人选择新能源电动力车作为新的代步工具,其中电动摩托车这一细分类别异军突起。

与爱玛、绿源等传统电瓶车/电轻摩不同的是,电动摩托车有着高极速、长续航、强爬坡力等特性,其应用场景并不囿于就医代步、买菜上班等日常需求,更适用于团体出行、跑山赛事、跨市旅程等活动。

在小红书上以“电摩”为关键字搜索,相关笔记已有6200余篇,成为了继飞盘、露营后的社交新风尚。

(图:小红书截图)

这一新风尚从C端的消费力中可见端倪。在消费大促节点连年下降趋势中,摩托周边产品的销量却逆势增长。据京东6月19日发布的618战果数据,摩托车整体成交额同比增长106%,摩托车头盔同比增长202%,摩托车装备同比增长280%。

作为大型生产基地集中地,浙江省内已成功孵化出欧凯、摩兽出行、壹佰科等智能电动中短途出行行业的新兴势力,并完成初步融资、在行业中崭露头角。

于无声处听惊雷,是谁在开拓电摩行业、逆势崛起?又是谁在为电摩市场添一把柴?市场门槛、增长空间几何?

入局者繁

红利政策以外,两轮电动车市场收紧的信号愈加强烈。

2019年,新国标政策正式出台,因为“限重”,使得相关政策对于锂电池的重量、能量密度要求更进一步;加之物联网、人工智能等技术的进步,既有入局者中逐渐呈现强者愈强、弱者愈弱的“马太效应”,这给了新入局选手以弯道超车的机会和可能,电动两轮车行业进入洗牌期。

于是电摩相关的这一赛道成为各家汽车交通/生产制造企业、投资机构拼搏的全新战场,传统车企、互联网巨头、海外选手瞄准时机,纷纷下场。

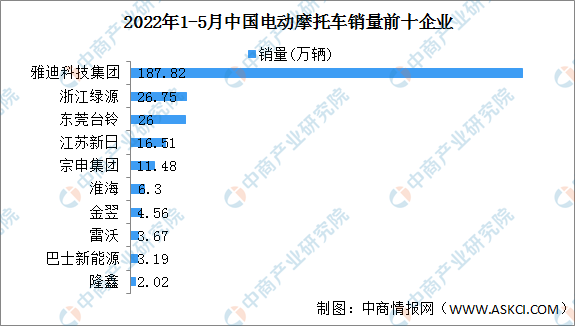

据中商产业研究院数据,2022年1-5月,电动摩托车产销291.58万辆和296.41万辆,销售前三名企业(集团)为雅迪科技、浙江绿源、东莞台铃。其中雅迪和绿源都是耳熟能详的传统两轮车企,在电摩市场有天然的先发优势。

图:中商产业研究院

传统四轮车企和海外造车势力也没有放过这块蛋糕,在吉利的商业版图中,摩托车是非常重要的一块业务。2016年,吉利将钱江摩托收入麾下;

2020年,吉利收购破产重组的力帆科技(摩托车起家,汽车换电模式先行者之一);

2021年,钱江摩托与美国哈雷戴维森摩托车公司合资成立浙江极晟机动车有限公司,在浙江省台州市建设一家摩托车制造工厂;

同年,钱江摩托公告称取得钱江锂电100%股权……

“摩托+锂电”的组合,很显然,吉利已做足了入局电摩的种种准备。

除去本土摩托车企外,还有不少海外摩托势力落地浙江布局制造工厂。

根据中国海关数据,2021年,装有驱动电动机的摩托车及脚踏车出口主要集中在浙江省、广东省、江苏省,与生产企业分布基本一致。其中,浙江省的年出口数量为922.91万辆,为第二名广东省的159%,金额高达163544.3万美元。

尤其在台州、金华等地,更是云集是数百家整车和配套厂。诞生于金华的浙江绿源电动车,在电动二轮摩托车(V>50km/h)领域,以市场份额49.2%的优异成绩遥遥领先。

2022年底,浙江省超标车过渡期将截止,加上浙品码的实施,意味着明年一年时间里,将会有2500万台左右的换购需求产生,成为市场的“销量池”。

谁在投资电摩新势力?

虽然老品牌的先发优势明显,但有台州摩托爱好者对36氪表示,比起雅迪、绿源等品牌,她个人会更加看中车辆的外观、造型及智能化程度——这为电摩新势力提供了弯道超车的空间。

据36氪不完全统计,自2021年7月起,17家短途电动出行相关企业获得融资,单轮融资金额多在千万美元级。翻开整个赛道的投融资案例,可以发现,市场回暖的背后不乏投资机构的推波助澜——

高瓴、联想创投、中金汇融、普华资本、物产中⼤、天使湾创投、诚和创投等等都已经拿到了这片蓝海的入场券,而且入局时间较早,多在A轮之前或为股权融资。

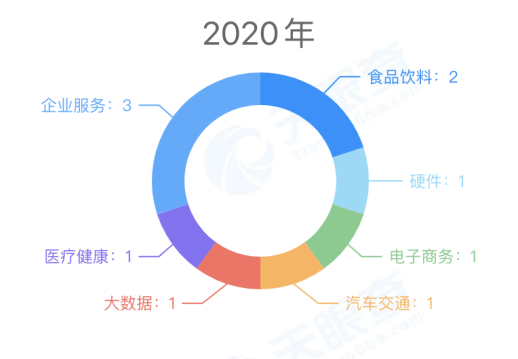

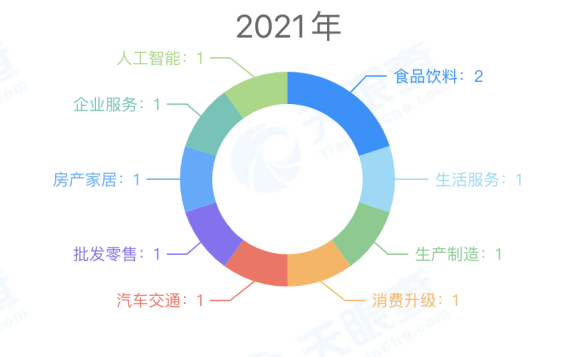

以杭州摩兽出行背后资方天使湾创投为例,据天眼查数据,天使湾创投在2020年与2021年的投资事件中涉猎的行业多元,除汽车交通、生产制造以外,食品饮料、企业服务、人工智能等均在投资范围内。

图:2020年天使湾创投投资行业分布

图:2021年天使湾创投投资行业分布

同样的情况也发生在壹佰科背后投资机构——诚和创投身上。

在天眼查上翻阅诚和创投过去5年的对外投资事件,2018年3起、2019年2起,2020年4起,多为股权融资或在A轮之前入局——诚和创投在投资上较为谨慎,并偏好在项目早期掌握主动权。

这些资本的入局,可以看作是投资机构在新能源领域内的保守打法。新能源汽车(四轮)赛道竞争激烈,且以特斯拉、理想、蔚来等等为头号玩家的竞争格局正在慢慢固化,后来者的挑战难度极高。

相比之下,电摩的生意显得愈发小而美,在“天花板”有限的前提下,理论上越往早投,可能获利的倍数会越高。

目前看来,电摩市场仍然处于初级发展阶段,依靠同质化产品来获取一定市场份额的方式已经过时,打造“拳头”单品、创新品牌成为当下电摩行业的发展主旋律。对于入局的新玩家来说,企业的融资轮次处于早期,虽然有竞争压力,但仍处于各显神通的良性竞争之中。

未来价值几何?

值得注意的一点是,作为电车新势力中的“黑马”小牛电车,目前的估值仅有50亿出头;在老牌电动车企爱玛科技的财务报表中,电摩业务几乎处于停滞状态;成立百年有余、正在冲击「美股电摩第一股」的海外势力哈雷已正式进入中国市场……

国内企业增长乏力,海外玩家虎视眈眈,现在国内的电摩市场真的有想象的这么香吗?

城市中,“限摩令”依然存在,时速超过20公里的电动车均在管制范围之内;而且电动车直接关系到居民生活,相关法律法规仍待研究与考证,短时间内难以形成完善的体系,“解锁大片市场”遥遥无期。

一方面,从原材料、生产、组装、渠道、销售、运营、品牌打造,一长条的供应链层层吃下利润,最后到手的营收难以预计;另一方面,从爱玛科技的前车之鉴中不难发现,时至今日,爱玛仍然面临着单价低和毛利率低的挑战。即便是供应链与品牌早早成熟的企业,也难抵C端价格战的伤害。

市场的定价标准由谁来定?这方面可以参考电动汽车的行业发展。虽然没有打价格战,但是特斯拉国产版Model 3一经问世,骤降的售价直接使得国内产商失去主动权,不得不对标Model 3定价。只不过在目前的电摩市场里,尚无掌握十足话语权的头部企业出现。

随着更多电摩玩家的加入,这片格局尚未清晰的蓝图,将由各位玩家亲手绘制。

版权说明:

本文仅代表作者个人观点,版权归原创者所有。部分图片源自网络,未能核实归属。本文仅为分享,不为商业用途。若错标或侵权,请与我们联系删除。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com