实地调研报告:2022,谁能扼住白酒周期的“咽喉”?

来源丨阿尔法工场研究院(ID:alpworks)

作者丨许文涛

点击阅读原文

行业转折之年,估值逻辑将重塑,混战已经打响。

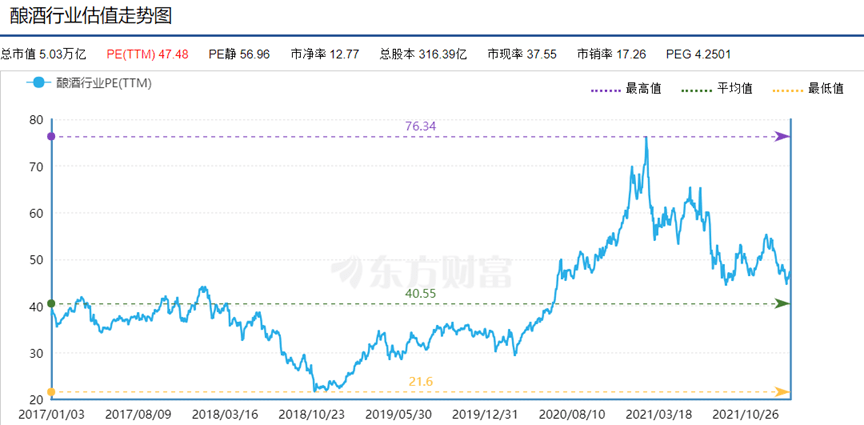

新年伊始,各种看空白酒行业的声音不绝于耳。春节期间消费低迷、估值偏高等等成为压制行业走势的主要因素。

板块指数也从12月中旬的阶段高点下跌超过30%。曾经的“天空才是尽头”的价值信仰开始动摇。

白酒行业还有机会吗?未来发展怎么看?这是当下投资者最为关切的问题。要回答这个问题,还得从当下白酒行业状态说起。

一个基本又残酷的事实是,当前白酒行业已经很难再有之前的高增长状态了。无论是“茅五泸”为代表的高端白酒,亦或是“汾洋舍鬼”次新四小龙。

在当前低迷的宏观环境下,投资者普遍低估了终端消费对行业的影响。

分化,极致分化,这或将是未来相当长时间行业的主旋律。而分化,告别高速成长期,也就是从“增量分蛋糕”到“存量抢蛋糕”的过程。

在这个过程中,只有极少数几个能跑出,也就说是行业的“内卷战”实则早已开始。

01 极致分化

2022年开局市场环境对白酒行业并不友好,尤其是在春节旺季的时间节点,行业预期出现分化,这一点在此前春节时间点从未有过。

为验证终端2022年春节动销情况,笔者挑选了北京朝阳区2家国内大型酒类连锁商(其中一家是某知名电商旗下连锁品牌)、茅台(600519.SH)/汾酒经销商及2家终端烟酒店在内的6家实业主体进行登门调查。

经调研发现分化才是今年春节主基调,甚至可以用极致分化来形容。

在笔者走访望京附近的包括2家国内流通连锁商中,都表示今年动销情况一般。其中一家一位不愿具名的营业人员还表示,动销情况还不如去年,茅台虽然价格坚挺,但受终端影响价格也出现下降。

而另一家大型流通酒商营业人员则表示,茅五动销比较稳健,但新品茅台1935价格出现下降,现在价格在1700,量大还可以再谈。中低端不太好,还不如去年。

另外笔者还走访了望京附近的烟酒店和其它酒类终端连锁门店,均表示今年春节销售情况一般。“没有旺季的影子,客流量也没有往年那么多。”这家经营白酒、红酒等多个品种的烟酒店营业员无奈的说道。

同时在笔者走访的北京某大型的,年销售额超10亿的茅台/五粮液(000858.SZ)等品牌白酒经销商表示,“茅五”动销还可以,但茅台终端价格现在处于一个比较低的水平,2700散瓶就能拿到货。

作为行业传统旺季,春节动销往往是个风向标。白酒行业有明显的季节性,除春节外,中秋国庆都是观测行业冷暖风向标。而春节更为重要,能占到行业整体营收的30%—40%。

线下的终端动销情况已经说明问题了。同时不仅线下遇冷,线上同样一改往日“红火”态势。

据浙商证券统计的阿里线上酒水营销数据显示,自2021年10月四季度开局,线上营收便处于大幅下降状态。

其中10月销售额/销量同比下滑66.1%/50.1%,11月下滑了33.21%/32.09%(浙商证券未直接公布11月销售额/销量,但有12月环比数据,据此计算得出),12月则下滑了49.08%/33.39%。

虽然整个白酒行业线上占比并不大,仍以线下为主,但线上却代表了大多数普通消费、民众消费,销售下滑明显说明大众消费能力严重下降。

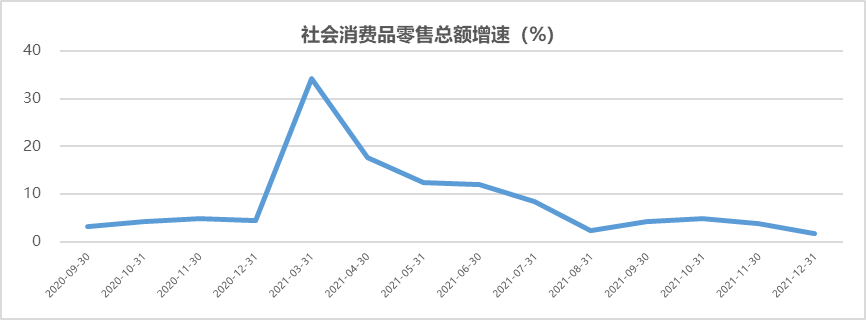

同样对比社零消费数据,更能看出端倪。整体1.7%的增速,对白酒这种非刚需消费品来说,压力很大。

然而,让人眼前一亮的是,汾酒(600809.SH)在这次调研中表现出“万绿丛中一点红”。在所走访的6家企业/门店中,几乎都表示汾酒销售情况还不错。

“尤其是汾20,量走的非常好”、“进门问的人也非常多,好多就是直接冲着汾20去的”。来自望京的一家酒类连锁商销售人员表示。

作为近年来白酒行业“新兴势力”的典型代表,汾酒凭借什么能够在这充满寒意的冬天中脱颖而出?

02 汾酒的“倔强”

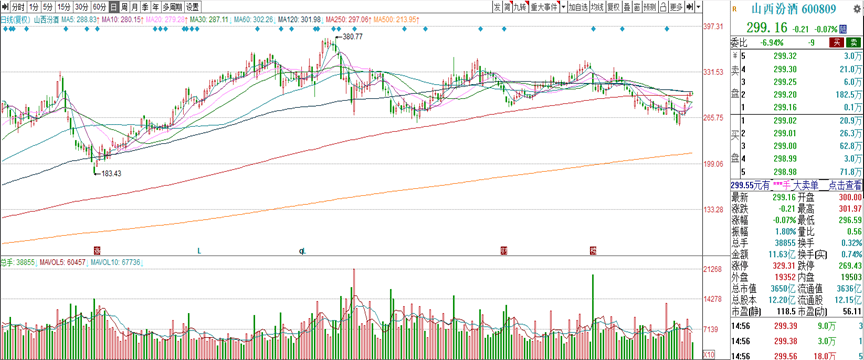

除了终端动销,在市场“如死水”般平淡的情形下,汾酒也表现的一枝独秀。在白酒板块还在震荡磨底之际,作为次高端龙头的山西汾酒反弹悄然开启。

截至2月16日,汾酒自创出252元阶段低点后反弹了18.71%,而整个板块指数仅上涨10.39%。与此同时茅台五粮液还在底部,“次高端四小龙”的舍得、酒鬼酒及洋河涨幅也落后于汾酒。

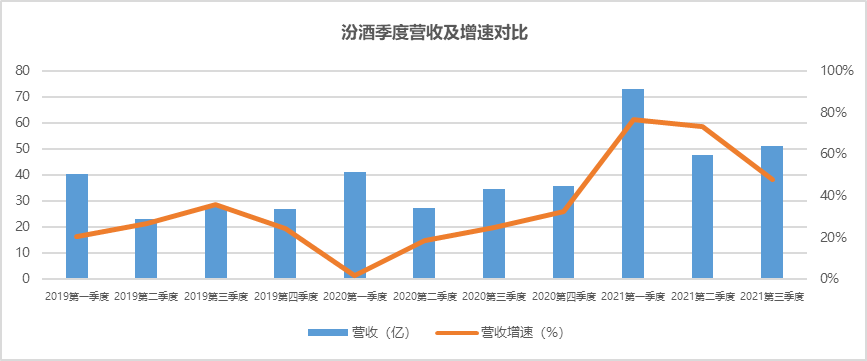

需要注意的是,汾酒交出的2021年四季度业绩并不能让人满意。其单季归母净利在3.6亿—6.6亿区间,同比-42.6%—7.3%。而这个数字在全年70%-80%的高增长面前已经被淹没,根本不值得一提。

对此众多投资者也提出了质疑,认为四季度业绩是经营层面导致。其中就包括知名私募基金经理董宝珍。就此还发表了《山西汾酒四季度负增长是压货扩张泡沫破裂表现》一文,看空汾酒。

实际上,汾酒四季度不及预期更多的是控货导致,虽然四季度也有经济层面因素。这里面有三点考虑:一个是为来年“开门红”做准备;另一个,主动降速降低高基数,以平滑日后增速;最后,也是在为产品挺价。

2022年开年,虽然整体氛围不好,但汾酒势头却异常“凶猛”。

除了上述笔者的亲身调研情况外,据招商证券研报称,汾酒在去年很好的情况下,今年真实的情况可能比去年还好一些。

申万宏源证券也表示,多名经销商反馈当地青花20动销表现在次高端中最为亮眼,增长超30%。

而2021年一季度营收情况大家应该都知道了,是一个量能级增长。虽然30%这个数字相对于去年77%并不算多,但相对于整个行业和去年的高基数,已颇为不易了。

所以资金赌的,更多的是汾酒一季度业绩的超预期。

当然,要说汾酒势头的缘由,除了自身品牌价值之外,更多与新任董事长有关。新人新气象,更何况是国内大型的白酒企业。作为袁清茂时代的首个“开门红”战果,自然不能太差。

然而袁清茂身上的担子并不小。虽然李秋喜时代(执掌11年)的汾酒取得战果可圈可点,但迎接袁时代的“困难期”才刚刚开始。

为什么这么说?来看看汾酒的中远期目标。

“十四五”期间,汾酒将致力于跻身行业第一梯队,同时还提出了“对标茅台、十年赶超”的目标。

这里可以看出汾酒的“野心”:不仅仅是走出山西,而是恢复90年代市场地位的辉煌。而且这个目标的达成时间点其实并不遥远,也就十年而已。

在上世纪90年代初,清香型白酒曾占据行业半壁江山,最高峰市场份额超过70%,而“汾老大”的绰号也由此而来。

赶超茅台在当下绝对是个超级大胆的设想。即便是行业“老二”五粮液,也没有将赶超茅台挂在嘴边。而汾酒就有这个信心。

在2020年的11月底物产中大集团赴汾酒考察时,李秋喜就曾强调,汾酒已具备了爆发式增长的基本要素。注意,这话出自汾酒董事长之口。

03 全国化

汾酒的信心从何而来?两点,文化和全国化。全国化是近年来次高端酒快速发展的重要因素,而文化认同则是第二阶段存量竞争的关键。

为何要把文化单拎出来说?文化虽然看着比较“软”,但对酒却至关重要。酒是个神奇的物种,与一般大众消费品不同地方在于,酒的消费选择第一性更多的是品牌,标准的奢侈品逻辑。

而文化直接关系到品牌价值,更直白的说,就是有更多的故事讲给观众听。

汾酒的历史相当悠久,据说可能是全世界历史最悠久的酒了。其最早有历史记载的年份可往上追溯到6000年的新石器时代,在杏花村遗址曾出土过那个时候的酒具。

在1500年前,当时大部分酒还是浊酒,而杏花村就已经有了清酒工艺。所谓浊酒,指过滤不够不清透,酒色浑浊的酒,一般为普通老百姓饮用;清酒虽然有,但都是达官贵人的专属。

而茅台镇酒可追溯到公元4000多年前的大禹年代,赤水河的土著居民濮人,已善酿酒。五粮液最早可追溯到到先秦;泸州老窖可追溯到秦汉时期。

不是说历史久远就一定能拥有多大市场地位,行业话语权和定价权,但对酒这种需要时间沉淀的高档物品来说,久远的历史能更好的提高品牌溢价。

另外一点就是全国化,其大本营山西省内已经饱和,快速增长只能寄希望于全国化。

汾酒的全国化起势还是比较晚的,最先开始只有环山西市场,京津冀,陕西、内蒙、山东等地区,其中北京、河南是重点市场。

近几年随着“1357”市场开拓和“打过长江”新战略提法,长三角、珠三角、两湖地区成为汾酒重要增量市场。仅2020年长江以南市场增幅就超过150%,亿元省区也达到了17个。

纵观汾酒整个“十四五”规划,“营销”二字甚为明显,实质就是向人们展示规模扩张的决心。

汾酒“十四五”计划指出,2021年是汾酒营销的深入调整期;2022-2023年是转型发展期,持续挖掘长江以南市场;2024-2025年是营销加速期,要实现青花汾酒的历史性突破。

04 行业转折之年

对于当下的白酒行业,“内卷战”早已打响。

市场中有一种观点认为,白酒行业是不存在周期的。这种观点在近几年行业内上市公司动辄50%以上增长的语境下,似乎更加流行。

然而,这本质上是弱化了终端需求对行业的影响,放大了涨价和渠道对上游厂商货源的消纳能力。

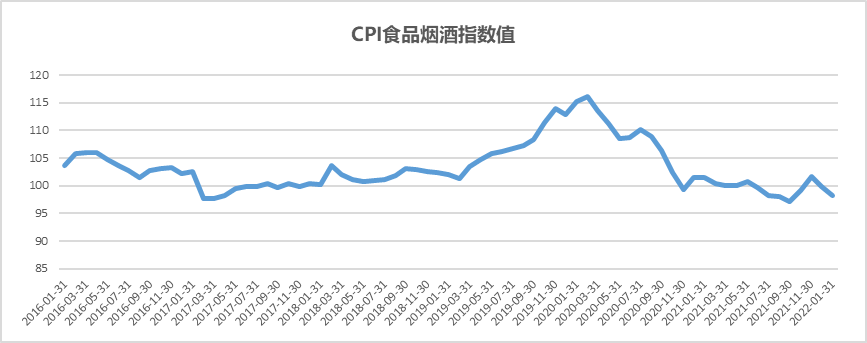

实则,白酒行业不仅存在周期,周期性还很强。

从白酒的消费属性来看,包括自饮、聚会、商务宴请及送礼。对于300元以下的中低档酒而言,自饮、一般聚会,婚宴等事宜都可以。但400元及其以上的酒,商务宴请、送礼是道永远也绕不过去的坎。

而这恰恰扼住了白酒周期的“咽喉”。

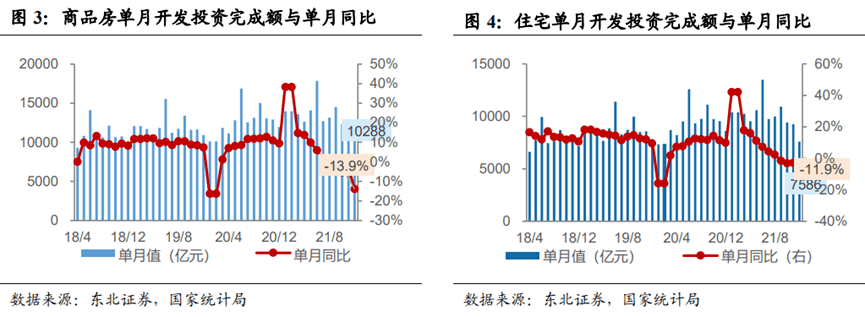

同时商务宴请景气度也与房地产市场景气度息息相关,房地产对经济的影响也不必多说。2021年以来对房地产行业的深度调控,自然也影响了白酒行业。

消费“不给力”也会拖累商品价格。而酒企一贯采取的涨价策略,甚至涨价去库存,涨价对于经销商有诱惑力,并为囤货注入一针针的“强心剂”,刺激经销商。

压货固然是厂商保持增长的重要手段,但问题的关键在于,即便手中的酒没有保质期,即便能够升值,但经销商手中的钱毕竟是有限,囤的再多最终也得需要找人接盘.

没有了消费动力支持,无法完成出货的最后一环,最终负面效应还是会反噬到厂商自身。

在对北京某大型茅台/五粮液经销商走访过程中,问及如何看待厂商股价高的问题时其尖锐的表示,有些厂家甚至自己都不清楚股价怎么上去的,可能就是资本的力量。资本一边囤货待涨,一边炒高股价,两头获利。

因此,在经历了2020—2021两年时间暴涨后,当下大部分酒企股价还高高在上,估值偏高。虽然短期业绩依旧靓丽,但面对冰冷的终端消费事实,内心也在“瑟瑟发抖”。

而也就是此时,才是少部分“实力派”实现份额扩张的绝佳时刻。“大鱼吃小鱼”游戏也在加速上演,整个白酒行业估值逻辑也将重塑。

版权说明:

本文仅代表作者个人观点,版权归原创者所有。部分图片源自网络,未能核实归属。本文仅为分享,不为商业用途。若错标或侵权,请与我们联系删除。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com