拼多多:天雷夹着人造雷,为当“拼夕夜”真的拼了。

北京时间11月21日晚,在美股市场之前,“业绩黑盒”拼多多发布了第三季度财务报告。乍一看,营收和利润都很明显,可以说是大“雷霆万钧”。、盘前暴跌,具体情况如何?

1、不幸的是,广告收入没有爆雷。

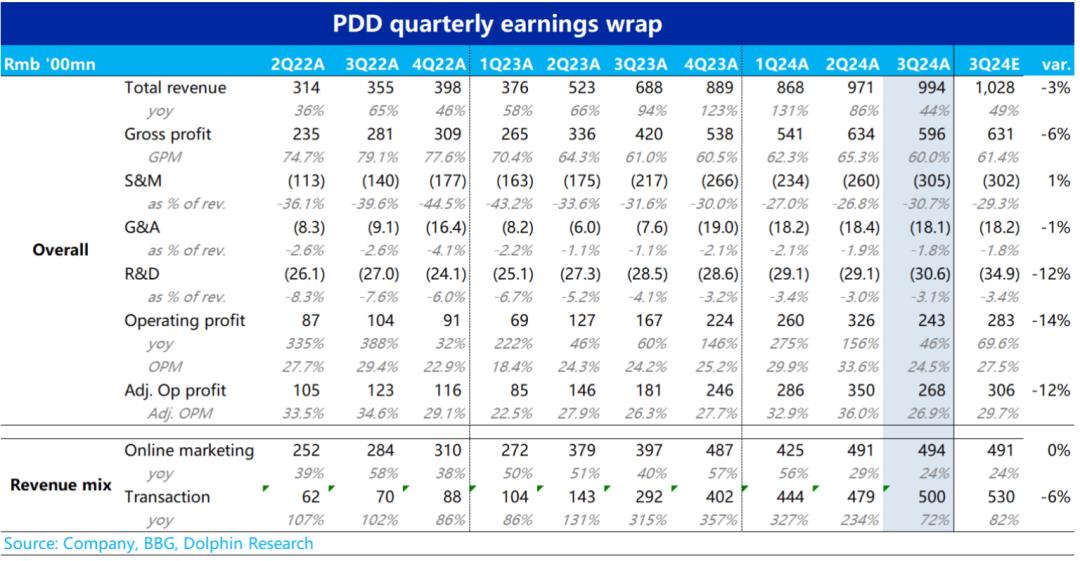

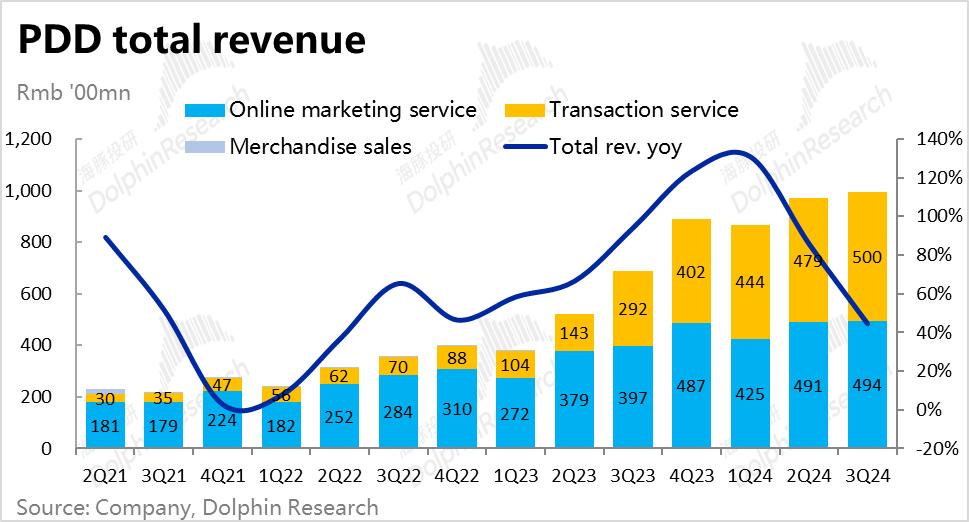

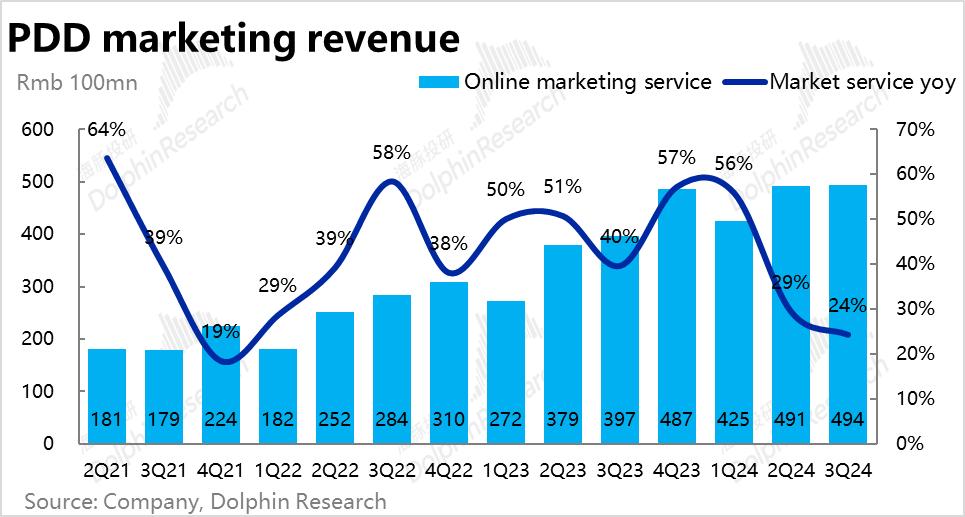

这个季度拼多多总收入约944亿元,与彭博一致预期的1028亿元相比,比预期整整低30亿。 但是不幸中的万幸,最为关键的指标--这一季的广告收入为494亿元,比去年同期增长24%。相比之下,卖方一致预期增长24%。,我们了解买主预期的增速取中值也在25%左右。所以,最核心的广告收入是符合预期的,没有“爆雷”,这是很重要的。

尽管没有低于预期,也不像二季报广告增速环比腰斩那样“可怕”。这个季节的广告收入增长率仍然从上个季节的29%下降到24%,放缓趋势依然存在。其背后体现的是,拼多多此前大跨步提升变现率的周期已经趋于结束,广告收入的增长又迅速向GMV增长靠拢。

2、降低佣金,返利,调回补贴安抚商家

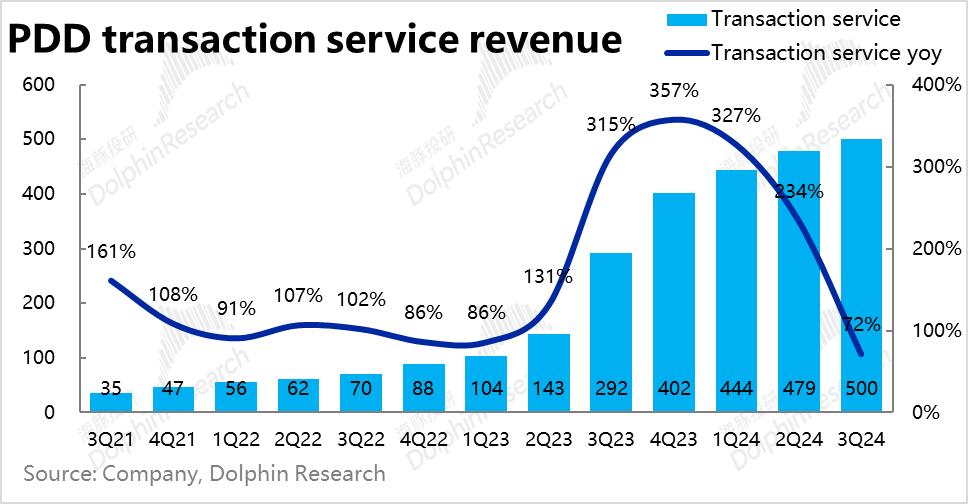

整体收入低于预期,完全是受佣金收入的影响。。这一季的佣金收入却是500亿,比预期少了30亿,这是这次业绩最大、最根本的问题。

在第一反应下,海豚本能地认为佣金收入的miss是由于Temu收入规格上下跳跃的影响。但与预期相比,毛利也比预期低30亿左右,几乎与营收的miss一致。我们认为主站的佣金收入更有可能出现问题。(详见正文)。

结合最近拼多多对商家端的补贴,如果部分措施降低技术服务费率,在一定前提下退还佣金,降低商家保证金,确实可能会导致市场低估上述降低和退还政策对佣金收入抵扣的影响。

3、毛利暴跌,也就是降佣的“锅”

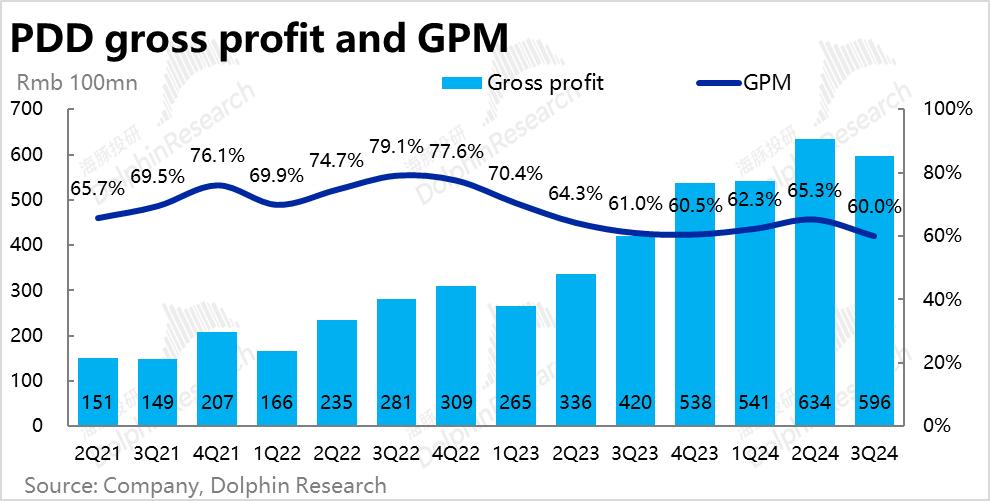

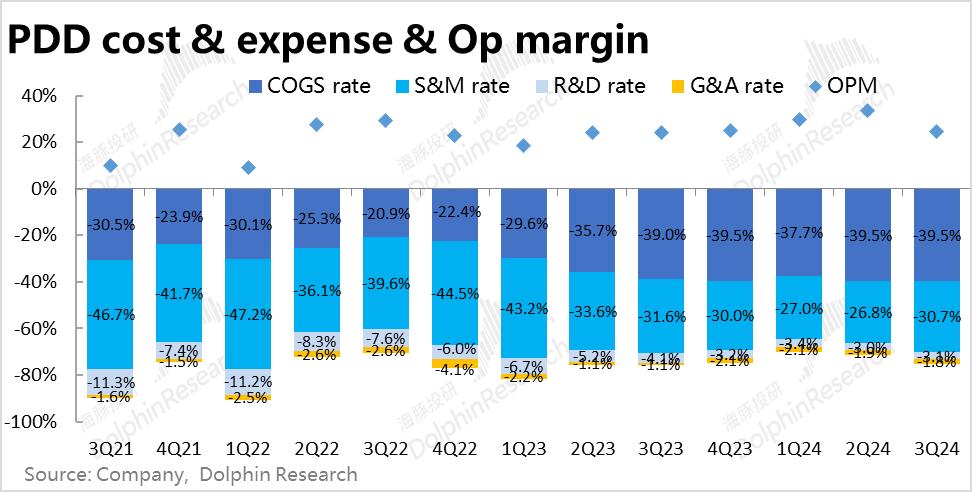

如前所述,由于佣金收入减少,毛利同额减少,促使毛利同额减少,拼多多本赛季的毛利率为60%,比上季度大幅下跌5.3.pct。在Temu毛利结构改善的贡献下,前两季度毛利率已经开始修复,随着本季度Temu半代管比例的不断上升,合乎逻辑地说,毛利率将继续受益。但由于拼多多之前可能“榨取太多”商家,目前调头补贴商家的措施反而导致毛利率暴跌。

4、 内部效率依然存在,但外部压力已经“泰山压顶”

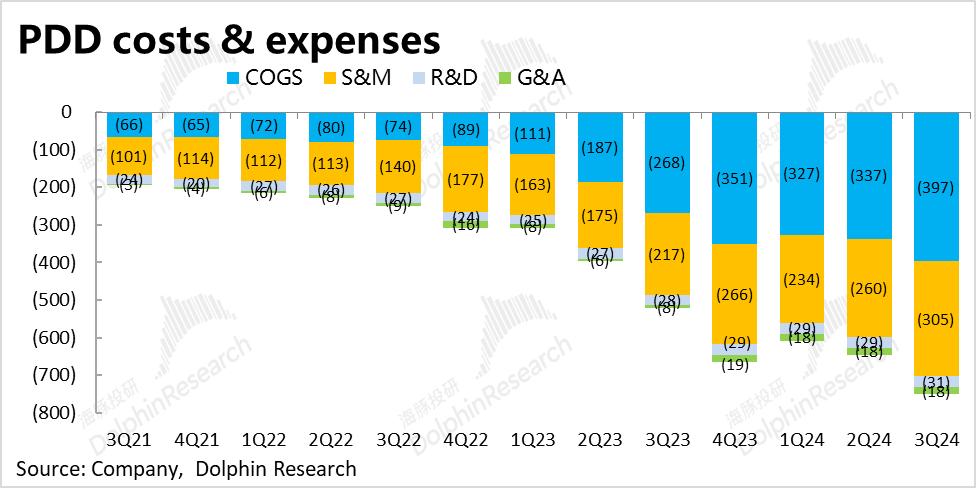

费用方面,本季度营销费用支出305亿亿,比去年同期增长40%,由于消费环境疲软,而且京东、阿里都在大幅增加营销费用,“对竞争没有感觉”已经无法持续。不管是主动还是被动,拼多多还必须增加营销补贴,以便在日益激烈的竞争环境中留住用户和商家。然而,对于营销费用的上涨,市场预期比较充分(为302亿),这并没有超出预期。

而管理和R&D支出几乎与上季度持平。,与预期相比也略低,可见对内的成本控制和人效视角,拼多多仍是众多互联网公司中最优秀的。

5、利润下滑,诚不欺我?

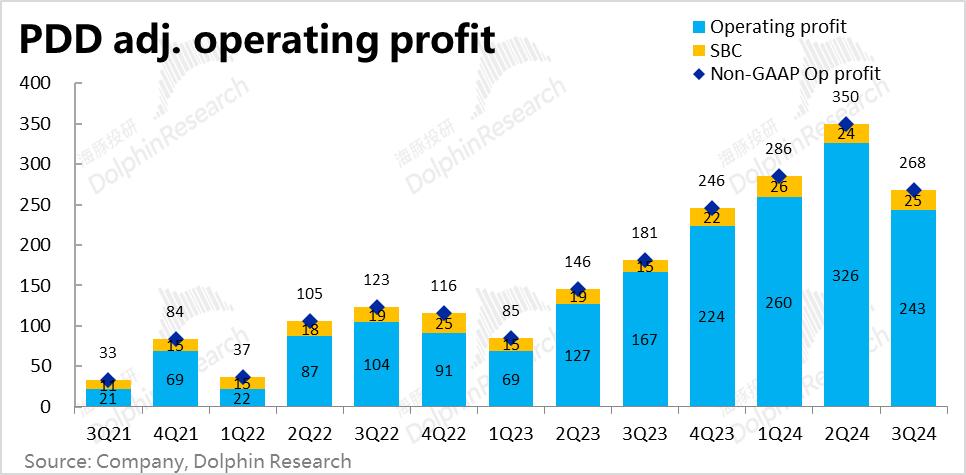

因为佣金收入低于预期的30亿元,并且等额传递到毛利端。而且成本和预期只是一致的,没有超出预期的控制成本来对冲收入和毛利。因此调整后(加回SBC)营业利润为268亿元,比预期的306亿元低近40亿元。。可以说是一步错,一步错。

按假设Temu本季亏损略低30亿元。、我们测算本季拼多多主站营业利润约270亿元,低于买家300亿元的预期中值。

从趋势来看,相对于我们去年同期约260亿元的主站盈利,也趋于没有增长。主站营业利润率从上个赛季的65%以上下降到50%。与去年同期相比,主站57%的利润率也有所下降。上个赛季的电话会议上,管理层引导的利润下滑,真是真诚不欺骗我。

海豚投研观点:

首先,总的来说,拼多多的收入和利润都低于预期的几十亿,这显然可以称之为“差”。但在结构上,最重要的广告收入并不是miss预期的,而是佣金收入相对较低的重要性出现了问题,被认为是“幸运”。

从对市场的恐怖程度来看,上季度,市场普遍对拼多多仍然有信心,对可能到来的变现率、增长率和盈利转折点没有准备。而且目前市场无论从估值还是对拼多多中期增长前景的判断,都几乎与阿里、JD.COM相符。“迷恋自信”已经不复存在。这一点从业绩期明显更可靠的买卖双方的收入预期就可以看出来。换言之,这次的表现无疑是不好的,但是市场已经有了一些准备。

而且从趋势来看,拼多多的收入增长率(不看Temu的影响)正在迅速向GMV的增长率靠拢,并且继续放缓。背后是整个工具站的渗透率逐渐达到顶峰,从竞争的角度来看,拼多多的广告综合流动率已经高于淘天和JD.COM。在后两者不时采取一些补贴政策,降低业务成本的负担的情况下,拼多多显著提高流动性的窗口和空间概率很小,甚至部分回吐的概率也不排除。实际上,目前企业对商家的减佣等扶持政策,实际上已经是变相的回吐变现率。向后看仍然存在压力。

而且,在增长放缓的同时,拼多多也感受到了竞争压力,不得不增加营销支出,留住客户和商家,造成同样的利润压力。毫不夸张地说,拼多多越来越像JD.COM和阿里,他们的收入和利润都在增长。在第二季度报告之前,海豚投资研究对电子商务的判断越来越同质化,这似乎是不幸的。

然而,市场实际上已经使用了低估值,这反映了对国内三家电子商务平等对待的“不乐观”。在中期,海豚投资研究对整个电子商务行业持谨慎态度。但从长远来看,拼多多在管理决心和公司整体执行力、运营效率等方面仍有不可否认的优势。

本季度财务报告详细说明

第一,收入“大爆雷”。不幸的是,广告收入没有跨越。

这个季度拼多多总收入约944亿元,与彭博一致预期的1028亿元相比,miss达到了30亿元,乍一看,可谓大爆雷,市场直接将盘前股价打到-15%,受到严重恐吓。

但是仔细一看,最为关键的指标--反映主站业务状况这一季的广告收入为494亿元,比去年同期增长24%。相比之下,卖方一致预期增长24%。,而且据我们所知买主预期的增速取中值也在25%左右。因此 ,最为核心的广告收入是完全in-line,没有“爆雷”,这一点非常重要。

而交易性收益(transaction service),大约530亿彭博一致性预期,预计买主将再次达到520~530亿。但是这个季节的实际交易工资却是500亿,比预期少了30亿,是这次业绩最大、最根本的“雷点”。

因此,广告收入达标的关键表现,问题出在相对次要的佣金收入上,可谓不幸中的大幸。

抛开期望不佳,本季度广告收入增长率从上季度的29%下降到24%。虽然还在放缓,但至少在意料之中,而且与第二季度报时相比,增速直接环比下降。,没有“惊吓”这回事。

不过,在广告收入增长趋势上,持续放缓,背后体现的就是,在整个工具站的渗透率接近完成。从竞争的角度来看,拼多多的广告综合流动率已经高于淘天和JD.COM,后两者不时采取一些补贴政策,降低业务成本。的情况下,拼多多显著提高变现率的窗口和空间概率很小。(除非后续竞争放缓,各平台联合提升变现)。这个广告收入的增长率将继续接近GMV的增长率,在过去几个季度,这也是海豚投研究反复强调的趋势。

第二,“背锅”可能不是Temu,而是退还/减少佣金。

如上所述,本季拼多多收入miss的问题主要在于佣金收入。海豚投资研究的第一个体现是“Temu的问题,概率大,收入规格难以掌握”,但毛利也比预期低30亿左右,与收入miss的幅度几乎一致。我们认为主站的佣金收入更容易出现问题。

(因为公司没有披露具体的拆分,以下是基于披露财务数字的逻辑推演,仅供参考):从逻辑上讲,由于Temu的履约成本是记录在成本项目中的,所以收入(业务)的降低在一定程度上也会导致成本的降低,即如果Temu业务量完全较低,收入比预期低30亿,则不会导致毛利等额下降。

相反,主站佣金收入的边际变化不会导致边际成本的变化。(比如一个网络平台,服务器、电力、运维等成本大致没有区别,一段时间内做110万订单或者100万订单。).因此,主站佣金收入的边际下降将几乎完全传导到毛利的下降上。

结合起来,近期拼多多宣传对商家端的补贴,如果部分措施降低技术服务费率,在一定前提下退还佣金,降低商家保证金,确实可能导致市场低估上述降低和退还政策对佣金收入的抵扣。在一定程度上,财务数字和公司实际采取的措施可以交叉验证本季度主站佣金收入的高概率是miss的主要原因。

至于Temu,由于本季度半托管比例和影响力增加,原本稳定的主站佣金收入波动较大,本季度Temu的表现难以独立拆分。根据我们目前的计算,Temu的收入环比增长率可能不会超过10%,GMV的环比增长率可能不会超过15%(仅供粗略参考)。

根据最近的调查,Temu半托管模式的推广并不顺利(超出我们的预期),美国大选后,Temu面临的市场风险也明显增加。海豚投资研究继续对Temu的前景保持谨慎的看法。但目前Temu的部分基本没有记录在企业估值中,所以没有明显的影响。

第三,毛利率大幅下降,也是一个降低佣金的锅。

毛利视角,拼多多本赛季的毛利率为60%,比上季度大幅下跌5.3.pct。在Temu毛利结构改善的贡献下,前两季度毛利率已经开始修复,随着本季度Temu半代管比例的不断上升,逻辑上毛利率将继续受益。但是这主要是由于上述佣金费用的减少、退还,并且几乎100%传导到毛利下降,导致毛利率明显下降。

第四,内部效率依然存在,但外部压力已经“泰山压顶”

在收入和毛利方面,明显的miss主要是由于佣金退还等措施造成的。费用方面,本季度营销费用支出305亿亿,可以看出,同比增长40%,面临疲软的环境,以及JD.COM、阿里的营销费用大幅增加,拼多多确实感受到了竞争的压力。为了保持对商家和消费者的吸引力,无论主动/被动,都需要大幅增加投资。

不过,随着营销成本的上升,市场预期充分,预期支出302亿元。本季度营销成本同比增长40%,与今年前两个季度大致相当,并没有明显上升。所以,在增长放缓的同时,趋势上的支出反而上升,绝对不是好消息,但也算不上意想不到的坏消息。

至于管理和R&D费用,几乎与上季度持平,略低于预期。品多多内部的成本控制和人效视角依然极其突出。

然而,虽然实际费用与预期费用基本一致,但由于收益低于预期,导致费用率被动扩大。

第五,利润下滑不欺骗我?

因为佣金收入低于预期的30亿元,并且等额传递到毛利端。但费用与预期大致相同,但在收入miss下被动放大。经过最终调整(加回SBC),营业利润为268亿元,比预期的306亿元低近40亿元。一步一步错。

按照海豚投资研究的初步计算(由于数据无法验证,仅供粗略参考),假设Temu本季亏损略低30亿元。、我们测算的本季拼多多主站经营利润是在大约有270亿,而买方预期中值超过300亿。与去年同期约260亿元的主站利润相比,确实几乎没有增长。

主站营业利润率从上个赛季的65%以上下降到50%。由于收益基数的扩大,与去年同期主站57%的利润率相比也有所下降。管理层引导的利润下滑不欺骗我?

本文来自微信微信官方账号 “海豚投研”(ID:haituntouyan),作者:海豚君,36氪经授权发布。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com