开源证券:购买森马服装评级

开源证券有限公司吕明有限公司 , 周嘉乐 , 近日,吴晨汐对森马服饰进行了研究,并发布了《公司信息更新报告》调查报告:H1 线下恢复净拓,对下半年渠道拓展持续增长持乐观态度。本报告对森马服装进行了买入评级,目前股价为 4.53 元。

森马服饰 ( 002563 )

2024H1 线下恢复净拓,看好下半年渠道拓展下的持续增长,保持“买入”评级 2024H1 企业实现收入 59.5 亿元(同比 7.1%),归母 / 扣除非归母净利润为 5.5/5.4 亿元,同增 7.1%/12.7%;其中 2024Q1/Q2 每个收入都是同比的 4.6%/ 10.1%,回归母亲的净利润各有比例 11.4%/ 0.7%。因为 2024H1 线下零售客流压力大,我们下降 2024-2026 年度利润预测,预测 2024-2026 年归母净利润为 12.3/13.9/15.3 前值为亿元(前值为 12.9/14.7/16.3 亿元),分别对应 EPS 为 0.46/0.52/0.57 元,当前股价对应 PE 为 9.9/8.8/8.0 倍,考虑到 2024H1 线下恢复净拓,看好下半年渠道拓展下的持续增长,保持“买入”评级。

线下恢复净拓店趋势,实现电子商务高质量运营下的规模增长

分割商品,2024H1 休闲装的收入是 18.1 亿元,同增 儿童服装收入为7.66%。 40.7 亿元,同增 6.43%,2024H1有序推进海外扩张, 在越南,巴拉巴拉新开 7 家店并进驻 Shopee。分渠道看,在线渠道:2024H1 线上销售为 26.9 亿元,同增 3.36%。线下商店:直销 / 加盟 / 联合销售分别是 7.0/24.0/0.85 一亿元,各自同比 4.96%/ 11.82%/ 0.29%。根据商店的数量,截至 2024H1 最后,总公司数量为 8140 家里,比年初净开 203 家庭;其中直营 / 加盟 / 各自较年初的净拓店联营各自较年初 158/21/24 家庭,恢复净开店趋势。下半年看好公司不断优化渠道结构,把握渠道增长的新机遇。

盈利能力保持良好水平,经营质量稳步增长

盈利能力:网上,童装毛利率提高,盈利能力保持良好水平。2024H1 企业整体毛利率为 46.1%(同比 1.5pct),主要原因是销售折率提高叠加供应链控制。从渠道上看,直销 / 加盟 / 在线毛利率各有比例 -3.2/-1.5/ 5.7pct。就品牌而言,休闲 / 童装毛利率各有比例 -2.1/ 3.1pct。2024H1 期间费用率 30.6%,同比 销售0.01pct / 管理 / 财务 / R&D费用率各不相同 0.8/-0.2/-0.8/ 0.2pct。综上,2024H1 归母净利率为 同比持平9.3%。运营能力:库存规模和结构调整明显,积极储备对现金流的短期影响。截至 2024H1 最后,公司存货规模为 28.5 亿元(同比 -存货周转天数10.2%) 157 天(同比 -48 天)。1 与年初和同比相比,年内库龄的新产品稳步增长,占比超过一半。截至 2024H1 本公司应收账款周转天数为 33 天(同比 2 天)。2024H1 经营活动现金流净额为 -0.05 亿元(降低 8.4 1亿元),主要是由于本期支付的货款和预付款的增加。

风险提示:加盟商取货不及预期,店面开发不及预期,零售回暖不及预期。

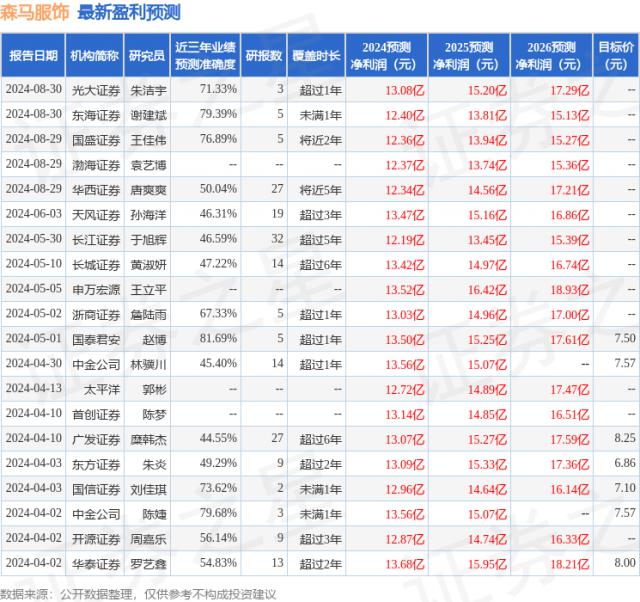

根据证券之星数据中心近三年发布的研究报告数据,国泰君安赵博研究员团队对此股进行了深入研究,近三年平均预测准确度高达 预测81.69% 2024 年度归属净利润为利润 13.5 十亿,根据现价转换预测。 PE 为 9.06。

最新的利润预测细节如下:

此股近期 90 天内共有 9 家庭机构给予评级,购买评级 6 家庭,加持评级 3 家;过去 90 天内机构目标均价为 8.13。

本文为证券之星公开信息整理,由智能算法生成,不构成投资建议。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com