期货业经理工资大揭秘:减薪趋势是主流趋势

近来,金融业的薪酬引起了社会各界的广泛关注,期货业是金融业的重要子行业之一,其管理者的薪酬状况并不为公众所熟知。

在金融业减薪的大环境下,期货行业经理的工资呈现出怎样的趋势?近日,《国家商报》记者详细梳理了近年来4家a股上市期货公司和13家新三板上市期货公司的关键经理工资变化。

在这13家新三板上市期货公司中,9家期货公司在年度财务报告中披露了海通期货、紫金天风、创源期货、迈科期货、金源期货、福能期货、混沌天成、海航期货、华龙期货等关键管理人员的薪资状况。有4家期货公司没有披露关键管理人员的薪资状况,即大越期货、先融期货、渤海期货和长江期货。

加上4家a股期货公司,有13家期货公司披露了关键管理人员的工资状况,分别是4家AA期货公司、3家A级期货公司、3家BB期货公司、2家BB期货公司和1家B级期货公司,因此具有一定的行业代表性。

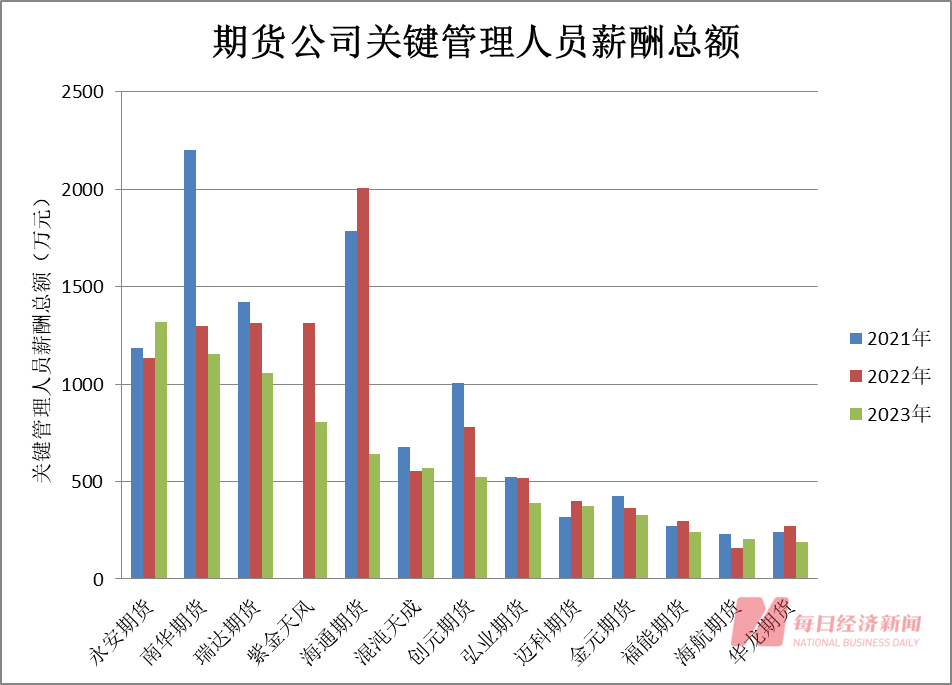

经过整理,记者发现,上述13家期货公司的关键经理工资表现出一些发人深省的地方:大多数期货公司关键经理的薪酬总额都在下降,比如海通期货关键经理的薪酬总额从2022年的2,004.08万元下降到2023年的638.97万元,降幅高达68%。关键经理的薪酬总额在上市/未上市、评级不同、企业利润水平不同三个维度上存在较大差距。期货公司经理工资总额减少的原因是什么?与券商行业差距明显的核心原因是什么?期货公司创收面临哪些挑战?对此,记者通过采访多位业内人士进行了深入了解。

多家期货公司的经理工资总额下降,三个维度差距巨大。

每日经济新闻记者深入整理后发现,在13家披露关键管理人员薪酬状况的期货公司中,大多数期货公司的关键管理人员薪酬总额呈下降趋势,2023年10家期货公司的关键管理人员薪酬总额较2022年有所下降。其中,海通期货关键管理人员的工资总额从2022年的2,004.08万元下降到2023年的638.97万元,下降了68%。

13家期货公司中,10家期货公司在披露关键管理人员薪酬状况的情况下,2023年关键管理人员薪酬总额较2021年有所下降。

值得注意的是,虽然2023年南华期货净利润为4.03亿元,比2022年大幅增长63.82%,但其关键管理人员2023年的工资总额却比2022年下降了10.82%,比2021年下降了47.46%。

经过整理,记者还发现,期货公司关键经理的薪酬总额在上市/未上市、评级不同、利润水平不同三个维度上差距较大。

a股上市期货公司的关键经理工资总额明显高于非上市期货公司。2023年,4家a股上市期货公司的关键经理平均工资为979.40万元,而9家新三板上市期货公司的关键经理平均工资为430万元。

而且在上市期货公司中,关键管理者的薪酬也存在较大差距。比如2023年,永安期货关键管理人员工资总额达到1320万元,而弘业期货关键管理人员工资总额仅为387.20万元。值得注意的是,弘业期货的关键经理工资总额远低于其他三家上市期货公司,2023年其他三家上市期货公司的关键经理工资总额均在1000万元以上。

在新三板上市期货公司中,关键管理人员的工资也存在较大差距。2023年,紫金天风期货最高关键管理人员工资总额为803.20万元(注:紫金天风期货关键管理人员工资是指关键董事、监事、高管工资总额),华龙期货最低关键管理人员工资总额仅为187.19万元。

记者注意到,海通期货2022年关键经理工资总额达到2004.08万元,是13家披露关键经理工资数据的期货公司中最高的,明显高于其他期货公司。2022年,上述13家期货公司的关键经理平均工资为800.89万元。

不但上市/未上市期货公司关键经理的薪酬总额差距较大,而且在不同评级之间也存在较大差距。记者发现,期货公司关键经理的薪酬状况与公司评级整体呈正相关。比如四家AA级期货公司的关键经理平均工资为1,042.34万元,三家A级期货公司的关键经理平均工资为570.79万元,三家BBB级期货公司的关键经理平均工资只有252.87万元。

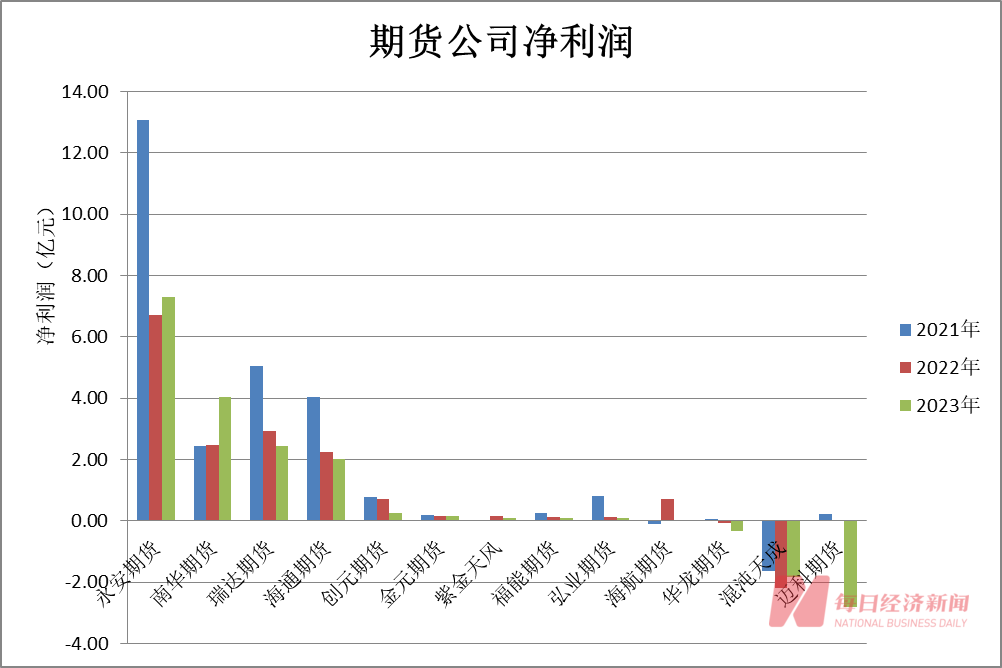

记者还发现,期货公司支付给关键经理的工资总额与期货公司的盈利能力成正相关。如下表所示,2023年净利润前三的期货公司的关键经理工资总额也是最高的三家。而福能期货、海航期货、华龙期货,净利润较低,其关键经理工资总额也处于较低水平。

期货经理工资总额下降,业绩持续承压或主要原因

与期货行业相比,近年来券商行业管理者的工资有哪些特点?与券商相比,期货公司的营业收入普遍不高,只有永安期货与相关证券公司的营业收入有一定的对比。因此,记者选择了5家与永安期货营业收入相似的证券公司进行分析。

2023年永安期货营业收入238.23亿元,广发证券(233亿元)是5家营业收入相近的证券公司。、中信建投(232.43亿元)、中金(229.9亿元)、海通证券(229.53亿元)和申万宏源(215.01亿元)。

从2021年到2023年,永安期货管理层的工资分别为1183万元、1131万元和1320万元,而5家证券公司的平均工资分别为5598.40万元、3362.24万元和2922.85万元。由于证券公司的盈利能力较强,证券公司管理层的工资可能远高于期货公司。永安期货的净利润分别为13.07亿元、6.72亿元和7.29亿元,而5家证券公司的平均净利润分别为108.19亿元、64.74亿元和51.57亿元。

不难看出,券商行业也有明显的减薪趋势。与2021年的高点相比,2023年上述5家券商企业的平均工资下降了47.79%。

业绩持续压力,或许是期货业和券商业减薪的主要原因。与2021年相比,2023年5家证券公司的平均营业收入和平均净利润分别下降了33.64%和52.34%。现在a股上市期货公司有4家,与2021年高点相比,2023年这4家期货上市公司的平均营业收入和平均净利润分别下降了36.81%和35.25%。

对此,记者采访了前华西期货投资咨询部总经理、财经评论员周聪先生。他解释说:“在过去的两年里,整个期货行业呈现出一种增量不创收甚至增量减收的格局。期货存量资金越来越大,新客户越来越多。然而,期货公司的利润正在逐渐下降。企业利润下降,管理层工资自然下降。”

在13家披露关键经理工资的期货公司中,2023年10家期货公司净利润较2022年有不同程度的下降,3家期货公司亏损,分别是华龙期货、混沌自然期货和迈科期货。2023年,迈科期货亏损2.8亿元,混沌自然期货连续三年亏损数亿元。

期货经理的工资总额远低于券商,业内人士分析核心原因

期货公司创收面临哪些挑战,是因为期货公司净利润下降,经理工资总额远低于证券公司?周聪对此进行了详细分析:

“首先,近年来,期货行业出现了增量不创收甚至增量减收的局面。很大一部分原因是近年来期货市场的很多资金都是机构资金和产业资金。这些资金对期货公司来说非常强大,会降低期货公司的利润。目前也出台了一些规范程序化、高频交易的政策,对相关期货公司影响很大。

其次,中国有150家期货公司,比证券公司还多。但由于期货市场是小众市场,参与客户数量和客户资金规模远小于股市,导致畸形失衡。期货公司的数量比证券公司多,但期货公司的客户数量远少于证券公司,这是典型的供大于求的情况。

第三,由于期货市场是一个非常专业的市场,具有高杠杆、高起伏的特点,客户的损失率远高于证券公司客户的损失率。期货公司的客户存在时间明显低于证券公司。因此,期货公司的客户消耗量很大,而期货公司的客户主要是经纪业务。如果客户损失大,对手续费的收入影响很大。

第四,期货行业的手续费一直没有得到保护。几年前,证券公司的手续费并不低,往往超过千分之一。近年来,它突破了千分之一的水平,竞争达到了万分之一和万分之二。此外,相关政策还明确规定了券商佣金收取的下限。但期货行业没有类似的保护,供大于求,期货公司利润很薄。"

至于期货公司的手续费是否有相关的政策保护或限制,记者咨询了很多资深从业者,都表示没有听说过相关的保护政策和限制。期货行业协会相关人员也告诉记者,期货行业协会对期货公司的手续费没有相关规定。

周聪最终说:“除了经纪业务,期货公司还有两大业务,即资产管理业务和风险控制业务。”关于期货公司利润薄弱的原因。但这两项业务,除了个别期货公司之外,大多数期货公司都没有盈利。即使是风险控制业务如果没有补贴,也会出现亏损。因此,经纪业务仍然是期货公司的重要收益。而且上述因素,共同造成期货公司利润较薄,甚至不赚钱,自然从业者的收入也无法提高。”

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com