新规定将实施,数百亿私募批量改变合同!

中国基金报记者 吴君

今年8月1日,《私募股权投资基金运营指南》(以下简称《运营指南》)将正式实施。根据新规定的要求,100亿级私募股权机构的紧急公告将增加与场外衍生品交易相关的新基金合同条款。事实上,最近,证券私募股权基金行业围绕新规定积极自查整改,发展更加规范。

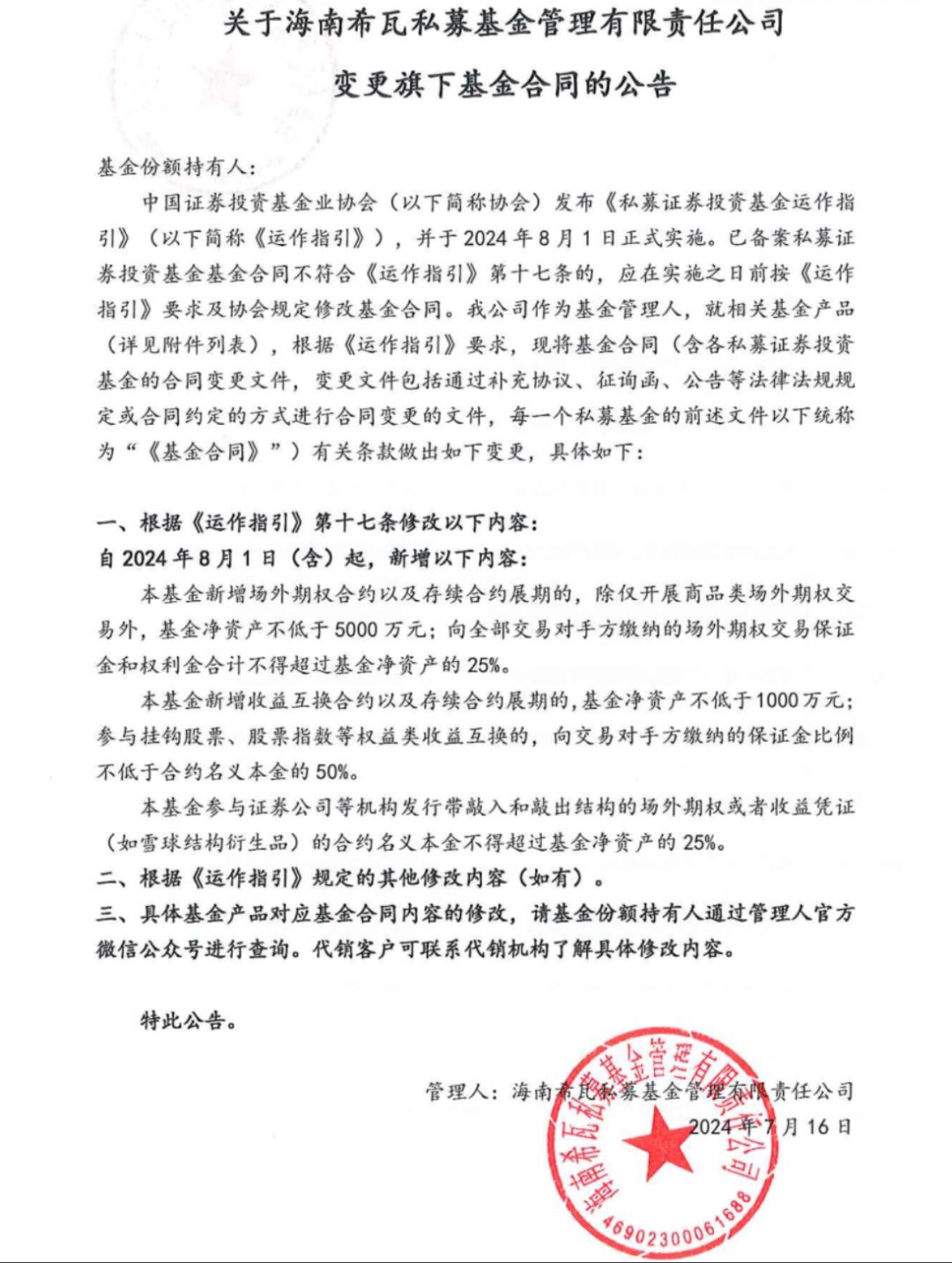

数百亿私募希瓦发改合同公告

涉及场外衍生品交易等内容

7月16日晚,100亿私募股权机构海南希瓦私募股权基金发布《关于变更其基金合同的公告》,涉及希瓦小牛6号等数十只私募股权基金。

根据《运营指引》的要求,基金合同的相关条款已经发生了变更。

从2024年8月1日(含)开始,根据《操作指引》第十七条进行修改,增加以下内容:

首先,除商品类场外期权交易外,基金净资产不低于5000万元,如果基金新增场外期权合同和存续合同展期;向所有交易对手支付的场外期权交易担保金和权利基金总额不得超过基金净资产的25%。

二是基金新增收益交换合同和存续合同展期的,基金净资产不低于1000万元;参与股票、股指等股权收益交换的,向交易对手支付的保证金比例不低于合同名义本金的50%。

三是参与证券公司等机构发行带敲出结构的场外期权或收益凭证(如雪球结构衍生品)的合同名义本金不得超过基金净资产的25%。

新规将实施私募圈自查、整改。

衍生交易控制杠杆是重点之一

今年8月1日,《运营指南》将开始实施。新规涵盖了私募股权基金的筹资、投资和运营。记者从业内了解到,最近很多私募股权经理和基金销售机构都在积极培训和学习新规,按照指导标准进行自我检查和整改,如修改合同条款、完善信息披露、清理不合格商品等。

一位数百亿私募股权市场人士表示:“最近,企业产品部门的同事们忙得不可开交。根据新规定,产品合同中的部分投资范围应提前修改,并召开持有人大会进行修改。”

一位私募股权基金副总经理表示,据他所知,许多私募股权机构已经开始修改基金合同,以确保符合指导需求,尤其是场外衍生品交易和投资比例限制。同时,私募股权经理也在积极完善信息公开机制、产品结构、内部控制管理和风险控制体系。

其中,场外衍生品交易的相关规定备受业界关注。今年4月底发布的《运营指南》明确规定,私募股权基金参与雪球结构衍生品的合同名义本金不得超过基金净资产的25%,DMA业务杠杆不得超过2倍。

一位私募研究人员表示,控制杠杆有利于管理者和投资者谨慎使用杠杆,谨慎考虑战略的风险收益特征,制定更精细的应对极端环境的计划。强调私募股权行业回归投资源,履行委托责任,促进管理者聚焦投资管理水平,提高投资者收益。

编辑:舰长

审批:陈墨

版权声明

《中国基金报》对该平台发布的原创内容享有作权,未经授权禁止转载,否则将追究法律责任。

于先生(电话:0755-82468670)授权转载合作联系人

继续滚动阅读下一个轻触阅读原文。

看下一个,中国基金报向上滑动。

标题:“新规将实施,数百亿私募批量改变合同!”

阅读原文

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com