巨人比赛将会见晓

作者|Eastland

头图|视觉中国

文章摘要

光伏产业链供需失衡,价格下降;TCL中环与隆基绿能竞争激烈;N型电池取代P型电池已成为一种趋势。

• ? 光伏产业链供需失衡,价格大幅下降

• ? 在光伏领域,TCL中环和隆基绿可以展开残酷的竞争

• ? N型电池逐渐取代P型电池,成为未来的发展趋势

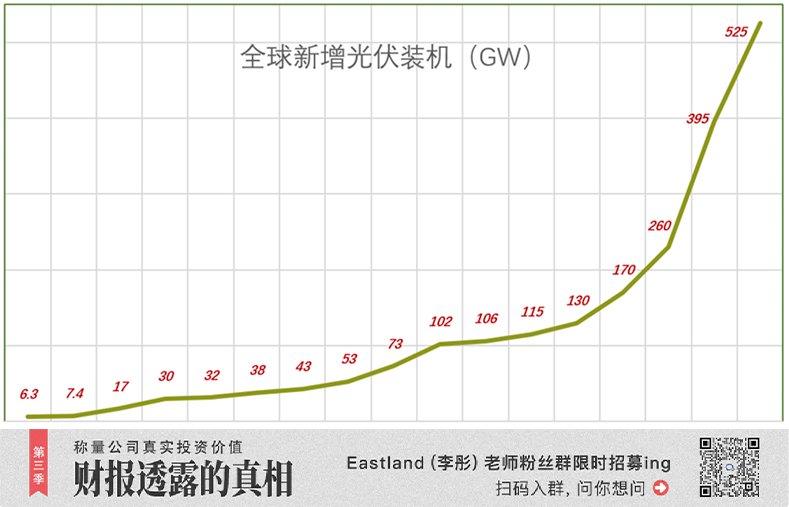

2023年,光伏市场一方面快速增长——全球新增装机395GW,同比增长72%,中国新增装机217GW,同比增长148%。;另一方面,供需严重失衡——光伏产业链(硅材料、硅棒、硅片、电池、零部件等)产能超过1000GW(中国80%以上),供需比约为2。:1。

在产业链的各个环节,价格都有了很大的下降。例如,在年初,价格从1.8元/W下降到0.95元/年末。W。

2024年4月26日,30日,两个难兄-TCL中环。(SZ:002129)、隆基绿能(SH:《2023年年度报告》已于601012发布。

TCL中环2023年营收591亿元,比去年同期下降11.74%;归母净利润34.2亿元,比去年同期下降49.9%;

隆基绿色能源业绩相对温和:营收1294亿元,同比下降0.4%;归母净利润107.5亿元,比去年同期下降27.4%。

两大光伏巨头明争暗斗了很久,未来一两年就会见分晓。

一是光伏产能短期,结构性过剩。

生产力落后,物质匮乏已经成为过去,“过剩”随处可见。从生抽到白酒,从彩电到汽车,如果产能不足,会有大量资本立即涌入,最多一两年,必然是“过剩”。

市场经济的本质是价格由供求关系决定,价格引导资源配置。当供过于求、价格下跌、成本高、质量差的玩家被淘汰时,供需逐渐恢复平衡。

对于几乎没有发展空间的行业,供应只能围绕生猪养殖等几乎不变的需求周期性波动。

光伏不然,它对传统能源的替代才刚刚开始,短期内供大于求造成的生产过剩。无论是2011年、2018年还是2023年,每一轮光伏产量过剩都是促进技术进步、清理落后产能的好机会。

高成本、起步较晚的产能被先进产能所取代,优质廉价的光伏产品不断创造新的需求,“天花板”不断上升。

2008年,当光伏发电成本高达4元/千瓦时,没有补贴就没有需求。

集中式光伏工程的招标价格在2022年下降到2元/瓦。相应的发电成本不到0.2元/千瓦时,仅为2008年的二十分之一。

2009年,全球新增光伏装机6.3GW;2023年,全球新增光伏装机395GW;预计2024年新增525GW。

2008年光伏生产过剩,2023年全球用户对光伏的需求是2008年的88倍!

2023年中国新增光伏装机217GW,无补贴,同比增长148%。

目前,N型电池在光伏跑道上完全取代了P型电池。2023年,P型电池、N型出货比例7:预计2024年将逆转到2024年。:8。

二是隆基,“一体化”优势突出

1)纵向一体化

隆基最初的主要产品是单晶硅片和硅棒。2012年上市后,我们开启了纵向一体化战略,进入光伏电池、光伏组件等下游服务。

2013年,首次披露零部件收入9178万元,占收入的4%。

2015年,零部件和电池收入超过30亿元,占营收的50.6%;

在电力、电站建设和服务等服务方面,隆基也相继开展。但是大部分的收入总是来自硅片/硅棒、电池/部件两大业务。

2019年,零部件和电池收入达到151亿元,占收入的46%;硅片和硅棒收入138亿元,占收入的42%。;

2020年,零部件和电池收入达到585亿元,占收入的72%;硅片和硅棒收入170亿元,占营收的21%;

2023年,零部件和电池收入992亿元,占收入的77%;硅片和硅棒的收入为245亿元,占收入的19%;

到2013年,部件/电池的收入只有硅片/硅棒的收入和4.5%,到2023年,这一比例达到404.6%。

刘强东曾提出著名的“甘蔗理论”:产业链就像甘蔗,多吃一节就是一节。

“一体化”的第一个优点是可以扩大收入规模。就拿隆基来说,不搞“一体化”的收入可能还不到现在的四分之一。

二是硅片“剩”多少卖多少?

伴随着部件和电池业务的逐步扩大,硅片的消耗也在增加。在满足自用需求之后,剩下的硅片出口。

到2020年,硅片出口,自用量分别为31.8GW、26.3GW,出口价格0.49元/瓦;

到2022年,硅片出口,自用量为42.5GW,出口单价高达0.9元/瓦;值得注意的是,零件产量为48.2GW(其中46.1出口GW),硅片自用量比硅片高5.6.GW。而且,与2021年底相比,年底硅片库存减少了0.8。GW。可以推断,隆基在2022年购买了6GW硅片。

2023年,硅片销售53.8GW,自用71.6GW,出口价格暴跌49.3%至0.46元/瓦;

2023年,组件价格波动幅度远小于硅片,每瓦1.49元,同比下降18.9%。

当光伏需求火爆时,零部件业务所需的硅片有保障;当光伏需求不足时,零部件业务可以帮助“消化”过剩的硅片。各个环节相互协作,是“一体化”的第二大优势。

3)零件和电池“救主”

2019-2021年,硅片业务利润率停滞不前,毛利率大幅下降。部件毛利率也在下降,但幅度相对较小,利润率持续上升,2021年接近100亿。

2023年供需失衡,产业链价格持续下跌,零部件业务利润率达到182亿元,毛利率达到18.4%(2022年高4.7.%)。

从2019年的81亿到2023年的221亿,零部件业务“给力”,促使利润率在困境中保持增长。

硅片价格高的时候,硅片赚得更多;硅片价格暴跌,部件降价幅度较小,可以赚得更多。

“堤内损失,堤外补”是“一体化”的第三大优势。

三是中环,系统化优势体现在哪里?

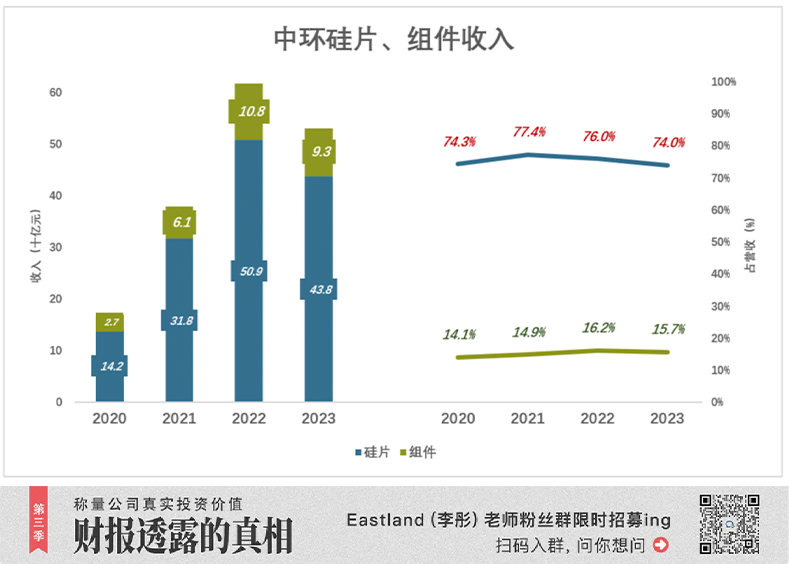

中环坚持系统化战略,主要推广光伏材料(主要是硅片):

到2022年,硅片销售收入达到509亿元,占营收的76%;零部件销售收入108亿元,占营收的16.2%;

到2023年,硅片销售收入下降到438亿元,占营收的74%;零部件销售收入93亿元,占营收的15.7%。

由于产能扩张较晚,中环硅片产量低于隆基,但差距逐年缩小:

2020年,隆基中环硅片产量约为65%;超过隆基70%的2021年;隆基在2022年的80%左右;隆基在2023年接近90%。

隆基硅片优先自用,外销量低于中环:

中环、隆基硅片在2022年的销售额分别为68GW。、43GW;

2023年,中环、隆基硅片的销售额分别为114GW。、54GW;

硅片价格较低,毛利率较高,中环竞争优势表现为:

到2022年,中环和隆基硅片的单价分别为0.76元/瓦,0.9元/瓦,而中环的毛利率比隆基高1.36元/瓦。%;

2023年,中环、隆基硅片价格分别降至0.38元/瓦、0.46元/瓦,中环毛利率领先优势扩大至5.98元/瓦。%!

整合有三个优点,系统化只有一个优点——专业!

没有回头路

隆基固资-机械设备原值67亿元,2017年底账面价值54亿元;

2018年,机械设备原值增长31亿元,计提折旧7.7亿元,年底账面价值达97亿元;

2020年,2023年,机械设备原值有两次大的飞跃,分别增加了110亿元和140亿元;

截至2023年底,机械设备原值达到419亿元,累计折旧104亿元,最终账面价值300亿元,占固定资产总值的81%。

隆基固资在2020年暴涨。年末,中环固资-专用设备原值、账面价值分别为212亿元、166亿元,均落后隆基;

2020年中环发力,年底专用设备原值增加50亿,期末账面价值达到222亿,超过隆基;

中环专用设备原值在2022年和2023年增长超过140亿。

2023年底,中环专用设备原值达到560亿元,累计折旧141亿元,期末账面价值415亿元,占固定资产总值的77%。

2020年、2023年隆基固定投资发力点,2022年、2023年中环固定投资发力点。中环从后面来,光伏设备的账面价值比隆基多110亿。

光伏产业似乎正面临着从P型向N型的“变局”:2023年,P型、N型出货比例7:三。预计2024年将逆转到2024年。:8。

实际上,N型产品从年初的13.9%增加到年底的66.7%,占国内部件采购定标的比例。

根据中环财报披露,2023年N型及大型商品出货量为75GW,占66%左右;Q12024年出货量为34.95GW,同比增长40%,N型和大尺寸占88%。

更重要的是,中环已经完成了N型产品的大尺寸布局。2023年,中环可以以更低的出货率获得更高的毛利率。如果N型在2024年爆发,中环的优势会更加突出。

两家人都注意到了,没有回头路。中环认为N型代替P型是大势所趋,隆基认为P型还有挖掘的潜力。最后一两年,可以看出来。

*上述分析仅供参考,不构成任何投资建议

您对目前的投资市场有什么疑问?

目前,作者Eastland的粉丝群正在招募。他可以说是解读财务报告的专家。本文是他第987家上市公司的分析文章。扫描下面的二维码,可以加入桐师粉丝群,直接和他交流。~

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com