从1天投7亿到3天投1亿,正在转向的互联网创投江湖

2017年12月3日的乌镇,马化腾组了一桌饭局。

饭桌上,京东的刘强东和美团的王兴分坐在马化腾两侧。滴滴的程维、快手的宿华、知乎的周源、小米的雷军等16位大佬依次列席,中国互联网的半壁江山咸聚于此。

外人并不知道他们在饭局上到底交流了什么。但从这张照片里不难发现,彼时的腾讯,已经依靠投资布局,深刻影响着中国互联网发展的走向。

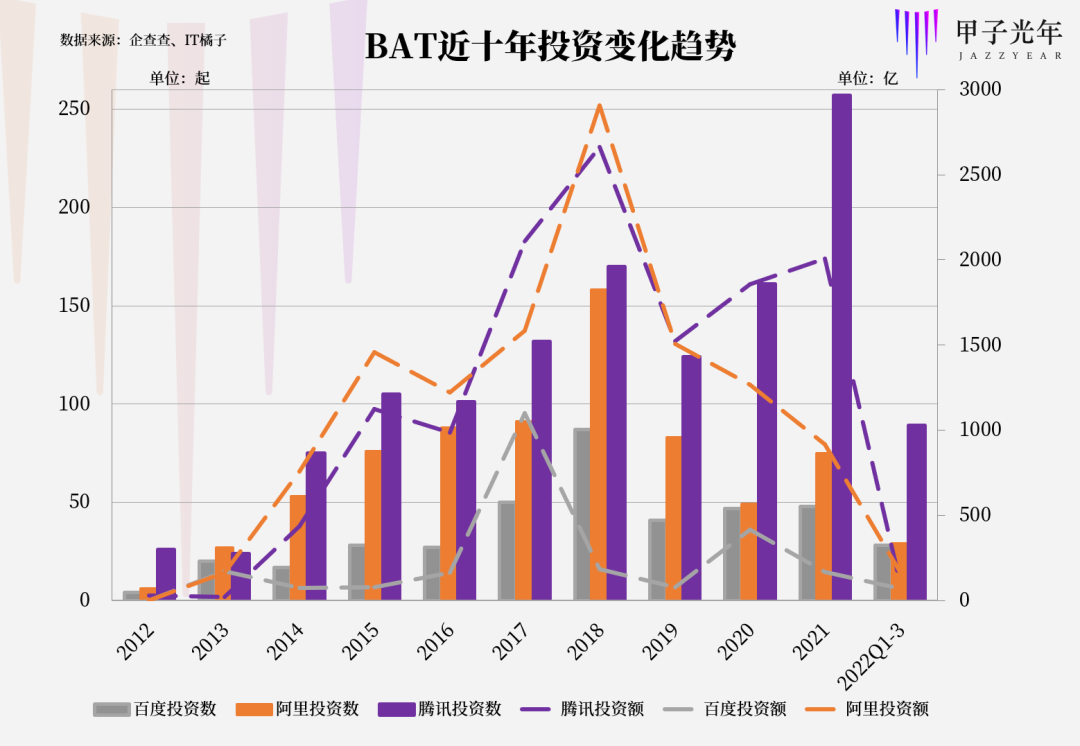

那几年,通过对外投资,腾讯系生态圈迎来了史无前例的大扩张。2018年,腾讯泼水一般投出了2663.6亿元,平均每天投资超过7亿,达到了历年投资金额的顶峰。到2020年,腾讯的市值为4.6万亿元,而其投资的企业总估值则已超11.8万亿元。

也就是说,依靠对外投资,腾讯创造了一个超过本集团价值两倍以上的巨型生态圈。

对此,腾讯投资并购部总经理李朝晖曾直言:“基于资本连接,腾讯创造了一个巨大的生态圈,越来越多的企业与腾讯形成了协同效应,这让我们在社交、支付、云等领域变得更强大。”

其实,不仅仅是腾讯,通过投资来打造自己的生态圈,一直都是各大互联网巨头的重要战略。

公开资料显示,从2012年到2021年,阿里系共投资了573个项目,百度系则投资了301笔。而后来者字节、小米等,也都纷纷加大投资力度,以此夯实自己的生态布局。

用投资产生业务生态联动,同时享受投资带来的收益,过去已经成了所有大企业的标准动作。但今年,这种通过投资打造生态的逻辑似乎开始转变。

近一年内,腾讯先后减持了如京东、知乎、Sea、美团等旗下重要标的企业的大量股份;字节跳动宣布裁撤战略投资部;阿里减持了快狗、商汤;而百度抛售了极米、宇信……

巨头的每一次减持、变动,对整个投资圈来说就是一场地震。

数据显示,从2022年初直至目前,腾讯、阿里、百度、字节等互联网大厂的投资次数与规模均在大幅下滑。今年三季度,我国互联网投融资案例数同比下跌39.2%,金额同比下跌74.3%。

收缩生态投资,聚焦核心经营,已然成了今年互联网巨头们心照不宣的共识。

曾经“舍掉半条命交给合作伙伴”是腾讯的信条,“通过投资建立长期战略价值”也是阿里最得意的生意经。而今天,巨头们的投资生态却在“瓦解”。

为什么互联网大厂们纷纷开始背离曾经的核心策略?这种变化,对互联网大厂自身以及其旗下的生态关联企业而言又意味着什么?

投资的另一重含义

2011年6月15日,腾讯第一次举办全球合作伙伴大会,马化腾在大会上宣布,“通过开放战略再造一个腾讯”。自此之后,腾讯便进入对外投资的大扩张时代。

此后的第一年即2012年,腾讯年投资总额还只有29.4亿元,而到了2018年,腾讯的年投资总额已高达2663.64亿元——六年翻了90倍。

凭借惊人的投资增长速度,腾讯获得了超额的财务回报。到2021年末,腾讯投资组合资产的账面价值已高达8221亿元,投资类项目公允值则为1.75万亿元,相当于腾讯自身市值的一半,腾讯结结实实地“交出了半条命”。

投资的另一重含义,是联盟,也即生态能力。

在腾讯2017年的全球合作伙伴大会上,通过开放性的投资战略“重塑互联网生态”成为马化腾的核心战略之一。到了2020年,腾讯系的生态版图已庞大无比。

当时,腾讯总裁刘炽平曾披露,截止2020年腾讯总计投资企业已超过800家,其中70多家已上市,逾160家成为市值或估值超10亿美金的独角兽,在文娱、企服、金融、电商与物流、医疗等十数个领域均建立了深度影响。

秉持着类似投资理念的不止腾讯一家。实际上,通过投资缔造超越自身业务极限的生态圈,是过去互联网大厂的普遍策略。

在2017年6月举办的阿里投资者日上,“通过战略投资与并购为阿里建立长期战略价值,从而让阿里与被投公司一起,能创造出‘1+1>10’的效益”是蔡崇信对阿里投资逻辑最直接的阐释。

通过对外投资,互联网大厂的生态圈已经十分可观。据企查查数据,到2021年年末,阿里系参投的项目已多达573个,百度系的参投项目数量为301个,总体规模虽不及腾讯系的925个,但其所形成的生态联盟依旧涵盖到了互联网世界的方方面面。

但今年,互联网大厂的投资策略出现了明显的转弯。互联网大厂不仅在投资出手次数与金额体量上进行了“腰斩”,同时还加快了自身在已投项目中的退出速度。

腾讯先是在去年12月宣布以向股东分红的形式减持京东,将所持有的京东股份从16.9%降低至2.2%;紧接着在今年1月宣布减持东南亚电商巨头Sea 2.6%的股权,套现32亿美元。

今年4月,腾讯减持了零售巨头步步高,持股比例从6%降至4.9%;6月,腾讯大幅抛售新东方股份,持股比例从9.04%降至1.58%,套现7.19亿港元;8月,腾讯减持华谊兄弟2.94%的股份;10月,腾讯减持金山办公,股权占比从4.5%降至2.25%。

上个月,腾讯连旗下持股市值最高的美团都减持了。11月16日晚间,腾讯公告称将以实物分派的方式宣派其所持有约9.58亿股美团股权,分派对象为腾讯股东。此次减持过后,腾讯所持美团股份从17%直接锐减至不到2%。并且由于腾讯持股变化,刘炽平已辞任美团非执行董事。

腾讯不仅进行了被投项目减持,其对外投资也在大幅收缩。据统计,截止11月,腾讯今年公开披露的投资数量仅有89次,较2021年锐减65%。从金额上看,96亿元的投资总额同比骤降95%。

阿里也有相似动作。

过去,相比于腾讯柔性、开放的“连接式”投资策略,阿里的战略投资多由业务驱动,控制力更强。据《财经》报道,阿里内部习惯称这种投资风格为“中心化投资”,核心目的是获取到被投企业的用户、流量与技术,以此充盈自身的生态能力。

但今年,阿里也开始大举收缩自身的生态边界。

先是1月19日,阿里文娱宣布退出优酷股东序列,由旗下全额控股子公司土豆网络科技接手,对优酷的控制从直接转为间接;同月,阿里巴巴宣布减持科技保险第一股众安在线股份,持股比例由13.54%降至10.37%。

此后,阿里的投资边界依旧在回调。

9月15日,阿里宣布以每股平均价6.3572港元的价格减持“同城货运第一股”快狗打车的23.24万股股份。快狗打车于今年6月24日上市,上市5个多月至今,阿里已累计减持了其603.24万股股票,持股比例从14.97%下降至13.99%。

11月8日,阿里又宣布抛售8000万股商汤科技股票,持股比例9.05下降至 8.74%。

今年,阿里的投资数量仅有29次,较去年同比下降61%。其公开的投资总金额约为165亿元,同比下降82%。

实际上,阿里的投资收缩自2018年便已开始。自阿里在2018年投出2908.43亿元的投资峰值以后,2019年~2021年三年,阿里的投资金额分别较前一年下降48%、16%以及27%。

字节跳动亦然。

今年1月,字节跳动宣布全线裁撤战投部门,原因系为“加强业务聚焦,减小协同性低的投资行为”。IT桔子显示,2022年,字节跳动对外投资仅有19次,降幅达70%,投资金额仅有18.9亿元,体量仅为2021年的15%。

今年,百度虽未提出明显的战略调整,但数据已然显示了其战略上的变化。

2022年,百度投资数量为28次,公开投资金额约为71亿元。而2021年时,百度的投资数量为48家,披露投资金额169.64亿元。这已经是百度连续两年降低投资力度。实际上,2021年百度的对外投资就已较2020年缩减了61%。

今年3月和6月,百度两次减持“投影龙头”极米科技,总减持股份约为424万股,占总持股数的7%;11月18日晚间,百度宣布抛售金融科技公司宇信科技的102万股股票,将持股比例压低到5%以下。

从综合情况上看,今年以来,互联网大厂的投资边界开始大幅收窄,过去以资本为锋镝缔造的“万亿生态联盟”,也在今年开始大举“解盟”。从过去“交出半条命重塑互联网生态”,到今年逐步“放弃半条命”,这一系列大动作背后,腾讯、阿里们的生态战略已悄然改变。

亏损与解盟

过去,互联网大厂在投资界出手频频,涉及金额动辄数亿元,用意无外乎是以资本为锁链,拓宽自身生态版图的边界,并借助被投企业的技术与业务能力,形成深入的产业协作能力。

但实际上,持续、巨额的投入并未给互联网大厂带来足以匹配支出的生态收益,预期中的生态协作难以形成,许多被投企业未能在细分赛道拥有更深的影响力与渗透力。

如阿里投资快狗打车,本意是围绕自身新零售业务进行战略布局。通过押注快狗,阿里希望能配合已有的蜂鸟即配和菜鸟物流,形成稳定高效的即时配送物流能力,由此为其本地生活版图提供生态支持。

基于这一逻辑,阿里同时押注了同城货运的头部企业满帮集团、快狗打车与顺丰同城。

但在实际经营中,快狗打车从2018年便开始陷入连续亏损状态。

招股书显示,自2018年到2021年,快狗打车亏损净额分别为0.71亿元、1.84亿元、6.58亿元和8.73亿元,4年亏损总额达27.86亿元。快狗预计,直到2024年底,这种亏损都将一直持续。

尽管快狗在招股书中提及,持续亏损系为推动业务增长所致。但事实上,快狗的业务却并未获得预期的增长。4年里,快狗的平均托运人月活跃用户数从86.9万人降低到了62万人。并且市占率也不增反降。据弗若斯特沙利文的数据,2020年时,快狗的市占率尚为5.5%,是中国第二大同城货运平台。但到2021年,其市占率已然下滑至3.2%,排名降至第三。

连续的大额亏损并未提升快狗打车在同城货运赛道的影响力。阿里为此虽投入了巨额资金,但其亟需的即时物流能力依旧无法从快狗身上得到补充。因此,在快狗财务收益尚不明朗、生态协作能力又较为有限的情况下,减持套现无疑是阿里的必然之举。

与之逻辑类似的还有阿里减持商汤。

2017年,阿里第一次投资商汤,注资金额达15亿元。紧接着,在2018年初,阿里再次斥资6亿美元,领投了商汤的C轮融资,创造了全球人工智能领域最大的单笔投资纪录。

彼时,阿里大手笔押注商汤,看中的正是商汤原创的AI底层技术平台。

参与了商汤科技B轮融资的基石资本执行董事杨胜君曾表示:“凭借原创通用性底层技术架构,商汤可以将技术快速赋能到多种不同的应用场景中,这是投资机构看好商汤的主要原因”。通过资本布局,阿里自身的业务线将更好的得到商汤AI技术的加持,由此获得的生态协同收益才是阿里重注商汤的重要原因。

但实际上,获得巨额资本扶持的商汤科技,并未能同初时设想的一样,将技术尽快落地到具体的应用场景之中。

2021年,商汤科技招股书中包含的主营业务有智慧商业、智慧城市、智慧生活和智慧汽车四类,但实际能落地的依旧只有传统的智慧城市业务。2020年与2021年,商汤的智慧城市业务占总营收比重分别为39.7%和47.6%,盈利核心主要依靠面向政府与机构的to G业务。

在其他的应用场景上落地能力更弱、深度算法突破更难,商汤原先引以为傲的“跨场景技术迁移能力”实际应用较为乏力,同阿里合办的香港AI实验室也长期未能披露实质性研究成果。这让商汤科技在阿里系生态中的作用越来越小。

商汤与阿里的生态协作如空中楼阁,长期的亏损却让阿里实实在在的损失了不少真金白银。今年6月末,由于市场信心匮乏,商汤股价暴跌70%。今年以来,商汤上半年营收同比下降14.3%,经调整亏损净额增长了264.9%,智慧商业与智慧城市两大核心业务上半年营收分别下降12%和45%。

自阿里2018年领投商汤C轮融资至今,商汤三年内亏损翻了5倍。前路不明,现有的业务合作又并不充分,阿里萌生退意自然顺理成章。

腾讯退出美团也有类似的原因。

长期观察互联网一级市场投资的分析师Judy告诉「甲子光年」:“腾讯减持美团应从时间动态的维度来看。去年一年,美团亏掉155亿,在持续亏损12年后的今天,美团的盈利节点依旧不清晰。”

从生态协作的角度看同样如此。

Judy认为:“随着美团的整体运营能力愈发成熟、估值走向稳定,腾讯赋能者的作用逐渐削减。”相比腾讯8年前入股美团的时间节点,今天二者在生态上的协作已经开始淡化,如果腾讯再继续保留美团股份,将美团留在“联营企业”名单中,只会拖累集团的财务情况。相反,减持美团股票则会立竿见影的为腾讯厚增千亿以上的净利润。这对股价在今年同样大跌、股票回购压力极大的腾讯而言,无疑非常关键。

在派发美团股票后,腾讯曾发布声明,表示“腾讯的策略是投资那些处于发展阶段的公司,当被投公司的财务实力、行业地位和投资回报已经达到稳健水平时,腾讯就会择机退出”。

浙江大学数字经济与金融创新研究中心联席主任盘和林曾对此分析称,腾讯的言外之意是想“收缩业务,和重资产的企业做切割,逐渐转向主业”。当相关企业在生态协作上与腾讯的合作空间已达上限,“结盟”变成负担,“解盟”就成了更好的出路。

当互联网行业整体进入寒冬,阿里、腾讯们自身的增长都开始大幅放缓时,家中少粮的“盟主”自然无心再照顾“盟友”的安危。

根据本月腾讯、阿里公布的第三季度财报,近一年内,腾讯的营业收入同比下降1.52%,净利润同比下降36.88%,而阿里的营业收入则同比增加3%,净利润同比骤降79%。

外部环境艰难,自身营收与利润又增长乏力,此时出售那些生态协作能力较差、自身盈利能力又迟迟不见拐点的企业股份,使投资收益“落袋为安”,成为目前互联网大厂收缩投资边界、推动自身生态联盟逐步“解盟”的核心原因。

旧盟既散,大厂布局走向何方?

当互联网巨头开始竭力缩小此前曾铺展过大的生态边界,大幅削减对外投资的金额与出手次数时,大厂们未来的发展重心将转移至何处?

据Judy观察,根据自身禀赋回归传统业务核心,以及转向布局先进制造、健康医疗等硬科技赛道,正成为互联网大厂战略转弯之后的两个核心发展方向。

过去,消费互联网的核心是挖掘流量,“联盟”的实际价值之一也在于扩大流量版图。而随着消费互联网红利将尽,硬科技成为未来的发展趋势,大厂的投资逻辑从流量转向深耕产业,过去联盟的打法也逐渐变得失灵,这或许也是大厂不断解盟的深层次原因之一。眼下,大厂正在将从消费互联网中省出的的资金,投入到硬科技赛道上去。

以腾讯为例,IT桔子数据显示,截至目前,腾讯在2022年总共投资了18家硬科技公司,包含人工智能、半导体、芯片、机器人等诸多硬科技赛道,出手次数约占投资总数的21%,2021年时,这一比例仅有9%。

具体而言,腾讯在今年首次进入新能源领域,在光伏赛道投资了钙钛矿光伏电池供应商协鑫光电,同时在储能领域投资了巨湾技研。此外,腾讯还在芯片赛道投资了云豹智能和燧原科技,在医疗领域入股了鱼跃医疗旗下子公司讯捷医疗。

而从回归自身核心业务的角度看,腾讯的投资重点开始更多集中在企业服务与文娱两大领域。

在企业服务领域,截至目前,腾讯在2022年的投资数量已达到19起,占投资总数的21%,2021年时,这一比例为18%。而在文娱领域,腾讯今年截至目前共投资30起,占总投资数的33%。

实际上,从2020年开始,腾讯就加强了文娱与企服两大赛道的投资数量。2020年~2021年,腾讯在文娱领域的投资均较前一年增长了7%;企业服务在投资占比上虽未扩大,但近两年内,每年的投资项目数量增长均在10家以上。

相比于腾讯选择减少电商领域投资,加固文娱、企服基本盘,同时增加硬科技投资,阿里在今年的投资则更偏重于实体行业,并在缩减文娱投入的同时,稳固自身在电商领域的积累。

IT桔子数据显示,阿里今年有8个项目投向了智能硬件、先进制造等实体行业,有5个项目投向了电商零售以及同城物流,而文娱领域的投资则缩减到了2家。

至于百度,其布局重点始终围绕着企业服务、人工智能与医疗健康三个领域展开。

据企查查数据,近十年百度系一共推动了369起公开投资,其中,企服、AI、医疗健康三个领域的总投资数额分别为78起、52起和46起,占比分别为21%、14%和12%。到了今年,百度系共投资了3个企服项目与7个医疗健康项目。

最新的变化同样发生在智能硬件、先进制造等实体行业,今年百度系共在这一领域投出了12个项目,占今年总投资数量的44%,投资幅度空前增加。

当传统的生态联盟走向解盟,互联网大厂的选择是稳固基本盘、涌入硬科技。

而对那些同大厂“分手”的被投企业而言,解盟并不意味着其与大厂的战略合作将彻底终结,相反,被投企业在维持住既有合作的同时,还将更加独立、自主的发展空间。

对此,Judy认为:“对于京东和美团而言,腾讯的所谓退出仅仅是针对股份关系,双方的战略合作并未变化。甚至当腾讯不再是京东和美团的大股东后,腾讯背后的反垄断监管压力也将大大减轻,彼此在技术与供应链上的合作反而会更加深入。”

11月25日,美团发布其2022年第三季度业绩的当天,王兴也曾针对腾讯派发美团股份一事做出回应。王兴表示,无论在战略层面还是经营层面,美团都会继续与腾讯深化合作,既有的合作关系并未受到影响。

既然资本“解盟”并不会导致企业间战略合作的终结,那么对被投企业而言,撕掉“腾讯系”、“阿里系”等标签,无疑意味着更多的发展机会。

近两年,BAT的生态正在由彼此封闭走向互通。当围墙被拆除,互联网巨头间原本封闭的流量逐渐打通,被大厂们“看中”的中小企业们也无需通过股权绑定来站队结盟。更自由、公平的竞争将是未来互联网发展的主基调。

眼下,进一步聚焦自身的核心生态,剥离那些不具备切实生态协作能力却又十分昂贵的延展性投资项目,已是互联网大厂的普遍选择。

当互联网巨头们以投资做加法、以加法促增长的时代走向终结,大厂开始放下负担,发展愈发聚焦、由虚向实,被投企业们则逐步摆脱派系束缚,迎来更加充分的市场环境。

产业互联网的新时代正在到来。

版权说明:

本文仅代表作者个人观点,版权归原创者所有。部分图片源自网络,未能核实归属。本文仅为分享,不为商业用途。若错标或侵权,请与我们联系删除。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com