弘章资本翁怡诺:投消费要把钱投给不缺钱的人

来源丨蓝鲨消费(ID:lanshaxiaofei)

作者丨江玥瀛

点击阅读原文

蓝鲨导读:如何把钱给到不缺钱的人,是投资的核心竞争力。

2012年我刚开始创业的时候,大家对消费没有那么多的关注,当时都在搞平台型互联网项目。后来消费慢慢热起来了,圈子里人越来越多,觉得新消费特别猛,之前投资互联网的GP,都认为消费是下一波“互联网”。大消费池子深,总容量比其他领域大,且很多企业仍处在传统阶段,抱着“所有品类都值得重做一遍”的理想,投资人与创业者都期望能在各个细分品类中见证新品牌的崛起。

但2021年下半年开始,又是一个分水岭,有人质疑现在消费是不是不行了,很多GP又转去投资硬科技和医疗。对于这个问题,很多人有自己的视角,弘章的视角可能会更全、更完整、更真实。

一、布局超级供应链

消费是一个非常庞大且多元的概念,消费从来没有被真正定义过,有人说是品牌,有人讲是平台,有人认为是零售,都没有完整的理解,消费是一个很泛的东西。

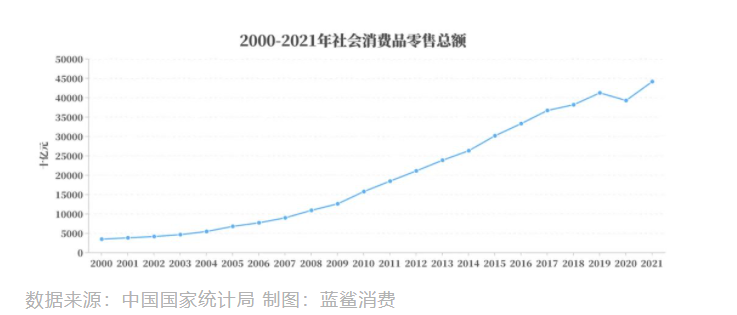

站在20年的维度上,消费在中国一直是稳定发展的,总有好公司出来。拉长时间跨度看消费,它慢慢上行,可以走得很远,需要我们有长期价值投资的耐心。消费不一定会爆,但一直都在。

弘章把消费投资分为四大块:1、和流量有关,零售、连锁、电商;2、产品型,包括投知名品牌和优质供应链,我们把品牌和供应链是拆开的,供应链制造也是很大的机遇;3、消费科技与服务,具有独特的技术壁垒以及服务能力提升运营效率,赋能企业打通并整合线下/线上运营体系,服务业有很强的To B属性,有很大的深挖价值;4、消费医疗投资,消费和大健康/医疗的交集部分。

最初,弘章出名是投资布局中国零售连锁领域。我们投资了家家悦、钱大妈等,并在中国的零售超市行业有很深的产业基础,在渠道端拥有很多资源。

后来,我们开始投品牌端,品牌里面我们属于偏好供应链投资流派的,弘章认为未来商业进化是具有“弱品牌”和“弱链接”特征的,投资选择并不会唯品牌论,我们更倾向于投有科技壁垒的供应链,这是我们与其他机构的差异。

站在宏观的视角,中国逐步形成了一个优质的超级供应链体系,唯一的一个大国能够从航母到袜子全都能做好,形成中低高各种维度的供应链能力,而且制造水平一直在进步。

十多年前,信息媒介都很集中(比如电视)。但今天媒介非常碎片化,入口很多。然而供应链端不一样了,出现集中化趋势,由于国家政策、环保的要求,一些中小型工厂消亡了,而超级供应链崛起了。

如何理解“超级”,它在整个价值链条里有一定的垄断性和科技壁垒,但不一定是硬科技。

举个例子,中国服装行业里市值最大的品牌是海澜之家,但如果加上B端的话,那应该是申洲国际。十几年来一直处于增长的状态,是一个超级供应商。它的壁垒是什么?往往不是低价和规模效应。

这类企业的特质,往往是能经得起突然的流量冲击。比如,某一款式突然爆单了,它能够快速追单,而小工厂就崩溃了。超级供应链就很柔性,能抗大流量冲击,它周围有产业集群,它能组织整个生产供应链去为品牌方服务。很多品牌愿意和它合作,不是因为便宜,这恰恰就是一个壁垒非常高的事情。

流量端和供应链端不平衡匹配,这个是常态。从供应链的角度,最好是平滑柔性,但规模又要能出量,这是矛盾的。“超级”代表柔性,顶得住流量冲击,包括工艺材质、上游的研发等,这些构建了超级供应链概念的来源。

超级供应链往往带有差异化的要素,甚至有些超级制造公司还能实现对上游的控制。调味品To B比To C大,To B占了65%。超级供应链企业往往在原料端已经进行控制了,比如某一种辣椒深加工,能控制上游农民的种植过程,这就形成了一个独特的壁垒。

二、投资于变化和挖掘隐形冠军

投资的竞争力要“命好”,命好并不是玄学,其实有底层逻辑。

首先,长期坚持研究驱动。研究创建价值,价值驱动投资。弘章希望基于研究与预判,对行业更有洞察。

其次,基础的东西才会长久。弘章喜欢投基础、民生、长期的东西。很多产品都会被迭代掉,我们喜欢相对不变的物质,害怕高度流行和波动。我们对周期很敏感,包括经济周期、政策周期,比如医药、教育是受政策周期影响会比较大。我们喜欢市场决定的东西,所以我们的投资“有点接地气”,不那么时尚,衣食住行用里的“吃和用”是我们过去布局投资的主要领域。

我经常问团队,一个生意为消费者创造了什么价值?我们支持的这个事业底层意义是解决了什么级别的消费者需求?比如某个产品解决的是安全,那它就是绝对的刚需。反之,容易迭代的我们就会比较担心。

弘章的投资主线就关注两件事:投资于变化以及挖掘隐形冠军。

一是变化,新人群、新消费、新业态、新技术,中国消费永远不缺变化,永远在迭代,人的需求在变化,品牌也会有迭代的逻辑。老品牌的价值在于原来就有基础的品牌认知人群,老品牌焕新,是先唤醒这部分人,但品牌焕新的度也要把握好,不要让忠实的消费者看到一个不一样的你,以为是一个新的品牌。

在我们的话题体系里,我们不说新消费这个概念,既然说到“新”消费,那就要对应老的东西,但老的东西在它那个时代,又是最网红的,最新的,只是时间维度拉长了。创新是基本的生存状态,是一直在迭代的过程。

我们不会说一个具体的生意是新的还是旧,我们判断投资机会是从品类逻辑去看。变化就代表创新,我们不喜欢无中生有的品类,流行的东西可能不够长久。

还有一个角度是投资的可叙事性和可验证性。越早期的项目,越需要大的可叙事性,一般早期项目可验证会少,都会放大可叙事性,后期的项目可验证性会更显性。

二是隐形冠军。这是在中国更大的投资机会。中国这么大的内需底层,这么大的下沉市场,有很多隐形冠军不融资,大家不知道它在哪里。当大家都在搞新品牌时,我们就找隐形冠军,反之当大家不再求新时,我们更愿意挖掘创新的机会。

投资于变化和隐形冠军,在底层上并不矛盾。做到一定规模,且有良好成长性的消费企业并不缺钱。大部分投资机构往往没有充足的理由说服企业接受投资。如何把钱给到不缺钱的人,是投资的核心竞争力。我们需要长期在产业里浸泡,花大力气去研究,做足够垂直的事情,就要比所有的综合性基金更加垂直,产业视角更加深入,朋友圈也比别人的更广更深入,给予企业更大的价值创造,这是弘章的核心竞争力。我们最喜欢的项目,只融资一轮就可以了,不需要A、B、C、D轮,而我们恰恰是那唯一一轮的投资方。消费领域优秀企业大部分本身不缺钱,所以不需要这么多融资轮次。

三、凭什么拿下隐形冠军

消费投资有三个阶段及四个出手点。第一阶段是孵化,我们不太做。第二阶段是成长期,分为成长早期和后期。成长早期的企业画像是2到4亿元收入,有可能有利润也可能还没有。弘章主要投成长后期,企业的画像是6到10亿元收入,有七八千万元的利润,每年保持25%增长。这个阶段的企业,基本的供应链、营销问题都解决了,融资的原因往往是竞争格局变化了。10亿元收入是特别难跨越的阶段,很多企业止步于此。单品牌过10亿元收入是一个里程碑,巨头开始入场,竞争趋于恶劣。这个阶段我们要做的就是帮它冲击下一个目标——20亿元。第三个阶段Pre-IPO。这时企业有二三十亿元收入,两三亿元的利润。我们投资这个阶段的企业,但要求企业的估值不能太离谱,不能有一二级市场倒挂的现象。

我们出手最多的是成长后期阶段,项目有核心壁垒,满足我们性价比高的要求。能达到六千万元利润意味着不太缺钱,已有隐形冠军的特质。我干投资22年了,投资的技术含量越来越低。有些投资角度可以重点说一下:

1、预判性研究。预判研究是你可以看到别人没看到的东西。但现在投资的人多了,大家都在做研究,你能看到多少别人看不到的呢?要更加细分和深度的研究体系。

2、技术含量是项目转化落地,背后是人和人的信任,建立合作关系,而不是缺钱。有些项目能投进去是实现了信任的转化。信任的构建特别困难。知道一个好项目并不难,但搞定它特别难,特别是有七八千万元利润的成长型的公司。

我们凭什么能拿下项目?

1、能提供增值服务。今天的投资者已经从研究比拼到投后管理比拼了,这恰是弘章重点构建的壁垒,即投后管理系统构建。弘章所投的隐形冠军体量规模都不小,很在意投资机构的资源与赋能能力。

我们把投后管理拆分了很多功能,建立了一套“七步法”——定-发展战略,立-企业制度,调-组织架构,搭-管理团队,带-团队队伍,创-企业文化,分-成果激励,帮助企业实现转型,最终实现增长和破局。

比如,很多公司都缺品牌,包括品牌升级、品牌投入的方法论,无论什么级别的公司都可能缺,我们会帮忙找到品牌的人才或是推荐合适的第三方去做服务。

还有找人,如何找性价比高的人才。比如开店的人有连锁化复制的需求,百店如何开到千店,加盟商招募,系统化选址,数据智能化等。

我们有很多工具包,包括打造单店模型、品牌维度、营销定位、渠道对接等等,都是价值链里非常有痛点的方面。

2、心理按摩。企业都有顺境、困境的时候,困境一般都大于顺境,过程中创始人会很痛苦。比如开店问题,创始人把各个开店模式都试过了,但不敢赌到底选哪一个。这时往往需要有经验并信赖可沟通的人和他商量。还有上市的问题,也不是一帆风顺。消费企业总体比较草根,重视营销,会“卖货”但不会管理,对上市规范性的理解,涉及到系统管控能力、数据中台、数字化程度、数据颗粒度,能不能符合上市的要求有认知误区。此时,只有在股东会上,我们一起用产业思维同频思考,和他一起去理解这门生意,包括布局策略等等。心理按摩还包括了价值观的碰撞,以及对非理性心理波动的安慰等。

四、实业、投资双管齐下

弘章的底层是专业机构,我们做的也是服务业,服务于被投企业和出资人。我们有深刻洞察能力,能把市场里隐形的价值挖掘出来。我们不太关注别人关注的,而是关注有长期价值的事情。我们采取长期的合伙人机制,能超越普通的股东关系。弘章的理念是用企业家的精神思考,用合伙人方式共建!

5年前,弘章开始做控股型实业,我们的感悟是“坑”特别多,我们更能理解创始人的难处。我们希望投资不仅增值,还要创造一定的价值,这是我们做控股的原因。

在实业方面我们也发现了相匹配的机会。当中国第一代创业者老了,不再想以创始人身份留在企业,就会出现财富传承的机会。弘章也不甘心于只做产业赋能的投资者角色。

未来5年,我们依旧会专注在消费上,以及延伸出去的“消费PLUS”,比如大健康、科技,包括服务业。

弘章的定位,还是以少数股东权益为主业,有合适的控股项目才会出手,但我们对这种项目的要求也更高,估值要好,要有品牌,容易管理。为什么我们不再并购零售?因为零售的运营难度太高了。

品牌的好处在于有消费者的认知基础,我们还会投知名品牌和优质供应链,把品牌发扬光大,渠道打通,我们已有了很好的方法论。

我们依旧对消费市场很乐观,项目估值都很理性,预计今后几年将是弘章资本成立以来,无论投资金额、投资项目数都是最多的时代。我的理想是5年后,我们具备实业和投资两种功能,不仅是投资者,更是有实业属性、有运营能力的机构。

版权说明:

本文仅代表作者个人观点,版权归原创者所有。部分图片源自网络,未能核实归属。本文仅为分享,不为商业用途。若错标或侵权,请与我们联系删除。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com