字节、百度都投了,口腔护理赛道能诞生新的独角兽吗?

来源丨IT桔子(ID:itjuzi521)

作者丨吴梅梅

点击阅读原文

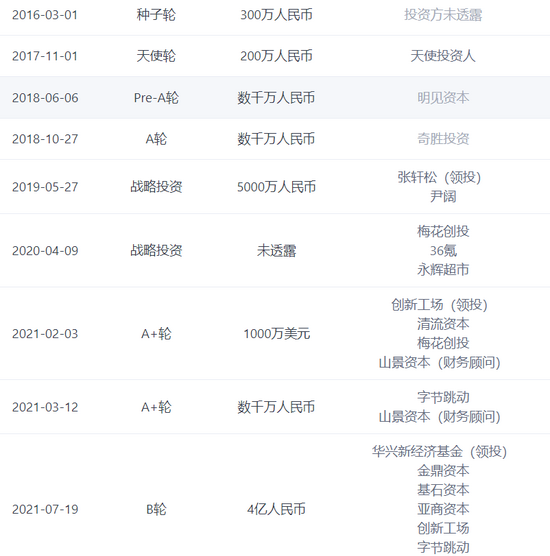

近日,口腔护理品牌‘参半’获得 4 亿元 B 轮投资,由华兴新经济基金领投,金鼎资本、基石资本与亚商资本等跟投。这是今年以来,参半获得的第三轮融资。不久前的 2、3 月参半宣布完成了 A1 轮、A2 轮融资,主要投资方包括创新工场、字节跳动等,这两家在 B 轮仍继续加注。

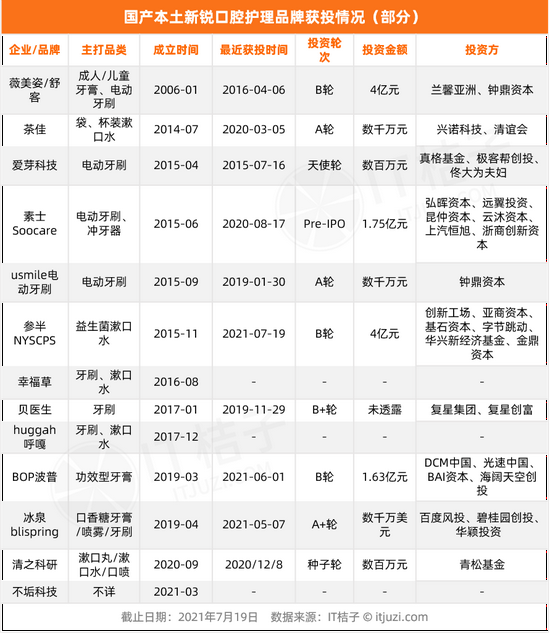

事实上,IT 桔子梳理发现,除参半外,目前已有 BOP 波普、清之科研、茶佳、usmile、贝医生、幸福草 、素士 、不垢科技等新锐口腔护理品牌涌现,并获得资本青睐。除了专业的风险投资机构,连百度风投、字节跳动都参与进来了。

1

被忽视的千亿级赛道——口腔护理消费品

在思想观念的升级和健康知识的普及下,现代人对口腔卫生和健康的重视程度越来越高。而想要保持口腔健康就需要在日常护理上上下功夫,牙膏牙刷虽然是基本款,但无法深入清洁口腔,也无法满足新一代消费者追求快速有效的清洁方式、便携等多样化的需求,这种需求直接带动了消费和产品升级。

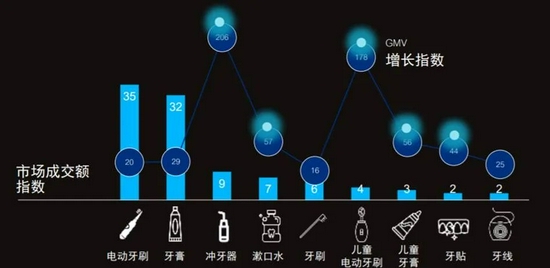

于是伴随出现的是,口腔日常护理产品、价格升级,以及使用品类的增加,电动牙刷、冲牙器、漱口水、牙线等新式口腔护理产品也越来越受到年轻人的欢迎,并且他们会同时购买多个品类的产品。

根据阿里研究院 2020 年 9 月发布的《2020 年口腔护理行业最新趋势报告》,报告显示,电动牙刷是市场成交额指数最高的细分口腔护理产品;而冲牙器的 GMV 增长指数达到 206,成为该口腔护理产品中增幅最高的品类。

市场规模方面,根据 Euromonitor 测算数据,全球口腔护理行业市场规模约为 474.27 亿美元,我国口腔护理行业市场规模约为 71.01 亿美元(约 420 亿元)。预计未来会持续以 8%~12% 的年增长率增长,10 年以内达到千亿级市场规模。

2

国产口腔护理老牌子发展不佳

在过去的国内口腔护理产品消费市场,牙膏是当之无愧的主角。事实上,牙膏这个品类当时是被当做日化品的,而不是口腔护理用品,彼时中国受众的口腔保健意识还很薄弱。80、90 年代,田七、黑妹、草珊瑚、两面针等国产牙膏老品牌也曾风靡一时。

但自 1992 年起,高露洁、宝洁旗下 Crest 佳洁士相继进入中国,联合利华收购上海牙膏厂的‘中华’品牌后,这三大外资日化品牌凭借着强大的市场营销体系和资金实力,不断抢占市场,导致该市场长期被外资品牌占据。

最初,这些老牌子还勉强在下沉市场能够分得一杯羹,慢慢也‘风光不再’,或是‘销声匿迹’。比如‘田七’风光时年销额 10 亿元,但其母公司广西奥奇丽股份多年来经营不善,自 2014 年停产,2019 年公司和‘田七’商标被打包拍卖。起源于 1986 年、广州牙膏厂曾推出‘黑妹’牙膏的美晨集团,公司重心业务还是日化产品,口腔护理线没有新动作。而两面针在 2004 年上市后,牙膏主业不断萎缩为‘副业’,其牙膏也主供酒店旅游市场,而非家用。

重庆登康(源于重庆牙膏厂)及旗下‘冷酸灵’品牌是国产牙膏老牌子仅存的‘硕果’了,此外,据了解有两家做口腔护理用品的——三椒口腔(新三板挂牌)和倍加洁,均成立于 1998 年前后。其中,倍加洁 2018 年在 A 股上市,2020 年度倍加洁实现营收 8.28 亿元,同比增长 3%;但净利润 7688 万,负增长 29%。目前公司市值仅 22.5 亿元,市盈率 22.7 倍,均明显低于化工行业市值 142 亿元、市盈率 60 倍的平均值。

仔细研究发现,倍加洁不被资本市场看好是有原因的。一方面,公司的产品线比较固定,牙刷贡献营收占比超过一半,湿巾又贡献了超三成的收入,牙膏、牙线等产品不成气候。另一方面,近年来公司海外营收占比不断扩大,2020 年达到了 63%,而国内营收不增反减,由 2019 年的 3.58 亿元下降到了 2020 年的 3.05 亿元。说明公司以 OEM 模式运作,是国际品牌的贴牌厂商,市场在海外。从数据呈现的结果来看,过去 5 年,公司总体营收增长非常缓慢,年平均增长率不足 8%。

种种迹象表明,国产口腔护理老牌子在发展道路上遇到了诸多困难——要么是发展后劲不足,要么是错失了机会,市场拓展能力不行;还有就是产品线不够丰富,产品缺乏创新,越来越难以赢得现在年轻消费群体的好感。

3

新锐国产口腔护理品牌正崛起

确定的市场需求、庞大的市场规模、老牌子表现不佳,这些都给了国产新品牌进入的机会。据了解,目前已有参半、BOP 波普、清之科研、茶佳、usmile、贝医生、幸福草 、素士 、不垢科技等新锐口腔护理品牌涌现,有的是近 3 年才成立且已经获投。

研究发现,国内口腔护理大概经历了三波不同的消费浪潮,这些国产新品牌也是在这样的机会下孕育而生。

第一波,以舒客、云南白药为代表的新型国产牙膏品牌成立。2005 年 4 月云南白药牙膏正式推出,一改昔日传统国货牙膏粗制滥造、低端低价的做派,走起了高端、科研创新的路线。2006 年 1 月,广州薇美姿实业公司成立并推出专业的口腔护理品牌‘舒客’(Saky),为牙膏‘正名’,将牙膏的定位从日化带入口腔护理这个正轨,也让消费者在实现国产‘牙膏自由’的道路向前迈进了一步。

2014 年薇美姿获得了君联资本数亿元 A 轮融资,2016 年再次获得了 4 亿元 B 轮融资。在资本的加持下,舒客曾经请过明星吴亦凡代言,赞助了电视剧《恋爱先生》。此外,它继续围绕口腔护理,一面转型升级主攻电动牙刷新品类,另一面推出了新品牌:面向儿童的牙膏品牌‘舒客宝贝’以及专研功效性牙膏的‘舒贝齿’。

根据 Euromonitor 数据,2019 年末云南白药国内市场占有率为 11.2%,跃居第二;舒客以 7.8% 的市占率位列第五,至今,这两大本土牙膏品牌在国内市场已站稳了脚跟。

第二波,以素士、米家为代表的国产电动牙刷品牌崛起。电动牙刷这个品类在 2015 年的普及率还很低,我国仅有 5%,而欧美发达国家达到了 40% 多。此外,国内市场也是被飞利浦、Oral-B、松下等知名外资品牌把持着。2015 年后小米开始布局智能家居生态,在口腔护理业态上小米投资了素士,华米科技投资了欧可林 Oclean。2017 年第一款米家声波电动牙刷发布,延续了小米过去爆款产品的策略,主打高性价比、简洁的工业化设计。

根据欧睿国际的数据,2019 年飞利浦和欧乐 B 分别占据国内电动牙刷 37.2%、14.6% 市场份额,飞利浦的龙头地位比较稳固,主要原因还是其高端的市场和产品定位。而素士、米家(5.4%)、Usmile、舒客(10.2%)这类平价国货电动牙刷品牌的崛起,一方面,冲击了中低端市场,使得低端外资产品市场份额有所下滑;另一方面,他们为国内电动牙刷的普及贡献了重要的力量。

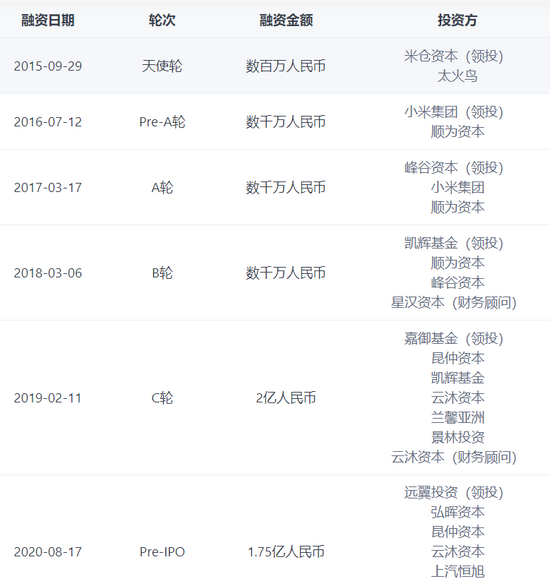

素士成立于 2015 年 6 月,主打智能声波电动牙刷,冲牙器等口腔护理家电类产品。2016 年,素士获得了小米集团领投的 Pre-A 轮融资,成为小米智能家居生态链的一员。此后,素士又经历了多次融资,逐渐独立地走上了个人护理发展路线,除口腔护理产品外,素士还推出了剃须刀、鼻毛修剪仪、吹风机等个护家电产品。去年 8 月,素士完成 1.75 亿元人民币 Pre-IPO 轮融资,年底与招商证券签署上市辅导协议,准备在国内上市。

第三波,以参半、BOP 波普为代表的新式口腔护理品牌相继涌现。电动牙刷的属性是耐用品,且使用场景聚焦于家庭,这几年来,个人护理需求迅速爆发,这类产品以漱口水、口腔喷雾、牙线、美白牙贴等快消品为主。

这些快消品不仅消费门槛更低,用户的尝鲜心理诉求较强,且注重个性化、便携的小包装,拓宽了在办公室、出差等环境下的使用场景,提升了使用频次,使得消耗快、需求量大,复购较好,因而受到资本的青睐。

参半 NYSCPS 是尹阔的连续创业项目,品牌创立于 2018 年,主营生产研发个人护理产品,如口腔喷雾、漱口水、牙齿霜等,去年开始主攻漱口水。漱口水这个细分品类的头部品牌是美国品牌李施德林,但其产品可能因含酒精刺激性强、口味不够讨喜而流失一部分用户。而国货品牌们则在口味、包装、添加成分上更符合中国消费者的习惯和心理。

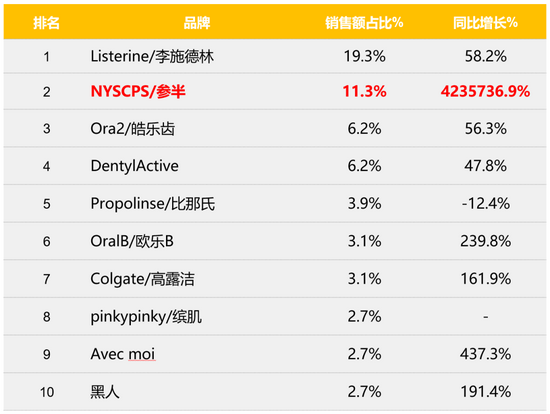

阿里电商数据显示,2020 年参半在漱口水这一细分品类的市场份额为 11.3%,仅次于李施德林。2021 年 6 月,在 618 电商购物节日的助力下,参半在全渠道单月销售额突破了 1 亿元。

根据 IT 桔子数据,参半自 2018 年后已经获得了 7 轮融资,仅 2021 年前 7 个月就获得了 3 笔,融资额超 5 亿元,投资方包括早期投资机构创新工场、梅花创投,还有字节跳这样的巨头。

4

新品牌为何值得投

为什么近年来口腔护理消费品的投资变得火热,从宏观上来看,在于市场趋势和机会,华兴资本创始人包凡表示:‘伴随人口代际变化和国民对口腔健康消费意识的增强,我国口腔护理行业发展已经进入到了一个新拐点,蕴藏着大量结构性机遇,口腔护理赛道中的新老品牌交替也正加速发生。’加之现下国潮当道,国货当自强。从饮料、零食糕点到智能牙刷、漱口水,新一轮的国货品牌正在崛起,口腔护理的国产消费潜力亦不可小觑。

微观层面上,这些新锐品牌能够赢得资本和消费者的原因包括:

第一,‘颜值即正义’,设计符合现代年轻人的审美方式的产品 VI、包装。

在‘颜值即正义’的后商品美学时代,新锐口腔护理品牌采用马卡龙色系、清新艳丽的包装,在审美和颜值上甩开了老牌子好几条街,将口腔护理产品做到了‘美妆产品化’,牢牢吸引用户的注意力。

比如冰泉专供屈臣氏渠道的饮品香牙膏,单凭长相很容易被误解为‘护手霜’;清之科研创始人袁子涵本身是化妆品行业出身,曾在百雀羚任职多年,其设计的漱口水产品在外观上接近于‘香水’,并且加入了香氛元素。

第二,不断创新,在产品成分、形态、形式、功能上推陈出新。

参半创始人尹阔表示:‘在口腔护理产品快消化背景下,行业从业者必须对产品、渠道和营销策略进行全面升级——不仅仅是单纯的颜值升级,更重要的是通过产品创新和差异化定位,打造真正的消费者记忆点。’

过去,口腔护理行业的老牌子强调的是家庭消费场景,产品包装常规化(管状、瓶状)、规格大,但新品牌重视个人消费场景,推出袋、罐、条、果冻杯等易便携、个性化包装;且产品打破常规膏状形态,发展为粉状、块状、慕斯、泡泡、胶囊、喷雾等形式,如锐品牌‘清之科研’主推的‘泡泡漱口丸’,打破常规,将漱口水发展为漱口丸,通过咀嚼后会可产生绵密清洁泡泡。参半还推出一物两用的‘牙膏漱口水’,虽是膏体,但易溶于水。

新品牌在产品上也不断推陈出新,推出洁牙笔、洁牙霜、美白牙贴等新品类,还注重添加益生菌、氨基酸、酵素等概念成分,比如参半牙膏含有鱼子酱精粹和益生菌提取物。

第三,综合来说,更懂年轻人。

像口香糖这种便利店里常见的、普遍的、传统的口腔护理产品,需要咀嚼,还可能不健康。现在取而代之的是漱口水、口腔喷雾,因方便、便捷而受到年轻人的喜爱。

这些新锐品牌不仅善于深入挖掘、读懂年轻人的需求,研发出新的产品;还会花式讨好新生代年轻人,比如在包装和视觉设计下功夫,推出符合年轻人审美观的产品和包装;以及通过电商、头部网红直播带货等更贴近年轻消费者的新零售渠道,运用明星推广等社会化营销方式等。

毕竟,消费品还是年轻人的主场。

免责声明:文中观点或意见仅供参考,不代表本APP立场,且不构成任何投资建议。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com