三期累计募资18亿,港华能源类REITs的成功密码

近期,港华智慧能源(01083.HK)于深交所顺利发行8.12亿元“零碳智慧3期”类REITs产品,优先级票面利率保持在2.3%的低位水平。这是继2024年底推出全市场首单光储碳中和类REITs后,港华在不足一年时间内落地的第三期同类产品,累计融资规模接近18亿元,50亿元的储架发行额度已完成超三成。

长期以来,工商业分布式光伏因项目分散、确权复杂、现金流零散等特点,一直被看作难以证券化的非标资产。港华能源不仅率先打通了这一路径,还将其发展为常态化的融资模式。目前,碧澄(原保碧)、天合富家、越秀新能源等行业头部企业纷纷布局类似金融产品,分布式光伏资产证券化也由此成为行业年度热门话题。

在资产荒的大背景下,港华缘何能成为行业先行者?其“能源+AI+金融”的组合策略,到底为分布式能源行业发展带来了哪些可复制的经验与深度思考?

01

能源场景:双重核心优势,夯实优质资产基础

港华能源分布式光伏类REITs的持续落地,核心逻辑在于底层资产的高质量运营与现金流的稳定可控——这也是资产证券化的核心保障。

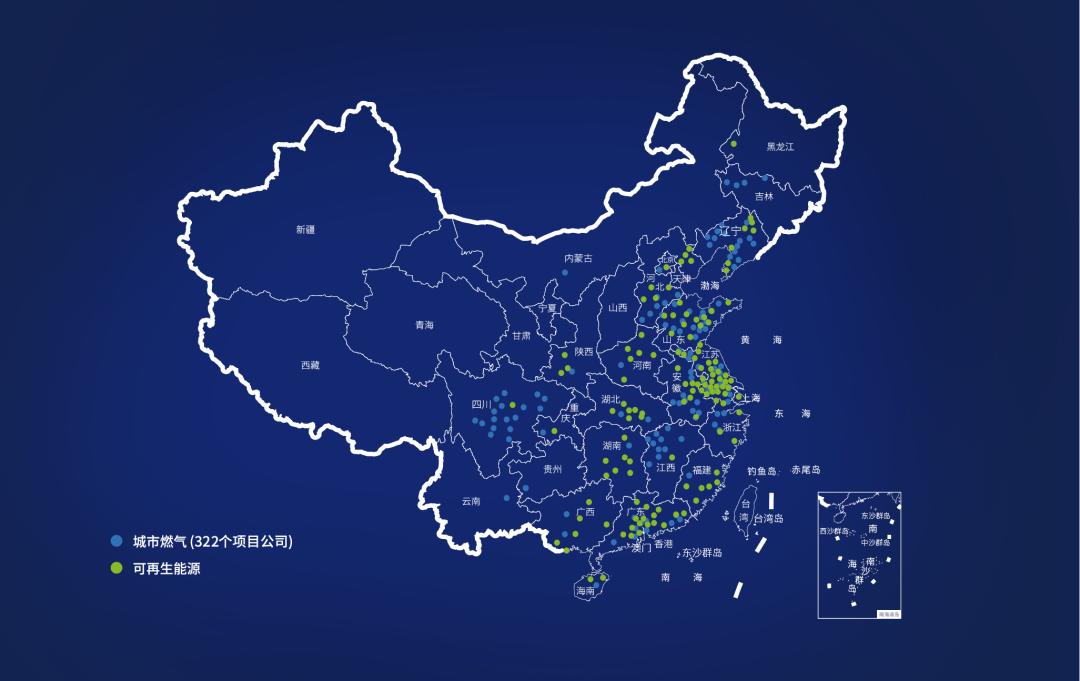

港华能源母公司香港中华煤气拥有163年历史,以“港华燃气”品牌深耕内地市场30余年,目前已在全国23个省、自治区和直辖市布局超过320个城市燃气项目,服务用户超4200万户,稳居国内五大城燃企业行列。其中40万家工商业企业客户构成了港华能源的核心资源池,这些客户屋顶资源充足且绿电需求旺盛,与分布式光伏“就地消纳、长期稳定”的场景特性高度匹配,使港华能够实现燃气客户向光伏客户的高效转化,且转化成本低于行业平均水平。

港华能源128个零碳智慧工业园区布局

与此同时,港华已布局128个零碳智慧工业园区,进一步触达更多优质工业客户,形成“燃气存量客户+园区新增客户”的双增长引擎。这一独特的资源优势,为解决类REITs发行的三大核心痛点创造了关键条件:

一是现金流稳定性。港华的客户多为行业龙头或大型工业企业,经营稳健、信誉良好,刚性用电需求保障了光伏电力的消纳,自发自用率超过80%,从源头锁定了长期稳定收益。

二是资产规模化。港华通过统一开发标准与数字化管理,将众多小而散的分布式单体项目“化零为整”,满足了REITs发行的规模要求。

三是风险分散化。项目覆盖20余个省份、20多个行业,地域与客户结构高度分散,再加上港华既有的燃气基础设施与本地化运营网络,运维成本显著低于行业水平,项目按时回款率高于行业平均水平,现金流安全可控。

截至目前,港华能源累计并网工业分布式光伏2.6GW,服务工商业客户超2000家,为类REITs的持续成功发行筑牢了坚实基础。

02

科技提效:推动从“持有资产”到“经营资产”的价值升级

如果说优质资产是类REITs的入场资格,那么AI驱动的精细化运营,就是港华资管能力的核心所在——这一能力实现了从“被动看管资产”到“主动经营资产”的转变,构建起差异化竞争优势,直接提升了资产收益的上限。

港华运维全国监控中心

依托自研算法模型与“光伏星”管理平台,港华实现了资产全生命周期的AI优化:在项目开发阶段,通过整合区域光照数据、客户用电负荷、电价波动趋势进行全局优化设计,项目初始收益率可提升5%;在运维阶段,通过AI智能运维可实现10%的电量超发——在类REITs低边际成本模型下,这10%的增量几乎等同于纯利润,显著提高了资产估值。

以光伏清洗为例,港华摒弃传统的固定频次清洗模式,构建“看、算、赚”AI智能方案:融合逆变器运行数据、未来14天天气数据、红外扫描热成像数据与深度学习技术,精准推算每一块光伏板的最佳清洗时机与区域,既避免“早洗浪费成本”,又杜绝“晚洗损失发电量”,实现运维成本与发电量的最优平衡。

在电力交易环节,港华依托AI算法精准预测现货电价波动与客户用电负荷,实现绿电交易的智能化匹配与套利,使售电收益较行业平均水平提升8%,进一步放大了资产价值。

更关键的是,港华打造了“资产健康度看板”可视化系统,打破传统财务报表的局限,将资产管理规模(AuM)与项目海量数据融合,动态监测消纳率、发电完成率、回款率等六大核心指标。一旦指标低于预设基线,系统自动触发预警,联动本地化运营团队快速响应,将非标运维转化为标准化风控流程——这不仅让资产状况实时透明,更确保了底层资产的长期健康,为持续稳定的现金流再加一道“安全锁”。

综合来看,凭借资源禀赋的底层支撑与AI科技的增量加持,港华能源不仅保障了资产的稳健回报,更赢得了银行、保险及地方政府等投资机构的广泛认可。

03

金融赋能:类REITs引领,构建轻型资管平台

三期类REITs的常态化发行,是港华“能源+科技”深度融合后的自然成果,也是“募投管退”闭环的关键金融支撑,让轻资产资管模式从可行走向可规模化复制。

拆解这一闭环模式可见其核心逻辑:

募:依托自有数十亿启动资金,联合央企资本、产业生态伙伴,搭建低成本、高稳定的资金保障体系;

投:采取“优质项目新建+潜力资产并购”双线并行——新建项目聚焦零碳智慧园区、龙头企业屋顶资源,并购项目则通过快速识别并赋予价值提升,实现年GW级资产扩容;

管:以AI算法为核心,结合“气电碳”一体化服务与EaaS全生命周期模式,为客户项目提供“设计—建设—运维—交易—减碳”一站式解决方案,既提升客户黏性,又持续放大资产长期价值;

退:通过类REITs等金融创新实现成熟资产证券化出表(但保留运维管理),快速回笼资金再投入下一轮循环,驱动管理规模持续扩张。

这一闭环模式的核心价值,在于让港华更具“轻资产清洁能源资管平台”属性:资产负债率持续优化,资金使用效率大幅提升,抗周期能力显著增强。这契合资本市场对“高成长、低风险”标的的偏好。

放眼全球,港华并非个例。其发展路径与全球公用事业巨头ACWA Power的战略逻辑类似。后者正是凭借涵盖“开发—投资—运营—优化”的全生命周期模式,实现了对全价值链的深度掌控与价值最大化,赢得了国际资本市场的高度认可。

04

总结:资管闭环引领行业,打开长期增长空间

在“双碳”进程深入推进与“十五五”规划即将落地的背景下,零碳园区、分布式能源、源网荷储一体化等领域的政策红利将持续释放,分布式光伏证券化已进入加速期。港华能源以类REITs为突破口,构建起“资源获取-管理提效-资本退出”的完整资管闭环,不仅验证了产融结合模式的可行性,更确立了行业领跑优势。

对资本市场而言,港华的创新价值在于:通过标准化、专业化的资管能力,将原本非标、分散的清洁能源资产,转化为可证券化、可规模化的优质标的,解决了行业“资产重、退出难”的痛点;其“轻资产资管平台”的定位,核心价值不再依赖装机规模,而是源于独特的资源禀赋、AI驱动的资管能力、可持续的资本闭环,这种模式具备更高的抗周期能力与增长弹性。

对行业而言,港华以重资产持有为根基,深耕轻资产资管业务,打造轻重协同的核心竞争力,为分布式光伏运营商应对行业周期波动、提升资本效率提供了可复制的方案。2025年,港华又成功联合深圳储能基金、欣旺达设立6亿元工商业储能专项基金,验证了港华模式的认可度。未来,随着资管规模持续扩大、AI技术深度落地、类REITs发行常态化,港华能源“能源场景+科技提效+金融赋能”的融合优势将持续放大,进一步夯实资管价值,为长期高质量发展与明年策略性布局注入强劲动力,有望成为清洁能源资管领域的标杆样本。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com