美国银行Hartnetttt:卖掉“美联储首次降息”!

美国 8 每月非农新增就业人数远低于预期,之前的价值也大幅下降,但失业率略有下降,时薪加速上涨,劳动力市场发出了较为复杂的信号,美联储 9 月度降息幅度仍悬而未决,目前降息幅度仍悬而未决。 25 基点和 50 基本上一半一半的概率是基点。

随着劳动力市场不可控因素的增加,叠加通货膨胀持续放缓,从短期来看,这将给美国经济和金融体系带来怎样的后果?

首席美银投资策略师 Michael Hartnett 这个星期五公布的 Flow Show 这份报告提到了他的五点观察:

普遍低估了硬着陆的可能性,据美银全球基金经理上一次调查,美国硬着陆的可能性是 软着陆的概率是13%, 76%。

市场正在“第一次售出降息”,在美联储,风险资产已积极领先,不再关注较低的增长。

看涨 3B 债券,黄金,市场广度(通过股票的“防御”):这是下半年的“逢低买入”策略;

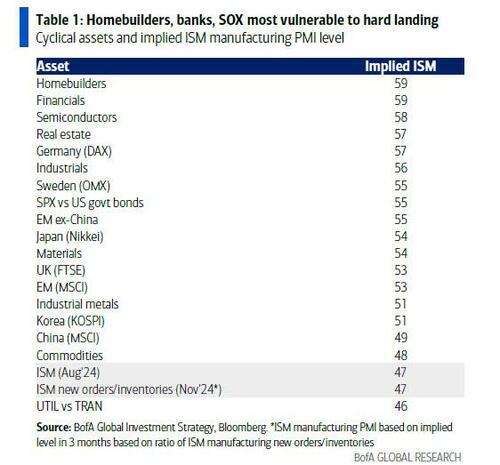

周期性住宅建筑商、银行、半导体最容易受到美国“硬着陆”的影响;商品、新兴市场,尤其是中国最不容易受到影响;

英国、加拿大、澳大利亚、新西兰、瑞典等房地产和银行行业在全球市场都有最好的机会,在整个房贷利率市场上,这些板块的利率传导机制比美国对人们情绪的影响要快得多。

然而,哈特内特也承认,尽管数据仍然表明经济软着陆仍然面临挑战,但并非全部悲观,具体如下:

收益曲线险峻:一般发生在经济衰退开始之前或期间。

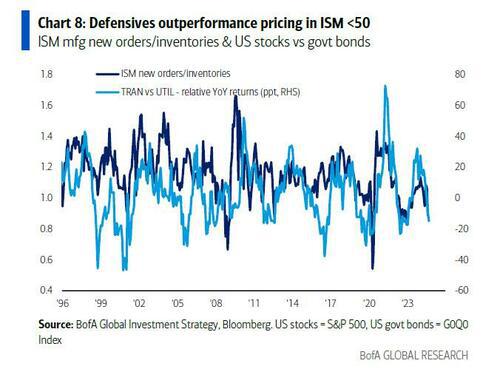

领先指标库存销售比例表明年内剩余时间 ISM 指数将保持在这里 50 以下,防御性股正在进行 ISM

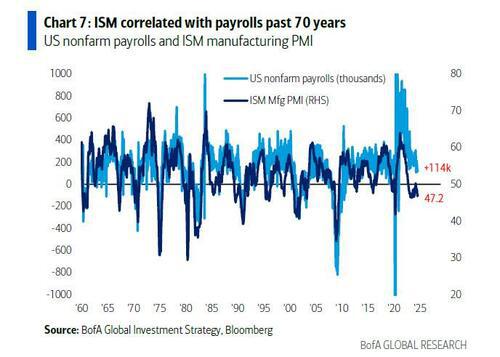

ISM 该指数与过去70年的就业人口有关,表明就业机会大幅下降尚未发生。该指数还解释了劳动力数据。(JOLTS,ADP,7 月度非农就业大幅下降)加速疲软的原因。

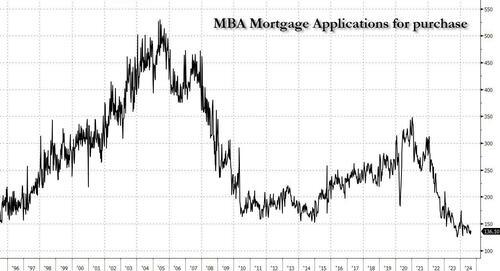

另外,在房地产市场,购买抵押贷款的申请仍然处于较低水平,说明在短期内降息对房地产市场没有明显的提振作用。

综上所述,Hartnett 我认为,尽管美联储在第一次降息时很有可能只降低利率。 25 基本要点,但以后还是会大幅降息。现在他认为,最有利的操作就是“卖出第一次降息”,等待更好的风险资产进入市场。

理由如下:

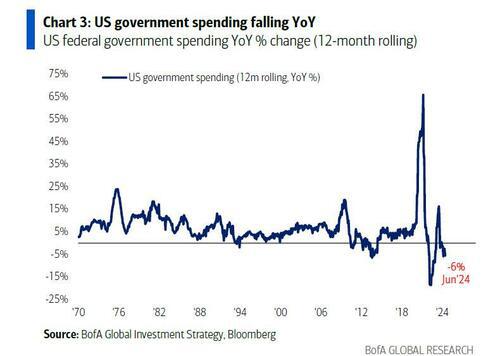

扭转财政刺激措施:过去的美国政府 12 月度支出同比下降 6%。

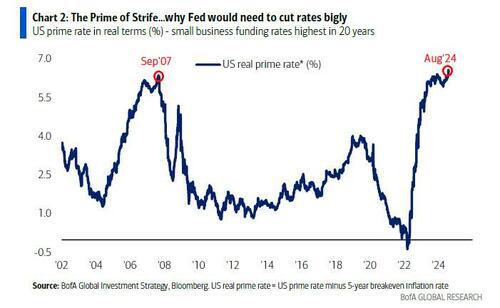

当前美国的实际基本利率是6.5%,是本世纪最高水平,特别不利于美国小企业部门。

最后一点:假如就业人口比现在少,Hartnett 更悲观的是。

周五非农报告发布之前,Hartnett 预测:

如果 8 月度非农新就业人数低于月度 10 一万人,失业率大于 4.4%,说明美国经济“硬着陆”,那么美联储就会到达。 9 月降息 50 基点,预测 10 年度美债收益率将为 3% 靠拢。

完美的数据是,非农业新就业人数正在增加。 15-17.5 万元之间,而且平均时薪环比涨幅低于 0.1%,说明美国经济会“软着陆”,技术和能源股将引领市场翻盘。

实际情况是,就业人口增加了 14.2 万,失业率下降 0.1 %,平均时薪同比加速上涨。虽然没有情况。 Hartnett 由于市场对美联储降息,预测如此糟糕,但足以打击股市, 50 一个基点的期望迅速下降。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com