土地数量之后见地价,下周稳定!

周内三大指数集体下跌,创业板指数暴跌。 2.60%。从行业来看,教育、饮料、房地产涨幅居前,计算机硬件、电信、贵金属跌幅居前,资金有高有低的趋势。两个城市涨跌多,盈利效果一般。北上资金当周净卖出。 147.6 亿元。

宏观上,海外股市暴跌,美联储降息的概率被市场重新定价;中国 7 月 CPI 同比上涨 0.5%,环比增长 0.5%,PPI 同比减少 环比下降0.8% 0.2%;第二季度央行发布货币政策报告,部署下一阶段的政策方向。

本文逻辑

第一,投资前景

最近的市场回顾

第三,市场资金走势

第四,市场温度

第一,投资前景

战略前瞻:两市缩量下跌,土地量后见地价。由于日本央行超出预期加息,美国就业数据明显下降,美国经济衰退的可能性开始在市场上交易,国外市场大幅波动,日本股票甚至一度单日涨跌。 10%。

对此,我们主要有三个判断:一是长期套利交易分裂,近年来海外股市持续上涨,很大一部分依赖于日美利差导致的低成本资金流入。日本加息和美国降息都会压缩利差空间,导致过去流入美股和美债套利的资金流出。由此产生的负面影响不会停止下跌,外部股市目前的风险大于机遇;第二,从美国之前的加息过程来看,最后,会超出预期,迅速降息。根本原因是加息对经济损害有时滞。美联储不得不迅速降息来拯救经济。预计今年美联储降息幅度可能远远超出市场预测;第三,北上资金需要补仓,下半年边际改善将成为下半年 A 股票反弹的重要动力,但由于基本面还没有得到根本改善,A 股票向上空间不大,也许更多的还在 3000 点击上下震荡。

因此,我们仍然建议保持攻击性。经过调整,收益板块基本回落到年初,呈现出良好的投资价值。建议重点关注银行、煤炭、石化、电力等低估值、高股息、具有一定投资安全边际的低波收益行业等低风险特征的股票。

技术角度:市场波动下跌,数量比例萎缩至历史低点。上证综指基本顺其自然 5 日均线一路走低,现在 8 月 6 日创出 2845 点新低。就交易量而言,5600 约1亿元的水平创出近 2 年新低,市场做多情绪低落,不排除下周还会继续砸盘,在下周继续砸盘, 2800 这样的整数关口可能会有抵抗力,建议可以适当布局,逐步抄底。深圳指数与创业板指数大致相似,同样没有见底止跌的迹象。

市场方向:数据显示 7 月份,国内新能源乘用车零售渗透率达到 51.1%;常规燃油乘用车零售 84 万台,新能源乘用车零售 87.8 万台。据报道,这是国内新能源乘用车月销量首次超过传统燃油乘用车,意味着新能源汽车正成为市场主流。

上半年贵州茅台实现营业收入 819.3 亿元,同比增长 17.76%;纯利润达 416.96 亿元,同比增长 15.88%;上半年营收和净利润均创历史新高。2024 年到 2026 每年分配的现金红利总额不低于当初实现归母净利的金额。 75%,原则上每年分红两次。

工业和信息化部:上半年,我国光伏多晶硅、硅片、电池、零部件产量同比增长均超过 光伏组件出口量同比增长近30% 20%。下列三条线具体可持续关注:

(1)销售市场,渗透率双双提高,下半年业绩有望持续提升的新能源汽车板块:7 月度新能源汽车零售销量已超过常规燃油车,说明公众对新能源汽车的接受度正在逐步提高,未来有望进一步加快。随着汽车销量的持续增长和新能源汽车渗透率的提高,新能源汽车企业的业绩有望持续上升。

(2)白酒板块业绩持续增长,股价处于低位,升值空间突出:贵州茅台发布业绩,上半年营收和净利润同比增长均超过 15%说明白酒龙头公司还是有很好的增长韧性的,基本面没有翻过来,目前更多的是悲观预期导致的估值下降。考虑到白酒在社会生活中不可或缺,已经跌到低位,可以期待白酒龙头企业的修复和反弹。

(3)上半年出口同比大幅增长,供需逐步平衡,光伏板块价格有望企稳:由于产能过剩,光伏产品经历了价格的快速下跌,导致企业普遍亏损严重。但随着产能下降的逐步推进和海外地理矛盾的加剧,对光伏产品的需求不断增加,供需有望回到平衡水平。稳定的价格将大大有利于企业的业绩,稳定市场对未来的预期。

最近的市场回顾

(一)A 股市场

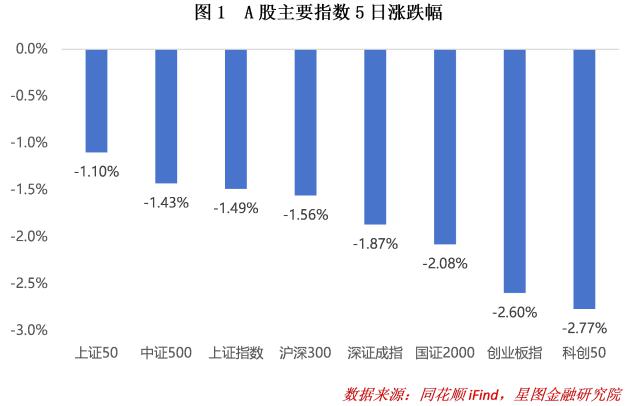

周内 A 股票集体收跌,8 大型指数全线下滑,市场盈利效果极差。就市场风格而言,大盘股表现最好,小盘股表现最差,沪深 300/ 上证 50 上证显然更抗跌,更抗跌 50 下跌 同期国证1.10% 2000 下跌 2.08%。价值表现明显优于增长,主要是因为价值在市场下行期间更加坚韧,创业板是指 / 科创 50 当周跌幅为 2.60%/2.77%,两个主要指标都在陪伴末座。

就申万一级产业而言,周内 9 一级板块上涨,亏损效应较为显著。在房地产、食品工业、建筑材料等领域,涨幅居前。主要是对刺激政策的预期上升,前期超卖板块有所回升。计算机、国防军工、电子等跌幅较大,主要是前期市场的退潮和回调。本周较少的板块表现均强于前一周,6。 个别板块继续上涨或下跌收窄。总的来说,当周的行情非常糟糕。

(二)基金市场

本周各大基金指数表现不佳,主要受资本市场下跌影响。除货币基金小幅收红外,其它基金指数全线下跌。由于美国经济指标低于预期,日央行超出预期加息,国外市场涨跌幅度大,人民币增值迅速,QDII 本周型基金大幅下跌 3.50%。由于交易商协会对农村商业银行利益转移进行了调查,债券市场回报率迅速上升,债券基金下跌 0.03%。由于上市与深市差别不大,上系基指与深系基指基本平分秋色。

本周基金收益中心表现分化,货币型表现最佳,周回报中心位于周回报中心。 0% 以上。除货币基金保持不变外,所有其它类型的基金周回报中心环比都在下降,而且幅度也不小。债券基金周回报中心是 -0.10%,说明债券市场回调时内部分化很大。商品基金大幅下跌 1.80%,主要是因为黄金价格下跌。从年收益率中心来看,绝大多数基金类型的回报中心都在下降,只有 QDII 类型、商品类型仍在上升,其中股票类型和混合类型较上月有所下降 1.63pct、1.29pct,跌幅最大。

三、A 股票,基金市场资金动向

(一)A 股市场

本周主力资金净流入。就申万一级产业而言,流入产业 20 个,净流入将近一周 98.62 1亿元,当股市下跌到低位时,资金进入市场的热情并不强烈。其中,房地产净流入 50.40 电气设备、食品工业净流入超过1亿元。 30 亿元;净流出方面,电子、计算机净流出超过1亿元; 40 亿元。

北向资金当周出售 147.6 亿元,再一次转为净卖出。主要购买 PCB、风力发电、创新药物等概念,主要销售芯片、机器人、人工智能、华为、新能源汽车等概念。

当周南向资金净买入 152.38 亿港元。其中沪港通净买入 103.17 深港通净买入1亿港元 49.21 亿港元。

周内开放认购基金 48 只是,涉及大成、平安、招商、景顺长城、南方、鹏华、财通等。 22 家庭基金公司,合计 108.05 亿元。本周认购基金包括 13 只有主动权益基金,14 只有指数基金,12 只有债券基金,5 只固收 型基金、2 只 QDII 型基金、2 只有货币基金。总体而言,市场底部的申购数量和规模保持在相对较低的水平。

第四,市场温度

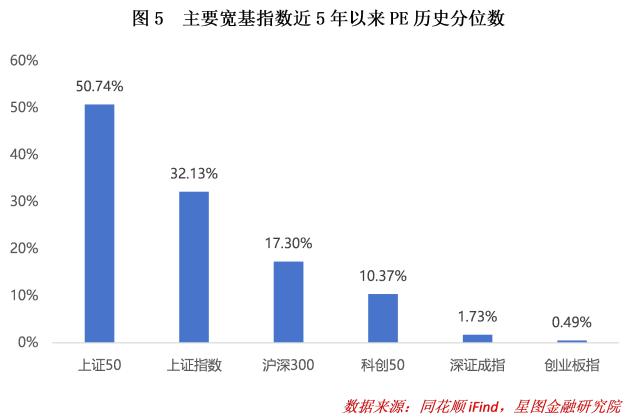

从近 5 从年度到现在的分位值来看,周内 6 大型指数估值持续下降。因为前期处于比较高的水平,上证综指,沪深 300 等待减仓比较严重,都超过了。 10pct。上证 50 与抗跌相比,整体跌幅处于中等水平。由于自身估值分数较低,增长风格的减仓幅度相对较小,创业板指数再次下跌。 1% 低于分位数。总体上看,A 当前股票的性价比再次大幅上升,再次显示出良好的投资价值。

根据申万一级行业的分位值,自上市以来,截至 8 月 10 日收市,共有 10 个别板块估值上修,估值分位数均值下降 1.36pct。房地产、建筑材料、食品工业等板块的修复幅度最大,环比增长超过 1pct;汽车、非银行金融、电子跌幅居前,主要是风险偏好下降,导致相关板块大幅下跌。该板块的中位值为食品工业(11.27%),中位值继续下降。

从 3 从年度股债性价比来看,截至 8 月 10 日,万得全 A 与十年期国债(2.19%)相比,市盈率倒数 而且历史平均值为2.94。 2.16,处在近 3 2008年绝对高位,历史分位位置在 (即性价比高于99.17%) 99.17% 时间),环比 -0.55pct。沪深 300、中证 500、中证 800、中证 1000 股票债券的性价比历史分位值各在各处。 99.04%(环比 -0.82pct)、99.17%(环比 -0.28pct)、99.17%(环比 -0.69pct)和 99.31%(环比 0.14pct)。与上一期相比,股市整体性价比有所下降,主要是因为国债利率大幅上升;中国发票投资的性价比持续上升,甚至抵消了债券市场回调的影响。股市整体估值接近绝对低位,基本无法下跌,下跌空间很小;现在买入并拥有 3 年利润率为 100%,继续维持;10Y 国债利率环比 5.39BP。

【注:市场有风险,投资要谨慎。任何时候,这个订阅号中提到的信息或意见只是观点交流,不构成任何人的投资建议。除了特别注释外,本研究数据由同花顺 iFinD 给予支持】

本文由微信官方账号“星图金融研究所”原创,作者为星图金融研究所研究员武泽伟,封面图来自一图网。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com