火锅迈入存量市场,为何仍然大有可为?

四方食事,不过一碗人间烟火。

餐饮业,是最能抚慰人心、给城市带来活力的行业之一,也是疫情三年受挫最大的线下行业。我们看到,一方面,行业加速洗牌,既有头部快餐品牌谋求上市,也有头部火锅品牌闭店止损;另一方面,一些新锐餐饮品牌却在加速拓店,新的市场定位、新的产品组合、新的品牌理念、新的经营模式层出不穷,餐饮业发起了一场自救和进化。

火锅作为中式餐饮标准化程度最高、连锁化程度最高的品类,也曾短暂受挫。美团数据显示,受疫情影响,2019-2021年全国火锅门店总数分别为55/49/52万家。线下堂食受限后,很多火锅品牌通过火锅外卖业务开启自救,美团数据显示,贵州、新疆、四川、云南是更偏爱火锅外卖的地区,因为这些地方线下火锅门店数也最多。

火锅品牌不止做起了外卖,一方面,火锅零售化,方便自热火锅、火锅底料大大拓展了火锅的食用场景、食用便捷性;一方面,万物皆可涮、万品皆可加,火锅的语境内涵不断拓展的同时,火锅+茶憩/烧烤/甜品/卤味/酒馆等复合业态不断刷新人们眼球。

除此之外,将其他餐饮品类的吃法引入火锅,在门店场景引入差异化的饮食主题,门店更小且将更多门店开在社区……火锅业发起的创新探索还远远没有穷尽。

那么,经过三十多年的行业发展,目前中国火锅市场已处于怎样的发展阶段?当下火锅行业的竞争格局如何?眼下火锅行业的流行趋势是怎样?

社区营销院将结合美团&雀巢联合发布的《2023中国中式餐饮白皮书》、美团餐饮数据、36氪研究院数据,饿了么发布的《2023正餐经营红宝书》以及其他券商机构观点给出一些答案参考。

一、火锅迈入存量市场,面对哪些挑战?

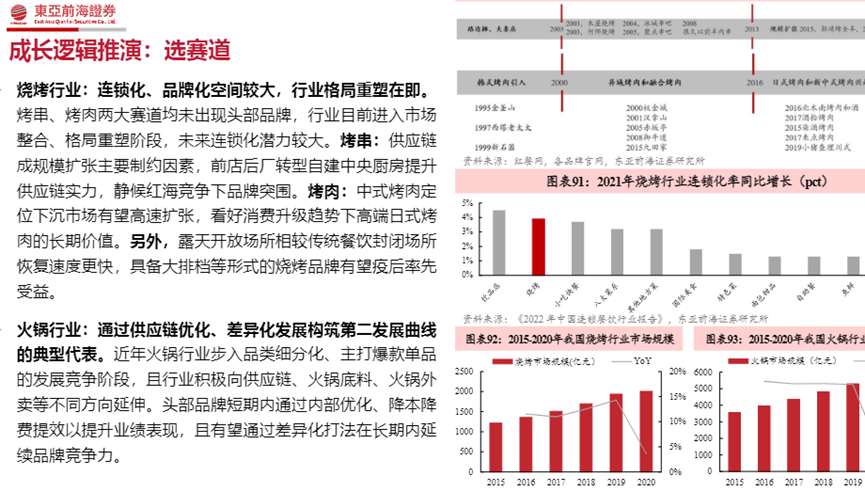

中国餐饮市场有80%是中式餐饮,而中式餐饮有70%的市场份额为中式正餐,火锅正是中国餐饮市场份额最大、连锁化率最高的细分品类,《2022新餐饮行业研究报告》指出,火锅连锁化率高达21%,低于烘焙(25.8%)、国际美食(23.8%),高于小吃快餐(20.4%)、中式八大菜系(15.2%)。

经过三十余年发展,火锅行业已步入行业成熟阶段,虽然行业增速尚超过行业平均增速,但行业增速已趋于放缓,重点围绕细分品类、爆款单品竞争,品牌不仅需要优化经营效率,而且需要关注供应链升级、子品牌孵化、火锅底料/火锅外卖等新业态升级的方向。

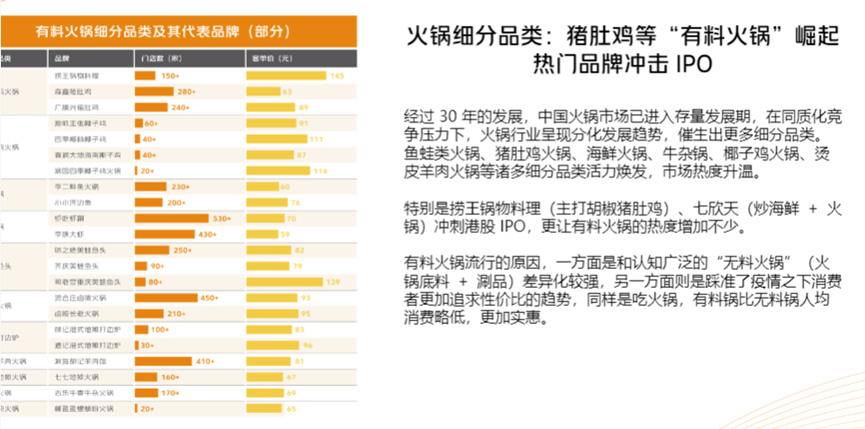

美团餐饮数据指出,火锅市场已进入存量发展阶段,坚定细分品类如雨蛙类火锅、猪肚鸡火锅、海鲜火锅、牛杂锅、椰子鸡火锅、烫皮牛羊肉火锅是发展趋势,这些火锅的共性都在于“有料”,对比无料火锅的火锅底料+涮品性价比更高。

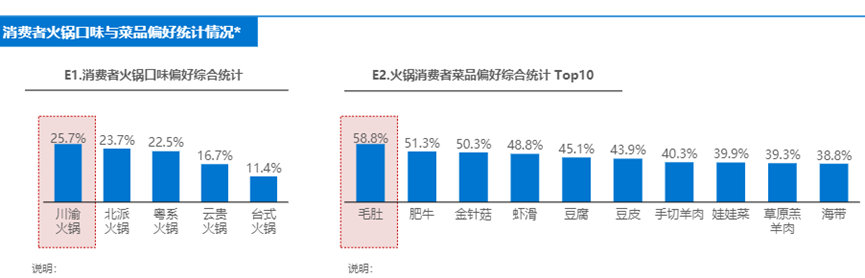

另据36氪,川渝火锅占据64%的火锅市场份额,在川渝火锅菜品点击最多的菜品是毛肚、肥牛、鸭肠,牛肉、虾滑、肥牛最受推荐。

那么,围绕上述细分品类发展趋势,当前哪些火锅品牌门店规模最多,最受消费者欢迎呢?社区营销院曾指出,截至2023年年初,火锅门店数最多的品牌分别是:海底捞火锅(1338家)>王婆大虾(954家)>呷哺呷哺(818家)>小龙坎(642家)>谭鸭血老火锅(635家),按客单价排序:海底捞(104元)>小龙坎(102元)>谭鸭血老火锅(101元)>呷哺呷哺(70元)>王婆大虾(58元)。

拆解火锅品牌的商业模型时,其营业收入=翻台率*客单价*桌位数*营业天数。

在客单价方面,据美团餐饮数据,对于火锅这个品类而言,50-100元仍然是多数消费者可以接受的定价,100-150元次之;在翻台率方面,据NCBD数据,未受疫情影响前,2019年火锅企业的翻台率仅有2.25,略高于正餐(2.09),火锅品类的优势在于毛利和净利都高于正餐、快餐小吃、团餐。

疫情对火锅业的影响也会反映在翻台率和客单价上,面对客流下降带来的翻台率下滑,湊湊、怂火锅等部分火锅品牌都在通过各种手段努力提高客单价。

据火锅业已上市企业披露数据,在2017-2022H1各餐饮品牌翻台率(次/天)表现上,太二>怂火锅>湊湊>呷哺呷哺>九毛九,太二受疫情影响翻台率下降最多,九毛九、怂火锅受波动最小;在2019-2022H1各餐饮品牌客单价表现上,湊湊>怂火锅>太二>呷哺呷哺>九毛九,湊湊和怂火锅客单价都在110-150元之间,而太二、呷哺呷哺、九毛九客单价都低于60元。

从火锅细分品类看,能把客单价做到百元左右或百元以上的火锅品牌包括主打猪肚鸡火锅的捞王(145元)、主打椰子鸡火锅的四季椰林(111元)、润园四季(116元)等、主打美蛙鱼头的哥老官重庆美蛙鱼头(139元),广顺兴猪肚鸡、原味主张椰子鸡、主打卤味火锅的贤合庄、卤校长、主打港式打边炉的通记也有将近百元的客单价。

总体来说,能把客单价做到百元以上的火锅品牌非常少,门店规模在500家左右的火锅品牌例如虾吃虾涮、李想大虾、贤合庄卤味火锅、洞氮胡记羊肉馆客单价都未超过百元。

二、步入存量厮杀的火锅市场,有哪些增长策略?

在步入存量阶段的火锅市场,万物皆可涮,万物皆可加。

品牌可以大开脑洞,重点定位细分品类做“有料”的心智(例如猪肚鸡、椰子鸡、美蛙鱼头等),开发出更多有料、含食材的火锅底料,例如最近2年芋儿鸡火锅、腊排骨火锅、澳门豆捞火锅、云南火锅等小众品类增速都不错;

其次围绕火锅+开发出更多差异化的产品组合或服务特色,例如在浙江杭州密集开店的湊湊,推出的大红袍珍珠奶茶俘获了当地的具有奶茶消费习惯的消费者,又例如广东消费者更喜欢下饭吃火锅,品牌布局地域特色美食如腊味煲仔饭、椰子鸡必不可少。

除此之外,品牌还可以重点发力的方向还包括:

1. 开辟零售、外卖等其他业务线:例如品牌火锅做外卖,重点围绕从生鲜零售渠道抢用户

据饿了么调研,品牌火锅做外卖业务,最大的竞争对手是生鲜零售渠道。因为用户已经形成通过生鲜零售渠道买火锅食材的心智:这些渠道有会员制度,有消费习惯;这些渠道会给到优惠,性价比高;这些渠道具备一应俱全的食材/锅底/蘸料;用户很难从品牌火锅店点外卖的核心原因是性价比(50%)。

那么,品牌火锅可以重点突破的方向可以总结为:

- 对标生鲜零售渠道进行差异化选品,例如利用零售渠道较难买到的有料锅底推出套餐争取用户,有料锅底比清汤锅底也更有性价比(有食材),能体现差异化的品牌特色;

- 结合外卖平台玩法,做更多人性化的洞察、优惠、福利,例如针对工作日/节假日的午市/晚市推出一人食/多人食的套餐,并在特定时间段匹配优惠红包。

2. 门店布局方面,布局火锅仍处于蓝海市场的城市,尤其是抢占下沉市场

从开店逻辑看,2022年火锅门店在全国各线城市分布比例最高的是四线城市及以下(32%)、三线(23%)、新一线(21%),一线仅有6%。也就是说,除了少部分如呷哺呷哺瞄准大学生等特定客群开店的品牌,绝大多数的火锅品牌要争取的还是大众化客群,将客单价压在百元以下,瞄准餐饮大省或火锅尚处空白的市场密集开店仍然是不会出错的策略。

尤其是从美团的数据来看,近三年,火锅品牌在新一线城市开店最卷且已出现开店速度为负,只有杭州、宁波等个别城市仍保增长,三四线及以下城市整体保持1%-2%增长。因此,瞄准特定新一线城市并在卫星城市、周边城市把店开密也是一种品牌突围策略,近几年不少开店加速的卤味火锅品牌更是把门店密集开在社区。

3. 视角拉远,火锅出海,重点依托本土化的选品和供应链,锁定细分客群

例如主打正宗涮羊肉火锅,以宫廷秘方+锡盟羔羊+不蘸小料“一汤一锅”闻名,借内蒙古民族餐饮文化广为人知的火锅品牌小肥羊,不仅较早进入连锁化发展阶段(2007年上市前便拥有347家门店),拥有世界第一条全自动火锅汤料生产线、牛羊供应基地、辣椒生产基地等,还配备了当时全国最大的羊肉冷链储运系统,2016年已将眼光投向海外。

由小肥羊原班创始团队打造的快乐小羊,借助上述本土化的产品和供应链(产品主要为羊肉火锅和温和的骨汤汤底;供应链方面实现属地化,就近选用6月羔羊,自建肉业公司和调味品公司)锁定非华裔受众,每年平均吸引400 万非华人消费,截至2021年11月已在全球拥有103家门店。

三、总结

火锅虽已步入存量厮杀的阶段,但大有耕耘潜力。

挖掘细分品类潜力,优化传统供应链的同时开发更多差异化的火锅+产品,在堂食之外开辟零售、外卖等更多业务线,改变开店策略,甚至将目光投向海外,都将给火锅这个品类重焕生机。

在国内,火锅已有2000多年历史,当前火锅品牌的增长策略更多在于享受行业连锁化提升的红利,让消费者可以更方便地吃到语境更丰富的火锅;在海外,火锅作为最具中国饮食文化特色的风味之一,不仅很早传入日本演变成了寿喜烧,也是新一轮中餐出海最具潜力的赛道之一。

据弗若斯特沙利文,2021 年海外火锅店数量达13.4万家,收入口径市场规模达289亿美元,占2021年国际中式餐饮市场的11.1%。

火锅品类还有哪些升级思路,我们保持期待。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com