奈飞咸鱼翻身,特斯拉财报前瞻,大盘涨幅能延续?

2件最值得投资者关注的市场大事?

今天是10月18日星期二。美股投资网在这里为各位朋友筛选出了,2件最值得我们投资者关注的市场大事,我会在接下来的时间里,分别给大家介绍并分析它们的影响。

奈飞打响科技股第一炮,Q3财报靓丽

奈飞公布第三季度靓丽的财报,每股收益3.10美元超出预期2.13美元。收入分别为79.3亿美元而预期是78.37亿美元,最重要的增长指标是付费用户数量,预计全球付费净用户将增加241万,超出StreetAccount预计用户将增加109万。

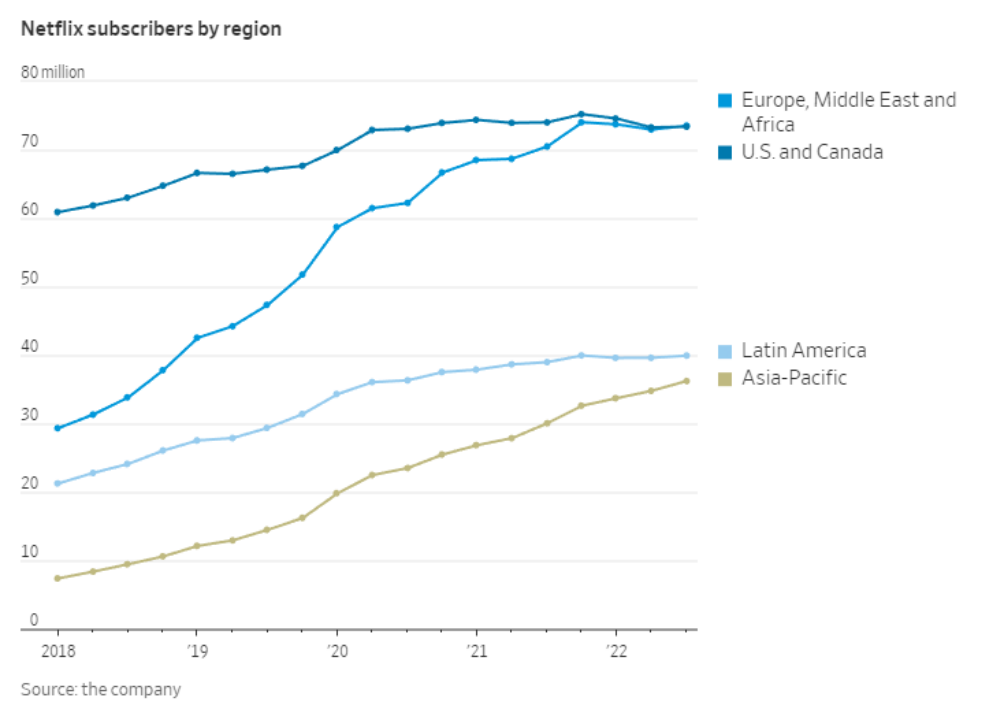

Netflix美国和加拿大新增用户10.4万,增长最为强劲的还是亚洲,该季度该公司在亚洲新增用户143万。该公司在欧洲、中东和非洲的客户群首次超过了美国和加拿大,不过按收入计算,北美仍是其最大的市场。

这背后离不开公司作出的一系列策略改变:

增加用户粘性

在今年早些时候,公司对其用户在四周时间里观看内容的天数进行了跟踪,数据中看到了一个令人担忧的信号:就是用户访问该流媒体服务的频率下降了。访问频率的下降意味着什么?意味着用户的粘性减少和兴趣下降,这样会增加用户取消订阅的可能性。

当奈飞在发现这一问题之后,Netflix首席执行官Reed Hasting呼吁员工想办法让订户更频繁地访问该平台,特别是在疫情过后,观众返回公司上班,有了新的通勤、旅行和娱乐习惯的情况下。

除此以外,公司制造了大量新节目吸引了数百万新观众。这段时期推出世界上最受欢迎的电视剧之一《怪奇物语》的新剧集以及韩国的热门电影等。通过监测一个节目是否在28天的时间里被观看至少75分钟,来评估节目内容的价值。

但我从个人调研和身边朋友的反应的角度来看,有许多Netflix原创影片在质量上都不是很好,远比不上以高质量和最佳的电影体验著称的HBO,这方面恰恰是Netflix需要去提高的。不难发现,其竞争对手迪斯尼,在推出Disney+到三年的时间,已经在用户数量上超过了Netflix。

收入计划

管理层计划在11月推出广告支持的低廉套餐订阅,并在明年对共享密码收费,以提高销售额。愿意在Netflix上观看每小时5分钟广告的客户每月只需支付7美元,只有最受欢迎的计划费用的一半。

Netflix会从广告买家那里获得广告费用,用于弥补损失的7美元订阅费用,公司预计今年年底有440万全球观众,其中110万来自美国。到2023年第三季度,将在全球触及超过4,000万独立观众,其中1,330万来自美国。

美元困境

公司未来的情况并不是很乐观的。Netflix的增长速度仍将达到多年来的最低水平。该公司在今年上半年失去了120万客户,这一下降导致投资者和同行重新考虑他们的流媒体投资。

在这方面的一个巨大挑战是美元的不断升值,美元的升值正在侵蚀公司的营收和利润。尽管Netflix表示可以相应地调整内容支出和定价,但其对第四季度销售和利润的预期低于华尔街的预期。

不过,公司联合首席执行长哈斯廷斯认为,公司还有很大的增长空间。这些话都说给投资者听的,打打鸡血,我们听听就行,重点还是要看公司自身业务能力。

长期以来,投资者一直根据Netflix每季度增加的客户数量来判断它,但该公司正试图让投资者考虑更传统的财务指标,如营收和营业收入。因此,该公司表示将不再提供用户量的预测。

总体而言,Netflix不是一个强大,护城河很深的企业。如果你是在考虑长期、低风险、高回报的投资时,Netflix并不是一个很好的选择。这并不意味着股价不会上涨,或者在一段时间内不会超过市场或其他股票的表现。只是股价的波动性太容易受到其业绩影响,股价半年可以从700美元跌到162美元。

特斯拉近期的反弹和接下来的财报,怎么看?

特斯拉近期无疑是经历了一段艰难的时期,从9月28日,公司发布低于预期的三季度交付数据以来,其股价已经大幅下跌了超20%。

但是,近期华尔街有声音认为,特斯拉投资者的这些痛苦或许马上就要结束了!这主要在于两件事:

第一,稍早前美国发布的《削减通货膨胀法案》也将成为特斯拉股价的催化剂。该法案规定,购买一辆电动汽车的7500美元税收抵免将会一直延长到2032年。

而且,是这项优惠仅适用于在北美采购和组装的车辆,这使得很多特斯拉的竞争对手都无法满足条件,大多数特斯拉汽车却可以享受这一税收抵免。

第二,我们在研究了特斯拉股价历史后发现,该股在7天内下跌20%的状况曾经出现过23次,而每一次的大幅下跌后都会大幅上涨。具体来看,一般来说,特斯拉在20%的快速且大幅下跌过后,通常在接下来的一个月、三个月和六个月分别上涨了37%、84%和238%左右。

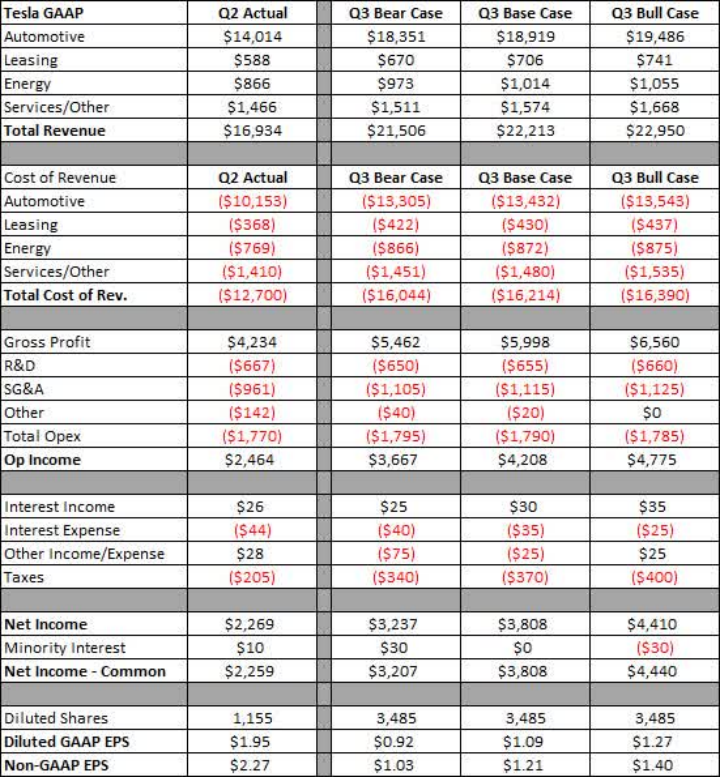

特斯拉将于10 月 19 日周三美股盘后公布财报,尽管公司近期公布的三季度生产及交付数据不及预期,但华尔街依旧认为,特斯拉当季销售额和盈利增速十分强劲,营收和利润预计增长 60% 以上。

不过,考虑到特斯拉仍旧面临来自通用汽车、福特和大众等传统汽车制造商的挑战,以及蔚来、Lucid 和 Rivian 等公司的冲击,分析师们近期也下调了部分乐观预期。

财报当前,投资者们还需要担心哪些关键?我们为大家总结了三点!

第一、交付与供需

10 月初,特斯拉公布交付数据显示,三季度交付 343830 辆,创纪录新高。可惜的是,这一历史性数字仍旧低于华尔街的预期。在华尔街眼中,这凸显了全球经济疲软与可能到来的衰退对特斯拉造成的伤害。

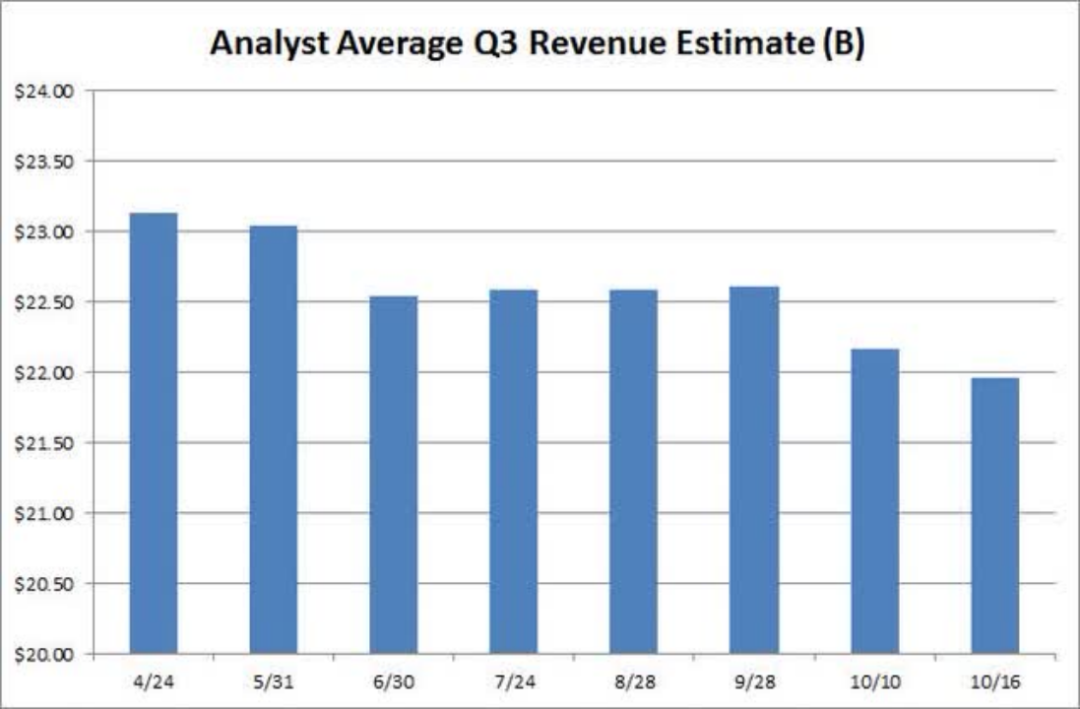

在今年四月底达到231.5亿的营收峰值,从第三季度开始营收预期就一直在下降。目前的平均交付量为219.6亿美元,其中包括低于183亿美元的最低预期,这使得平均交付量略低。

尽管如此,目前的平均增幅意味着略低于60%的同比增长,这得益于交付量的激增,也得益于特斯拉的多次提价。本季度美元的大幅升值如何影响国际营收状况将是很值得关注。

然而,随着新能源车赛道上的竞争越来越激烈,消费者对特斯拉的需求显然也存在受到打击的可能性。在7月份,国内车企纷纷亮出上半年销量成绩单。其中,比亚迪以64万辆的成绩超越特斯拉的56万辆,拿下2022年上半年全球新能源汽车冠军。

但如果仔细分析,我们会发现,特斯拉交付量被赶超的几大原因:

第一,是特斯拉交付量有很强的季节性因素,比如去年2021年全年,特斯拉交付量达到了93万辆,但上半年仅交付38万辆新车交付,下半年交付量却暴增到接近60万辆。

第二,比亚迪所售新能源车增速最快的是混动车型,增速高达453%,而特斯拉则均为纯电动车。

第三,因为疫情停产及新工厂产能不足,导致特斯拉交付量确实拖后腿了,而比亚迪在中国克服了供应链受阻以及芯片和电池原材料短缺等问题,因为他们公司能够自己生产电池。

不可否认,比亚迪将成为特斯拉在国内最大的竞争对手。标普全球评级在最近的一份报告中直言,特斯拉需要在 2025 年之前扩大产品范围,来增强竞争力对抗一系列新老对手。

第二、毛利率

投资者第三季度最关注的数字是毛利率。特斯拉今年第二季度的汽车毛利率略低于28%。有人可能会认为,价格的上涨和交货量的激增将有利于利润率,分析师预计利润率将增长近1.5个百分点。然而,大宗商品通胀可能是一股逆风,会在短期内限制利润率的上升。

第三、CEO马斯克的影响

除了特斯拉本身,公司 CEO 马斯克的一举一动其实也经常是投资者们的烦恼来源。

几经周折,马斯克终于再次决定收购推特。但是,推特的律师Potter Anderson LLP在10月6日的文件中写道:“埃隆·马斯克正因其收购推特的有关行为受到联邦当局的调查。法官裁定,要求双方于10月28日下午5点之前完成交易。若届时交易未完成,将在11月重新开启庭审。

所以虽然特斯拉最近利空频传,但如果你想投资特斯拉,在我们看来,电动车行业还是一个不错的选择,毕竟这是未来几十年的大趋势。

美国加州在2035年实行全面禁售燃油车,消费者心中首选品牌就是特斯拉。而且特斯拉股票的流动性、热门度都是排前几名,退一万步讲,就算接下来就算财报不好,盘后大跌,也会出现很多忠实铁粉抄底,就像8年前的亚马逊,连续4次财报不及预期,盘后大跌8%,结果,4次都出现大逆转,红转绿的情况,更何况特斯拉的粉丝比亚马逊的更忠实。

最近市场莫名其妙的大涨大跌,虽然有部分人认为,美股短线反弹是技术面支撑的反弹,但从历史上看,财报季一直是股市表现不佳时的救星。自2013年以来,大约有76%的几率会提振标普500指数。在短短四个月时间里,上市公司盈利预测被下调超过三分之二,创下2020年第1季以来的最大下调幅度,这使财报很容易优于预期。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com