爆卖25亿,毛利67%,现在又要上市!防晒服生意竟然这么赚钱?

来源丨亿邦动力(ID:iebrun)

作者丨郑雅

一年卖了25个亿,收入年复合增长率150.1%。

当下形势,一家新消费公司能有如此高增长,惹人艳羡。

蕉下,这家成立于2013年的品牌,日前向港交所递交招股说明书,正式启动IPO。

“一白遮百丑。”

从蕉下招股书的公开数据可见,除了美妆相关产品之外,防晒服饰竟也暗藏巨大的商业机会。

2013年,马龙和林泽两位创始人在杭州创立蕉下。蕉下一词取自“芭蕉叶下”,暗示该品牌从创立之初就聚焦防晒需求。从2013年推出首款防晒产品双层小黑伞,10年后,蕉下已摇身一变,形成了囊括伞具、服装、帽子、鞋履、配饰等在内的多元化产品矩阵。

而蕉下的上市,也意味着国货服饰中即将出现“防晒服饰赛道”第一股。

根据灼识咨询数据,以2021年总零售额及在线零售额计,蕉下均为中国第一大防晒服饰品牌,分别占据5.0%及12.9%的市场份额。2021年,蕉下防晒服饰的在线零售额是第二大品牌的5倍。

年复合增长150%,毛利率60%,墨镜口罩披肩最赚钱,研发不足3%

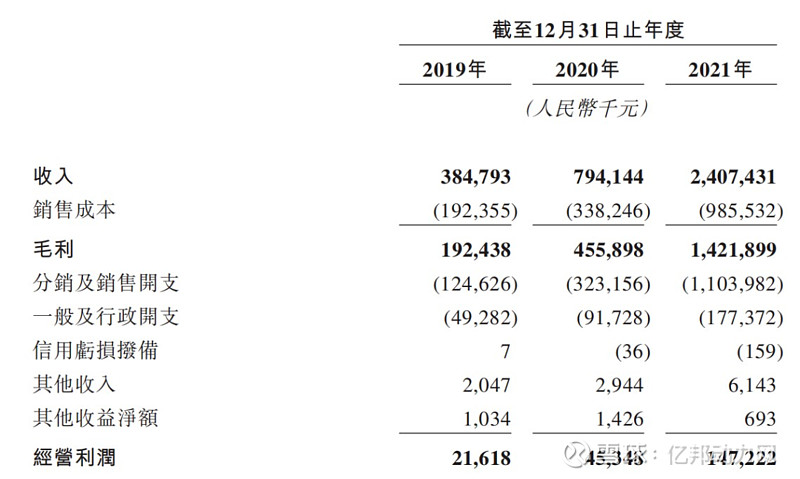

根据招股书数据显示,2019年至2021年,蕉下的收入连年增长:由2019年的3.8亿元人民币至24.1亿元人民币,年复合增长率达150.1%。

蕉下表示,“防晒只是我们探索城市户外生活方式的起点”。

从产品结构上看,防晒产品是蕉下创立之初的主打,防晒系列也成为了其旗舰系列,其中主要包括服装、伞具、帽子、墨镜、口罩、披肩、袖套及手套。

2021年下半年开始,蕉下进一步丰富产品矩阵,增加了打底衫、裤装、外套、围巾、帽子、鞋履、包袋等非防晒产品。非防晒产品在2019年至2021年期间,对收入的贡献率持续增长,分别为0.7%、9.6%和20.6%。

产品品类的拓展推动了蕉下增长的节奏。而从结构方面来看,蕉下也正逐渐撕下“防晒”标签,开始向更多功能的服饰范围发展。

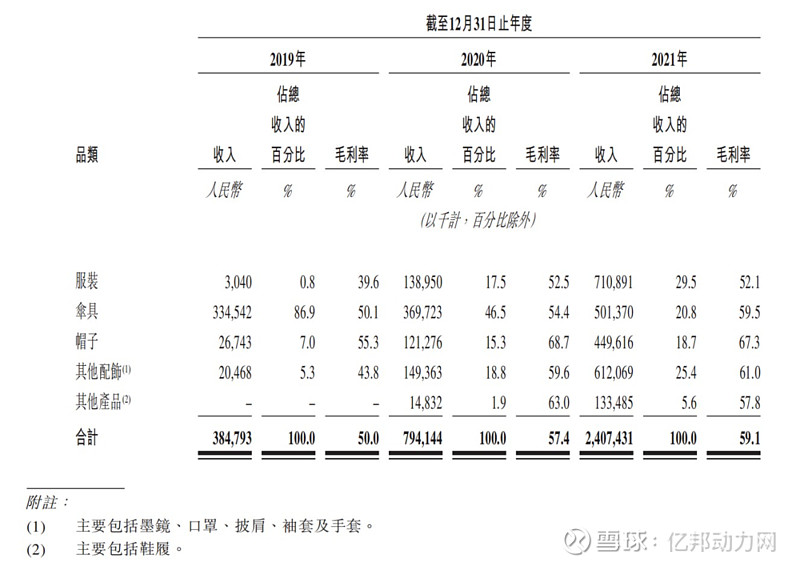

过去三年,蕉下的服装收入占比逐渐走高。2019年全年,仅伞具的收入就占了总收入的86.9%。但这一数值在2020年下降到了46.5%。2021年,伞具收入占比下降为20.8%,服装、其它配饰所得的收入均首次超越伞具分别达到29.5%和25.4%。

值得关注的是,蕉下所销售的帽子等配饰产品毛利率逐年增加,也已超过伞具和服装。其中,墨镜、口罩、披肩等其他配饰的毛利率达61%。

与众多新消费品牌类似,蕉下在产品生产上更多的采用代工方式。

蕉下在去年的双11期间,天猫渠道中的连裤袜、帆布鞋等多个秋冬首推新单品的销售额突破了千万。而供应链能力对多产品线的规模生产起到了支撑作用。

截至2021年12月31日,蕉下已经与166家合约制造商建立合作。合作方式上,蕉下与合约制造商以OEM模式合作,会定期评估与更多制造商合作支持运营的必要性及裨益,并根据按时交付产品的能力、产品质量的稳定性及有效控制生产成本的能力等标准,定期审查合约制造商的表现。蕉下还通过数字化管理将存货平均周转天数由2019年的110天降低至2021年的62天。

相应的,在与供应商合作过程各种产生的销售成本也在逐年累积,过去三年分别为1.92亿元、3.38亿元和9.86亿元。

常年保持在50%以上的毛利率,则透露了基于新面料科技的防晒服饰有较好的溢价空间。

但值得注意的是,其净利润情况则显得没有那么出众。

过去三年,蕉下分别录得净亏损2320万元人民币、7.7万元人民币及54.7亿元人民币。经调整净利润分别为1970万元人民币、3940万元人民币及1.4亿元人民币,年复合增长率为162.6%。经调整净利润率分别为5.1%、5.0%和5.6%。

招股书中提到,截至2019年、2020年及2021年12月31日,蕉下的流动负债净额分别为1.4亿元人民币、1.5亿元人民币及24.2亿元人民币。这主要因为截至同日蕉下将2.55亿元、2.91亿元及24.36亿元的可转换可赎回优先股录作流动负债。而可转换可赎回优先股的公允价值增加则是由于蕉下估值增加所致。

而这,也导致了上述同时期的净亏损。

一年砸6亿广告开支,近200位百万粉丝达人带货,李佳琦单月带货三次

伴随2013年天猫旗舰店推出第一款防晒产品双层小黑伞,蕉下正式开启了电商之旅。而在2016年,蕉下在上海开设首家品牌直营门店。

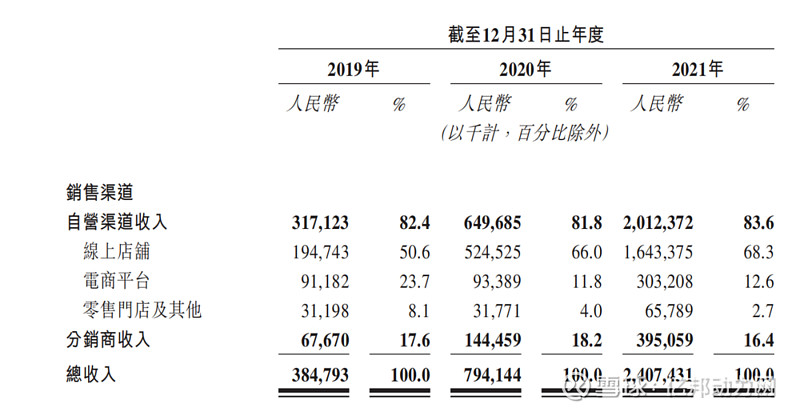

招股书显示,蕉下已进入全渠道布局阶段。其中在线店铺、向电商平台供货、零售门店等自营渠道,收入贡献连续三年超过80%。其中,2021年收入超过20亿,同比增长超过200%。

除了天猫,蕉下电商收入还源自京东和唯品会。其在线销售比例逐年增高,近三年分别为50.6%、66%、68.3%。此外,蕉下还向京东和天猫超市自营业务直接供货,这一比例正在逐步降低,从2019年的23.7%降至去年的12.6%。

值得注意的是,蕉下还布局了抖音和微信等新兴内容、社交流量管道。

为了换得这些增长,2021年,蕉下交给电商平台的服务费达2.27亿元。

截至2021年12月31日,蕉下全网粉丝数量已经超过1400万。

调查显示,作为主要销售渠道之一的蕉下天猫旗舰店,其付费客户总数在2021年达到750万人,过往三年复购率分别为18.2%、32.9%及46.5%。2021年,蕉下天猫旗舰店中29.4%的客户购买了两款或以上单品。

而从招股书中可以看到,蕉下的快速破圈和增长一定程度要得益于营销方面的“大手笔”。2021年,蕉下在广告及营销开支方面的投入已经达到了5.9亿元人民币。这一部分支出占收入的比例自2019年开始也逐年增加,分别为9.6%、15.0%和24.4%。

2021年内,蕉下与超过600位KOL合作,KOL们总量约14亿粉丝,为品牌45亿的浏览量。从合作KOL的结构来看,其中有三分之一KOL(199位)的粉丝数超过百万。值得关注的是,蕉下和头部主播的合作也很紧密,是李佳琦、罗永浩直播间的熟面孔。根据第三方数据,李佳琦去年曾在单月内为蕉下带货三次,销售额约2880万,同期蕉下还在淘宝直播合作主播数十位主播,销售额破亿。

此外,电商平台的大促活动更是直接增加了蕉下的线上渠道收入。2021年双11期间,蕉下在全渠道的销售额同比增长了306%。根据ECdataway数据威提供的数据,蕉下位列天猫双11全程服饰配件榜的第4名。

零售门店方面,截至2021年12月31日,蕉下在全国23个城市拥有66家门店,其中35家门店为直营,31家为合作门店。截至2019年、2020年及2021年12月31日止年度,蕉下零售门店及其他收入分别占同期总收入的8.1%、4.0%及2.7%。

新面料爆款一年卖2.8亿,研发投入降低后新单品从哪来?

公开资料显示,蕉内曾在4个月内连续获得2轮投资,最近一次于2021年4月完成了股权融资。

根据招股文件,蕉下拟将募得的资金用于产品开发和增强研发能力,提高品牌知名度及认知度,加强全渠道销售及分销网络,改善供应链管理,数字化运营等。

目前,防晒产品依然为蕉下主要的收入品类,但防晒产品的季节性特征不可忽视,在秋冬季节蕉下如何保持业绩的增长?

招股书显示,蕉下的中期经营业绩过去曾出现波动,并可能继续波动。防晒产品、保暖产品带来的季节性销售增长,以及平台促销活动,并不能代表蕉内全年的经营业绩。蕉下增加非防晒产品的时间较短,目前非防晒产品对收入的贡献率仅为20.6%。

而随着非防晒产品的增加,新增品类的竞争者也会同步增加。

根据招股书内容,鞋服行业竞争高度激烈,其特点是消费者对质量、功能和款式的注重以及新产品的不断推出。蕉下会面临来自现有竞争对手以及行业新进入者(包括国内外鞋服品牌)的激烈竞争,包括优衣库、蕉内等头部品牌、新消费品牌。

蕉下在招股书中明确的方案是,为展开有效竞争,继续增加分销及销售开支以及一般及行政开支(包括研发开支)。

事实上,产品功能性是蕉下构建差异化竞争的基础。研发方面,蕉下在中国已经拥有123项专利,也积累了Airloop面料、原纱防晒技术及全向推拉蜂巢技术等核心技术。2020年年初,蕉下推出的一款应用了Airloop面料的防晒服,其2021年的销售额已经达到2.8亿元人民币。

手握9种核心面料科技的Lululemon,其市值已经超过460亿美元;蕉内、Ubras、白小T等新锐品牌也凭借面料创新占据着消费者心智。在2021年天猫双11全程内衣/家居服榜中,Ubras、蕉内分别占据榜单第二、三名。所以接下来,身为功能性服饰品品牌的蕉下,在面料服饰上其实还有更多发挥空间。

但值得注意的是,蕉下近3年的研发开支在总收入中的占比却是逐年减少的。数据显示,2019年、2020年及2021年,研发开支分别约1990万元、3590万元和7160万元,占总收入的5.2%、4.5%和 3.0%。研发投入的减少,是否能够支撑蕉下更多功能性单品的拓展,也留下了一个问号。

此外,招股书中提到,由于蕉下坚持打造精选单品的方法论,大部分收入来自数量有限的畅销单品,使得风险进一步加剧。数据显示,2019年、2020年、2021年,前30款热销精选单品产生的收入分别占总收入的99.8%、88.6%及74.1%。这也意味着,如畅销单品受欢迎程度降低且无法及时推出替代产品,或者无法推出新的畅销单品,蕉下的销售额和利润可能会受到影响。

版权说明:

本文仅代表作者个人观点,版权归原创者所有。部分图片源自网络,未能核实归属。本文仅为分享,不为商业用途。若错标或侵权,请与我们联系删除。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com