大宗商品未来走势到底如何?大佬们各有看法,开始“打架”了

来源丨智通财经APP(ID:HKSTOCKS-007)

点击阅读原文

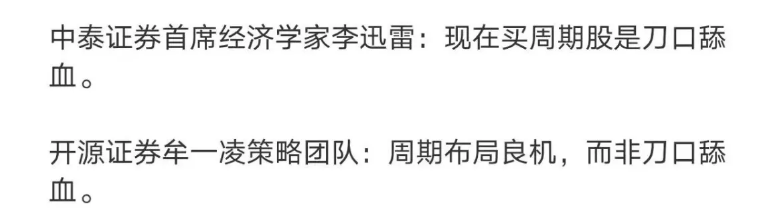

对大宗商品的未来走势,研究员们观点已经开始“打架”:

全球大放水叠加经济复苏启动催生出了一个不同寻常的商品牛市,一年多里,超级行情愈演愈烈。

但最近,经过4月份的快速拉升后,似乎突然熄火。

伦铜价格回落至1万美元下方,黑色系品种全线回调,5月12日高点以来,铁矿石已累计下跌18%,螺纹钢跌17.7%,热卷跌18%,焦炭跌16%。

实际上,今年2月份也出现过大宗商品回调的情况。不过,那次休整之后,又形成新的攻势。那么这一次是“牛回头”,还是行情到头了呢?

1

历史上的“超级周期”需要哪些条件?

其实我们如果回顾历史,大宗商品的超级周期,往往需要供给减少、需求增加、流动性充分和美元走弱这几个因素。

70年代的商品价格上涨,主要原因是供给端的大幅收缩,同时也有美元走弱的因素。

20世纪70年代,全球主要发达经济体陷入滞胀。即GDP增速不行,通胀又高企。美国当时年平均通胀率超过10%。远远超过现在美联储2%的通胀目标。

到了80年代,美国出现了财政赤字和贸易赤字,史称“双赤字。

整个70年代,美元持续贬值。在70年代初的两次美元危机中,美国人亲手拆掉了自己一手缔造的布雷顿大厦的两根支柱:美元对黄金的兑换义务和固定汇率,致使战后以美元为中心的固定汇率体系崩溃。

两次石油危机和粮食危机是那一次大宗商品超级周期的直接原因。

1973年10月,第四次中东战争爆发。石油输出国组织夺回石油定价权,大幅度提高油价,并对以色列的盟国美国实行石油禁运。直接导致油价在2个月的时间内从5美元飙升至15美元。

1978年底,世界第二大石油出口国伊朗的政局发生巨变,随后爆发两伊战争,即伊朗与伊拉克的战争。全球石油产量从每天580万桶骤降至100万桶以下。产量的骡减导致油价自1978年底开始快速上涨,从每桶14美元飞涨至1980年的40美元。

70年代还发生过粮食危机。1972-1974年发生世界性粮食危机,缘起于受各种自然灾害影响。与此同时,苏联改变了以往国内谷物歉收时就屠宰牲畜的做法,进入了国际市场大量购买粮食。至1974年,世界粮食价格相比较1971年翻了3倍。

在这种情况下,供给大幅收缩,全球油价和粮价的飞涨共同推动了商品价格的快速上涨,CRB价格指数(商品价格指数)累计涨幅达162%。

此次商品周期,也伴随流动性的充裕:

进入70年代以后,美国实体经济尤其是制造业增长动能减弱,债务经济规模扩张,政府为了维持低失业率和高福利而滥用凯恩斯主义的刺激政策,财政赤字扩大并绑架了货币政策。

本世纪初的商品周期是需求主导的。

2001年到2008年和2009年到2011年也发生过大宗商品超级周期。当然,这两次可以算作一次。是需求主导的。

“金砖四国”为首的新兴国家的崛起,欧美经济共振,全球经济迈入快速增长阶段,刺激了商品需求的爆发。

其中,中国在在工业化和城镇化进程加速的推动下,经济增速远超全球平均水平,占全球GDP的比重也迅速抬升。投资和进口需求带动了全球贸易的大幅增长,进而催生出一轮大宗商品繁荣。

2001年到2008年,CRB价格指数(商品价格指数)累计涨幅达215%;2009年到2011年,CRB价格指数(商品价格指数)累计涨幅达166%。

以上两次商品周期,都伴随了美元的贬值。两次石油危机期间,恰逢布雷顿森林体系瓦解,美元贬值近30%;2001年美联储长期维持低利率。与此同时美国国内双赤字状况恶化,美元进入贬值通道,至2008年累计贬值37%。

2

当下具备“超级周期”的条件吗?

中泰证券首席经济学家李迅雷认为,大宗商品上行已近尾声。

原因在于:

全球疫情态势有所好转,供需缺口有望弥合。即:欧美国家疫情期间货币极度宽松和给居民大额补贴,需求短期反弹可能超预期,加上一些原材料供应国疫情仍未得到有效控制影响了供给,但这些短期因素的影响逐步消退。

国常会针对大宗商品上涨提到要保供稳价,特别是针对国内定价的钢铁和煤炭两大品种,故大宗商品定价将重新切换回需求逻辑。

中信建投5月份的研报则认为:周期加速上行。商品上涨符合预期。从中国经济运行来看,出口增速超预期。从海外情况来看,美国非农就业数据大幅度不及预期。同时,4月PPI数据超出市场的预期。

招商证券表示,不必过度担忧大宗商品价格大幅上行,原材料价格上行对制造业盈利能力的整体冲击。同时,由于担忧原材价格上行使得很多绩优制造业公司被错杀,反而带来了半年报之前布局业绩超预期的机会。

平安证券认为,短期来看,通胀交易尚未结束,可关注在通胀上行期盈利显著改善的行业,如直接受益于大宗商品涨价的上游行业,采掘、钢铁、有色等。

配置方面,周期板块仍然被多家券商看好。中信建投表示,综合考虑景气、估值和风险的关系,建议投资者密切关注大宗商品和周期板块的持续表现。

那么回望历史,当前大宗商品是否有条件进入“超级周期”呢?

首先,我们看需求端:

虽然在疫情后国内和海外经济相继迎来复苏,但整体看本轮周期可能缺乏类似过去新兴市场工业化、全球范围产业转移等强刺激的辅助,更多的可能还是表现为从去年谷底状态下的报复性反弹。即,现在需求端体现出来的只是“恢复元气”,而不是“轰轰烈烈”的经济新繁荣。

实际上,目前全球制造业PMI已接近历史高点,全球经济反弹最快的阶段大概率已经过去。

目前,还存在的问题就是:主要经济体存在债券高企、储蓄率上升、贫富分化等问题,也会给需求扩张带来阻碍。打个比方:一个十八岁的小伙,受了伤要调养,可以多吃三碗米饭;一个六七十岁的老头受了伤要调养,饭量也会变大,但可能多吃一碗就够了。

未来商品需求端比较大的增长动力将来自于新能源行业发展催生出的工业金属需求,比如锂、钠等。因此后续商品价格的上涨可能呈现结构化特征。即传统的资源类商品上涨难以为继,新能源产业所需求的资源商品价格继续高企。

我们再看供给端:

智利(铜矿)、秘鲁(铜矿、锌矿)等原材料生产囯的新增确诊病例居高不下,造成矿产开采和运输受限,导致资源品供给放缓。从这些主要资源囯的疫苗接种和矿产恢复情况看,短期内铜、锌等金属的供需矛盾可能还要持续一段时间。

有观点认为:原油作为“周期之王”,涨价则不可持续。原油价格稳定在60美元桶上方,美国页岩油闲置产能可能随时会进入市场。随着需求反弹,OPEC+也将逐步退出减产维持油价平衡。原油市场的变量就是伊朗。

最后从美元指数的角度出发,尽管在今年一季度美元迎来一轮强势反弹,但受欧美经济复苏差异的影响,近期美元又再度走弱。

今年决定美元走势的一个关键因素来自于美联储,考虑到年内联储货币政策存在转向的可能,美元难以继续大幅走弱。这也会抑制商品价格的上涨。

免责声明:文中观点或意见仅供参考,不代表本APP立场,且不构成任何投资建议。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com