下一个“国货之光”?购物中心里蹿红的美瞳,是门好生意吗?

来源丨赢商云智库(ID:sydcxy2014)

作者丨梁楚童

点击阅读原文

品类,零售商业世界的微小组成单元,是人们消费需求的具化载体。本系列,展示传统品类的应时之变,发现消费洪流中裂变而出的“新”品类。

此篇为,美瞳。

被口罩打败的口红,成了去年日本滞销日用商品排行榜的NO.1。这个曾经的“美妆王者”,现在有了新继承者——美瞳。

据美瞳品牌Moody团队对外数据,2020年国内美瞳终端销售金额已经超过200亿元,且过去五年的复合年均增长值高达41%。

但中国的隐形眼镜渗透率仅有7.5%,远低于日本近35%的水平。两厢对照,“眼睛经济”在中国潜力不可小觑。

据赢商云智库统计,目前有35个美瞳品牌(含美瞳产品有一定占比的眼镜品牌)已进驻赢商大数据重点监测的23个城市5万㎡以上购物中心,总门店数量约400家。

美瞳包含医疗器械+消费品双重属性,门槛较高,消费人群和彩妆又有很高重合,且复购和用户价值更高,是值得关注的新兴领域。

— 经纬中国合伙人Harry万浩基

01

门店密码

魔都是线下最大集结地,选mall偏爱中档

据Mob研究院则预测,2025年,中国美瞳行业市场规模可达500亿元,有望成为全球最重要的市场。但行业可观的增长空间与当前美瞳品牌的市场布局,不匹配度高。

嗅到商机的资本摩拳擦掌,不断加码催熟美瞳赛道,近2年(2020年-2021年)成功的融资事件不断。

资本热捧之下,美瞳俨然已具备成为下一个“国货之光”之潜能,可目前这一品类在购物中心里的布局仍有较大空白。

据赢商云智库统计,目前,在购物中心开店量较多的美瞳品牌4iNLOOK、Sweet Color、Hitomi、miomi均是来自上海,以魔都为据点,再往外扩张,是它们间相似的路径。

正因此,上海购物中心美瞳品牌门店数量领先全国。紧随其后的是Yoolens、艾视锐、Moonlens安家的大本营西安;深圳、杭州则是美瞳品牌丰富度最高的城市,均有10个美瞳品牌进驻。

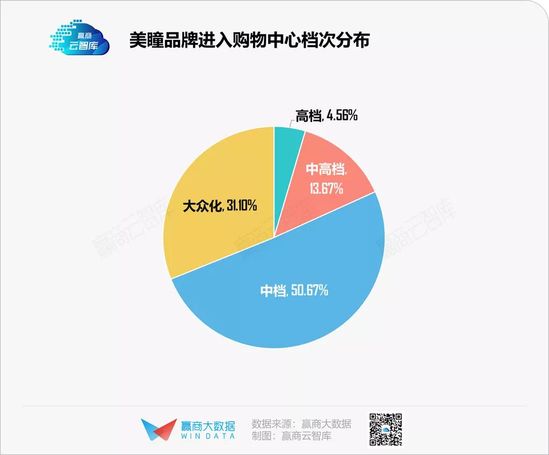

选城偏爱潮流之地,择mall主打中档、大众化购物中心。据赢商大数据显示,美瞳品牌线下门店面积往往不大,多为开放式专柜,给消费者的感觉与“潮酷”、“高大上”这类迎合新消费趋势的品牌形象仍有一定距离。

值得一提的是,当前美瞳赛道马太效应明显,创立/进驻中国购物中心的时间均在5年以上,新兴品牌在线下几乎难寻踪迹,存着一定的“断层”。

数据显示,购物中心门店数TOP5的美瞳品牌,拿下了整个品类近70%的门店。

已有13年积淀的4iNLOOK,最初以垂直电商起家,随后借助综合电商平台加大市场渗透,2015年开始涉足线下实体店时,已有一定的用户基础,继而快速拓展全国,计划到2021年底门店数量突破400家;2006年创立的miomi是全国首家美瞳专卖店,线下布局成熟;Sweet Color、Hitomi、Yoolens以直营+加盟模式拓店不止。

02

混战在即

美瞳成了快消品,新生品牌声浪阵阵

尽管当前几个规模较大的品牌率先占据了购物中心渠道,但就如国货美妆的“剧本”,在行业爆发前夜,尚未切入线下渠道的新生品牌声量颇大。

在多个美瞳品牌接连获得融资后的短短一个月内,小红书关于“美瞳”的笔记数量从65万增至75万篇,MOODY、Cofancy可糖等品牌火速蹿红,虞书欣同款、余景天自带款......借流量偶像“带货”势能,它们用Z世代的语言,虏获一批爱美、追求个性的年轻人。

《2019线上彩瞳消费洞察报告》显示,随着消费者对美瞳安全性、卫生要求更高,日抛型美瞳消费占比逐年上升,这一趋势在美瞳产品的消费主力军95后中尤为明显,月抛、季抛、半年抛、年抛份额下降,消费周期大大缩短,美瞳成了快消品。

与此同时,有购买意愿但无佩戴经验的用户是一个很大的增量市场,线上做复购,线下做消费教育,是美瞳品类快速发展的有效路径。

然而,当前线下规模较大的美瞳品牌,主要以集合店为主,新兴美瞳单品切入线下能否撑起一家独立门店,仍要打个问号。继续观望,谨慎“下凡”,是多数新兴玩家之姿态。

MOODY上线第一年,销售额破2亿元,其创始人慈然接受公开采访时表示,接下来会考虑开品牌体验店,但暂时不会大量开店。Cofancy可糖联合创始人张鑫淼则认为,线下的库存问题是仍待解决的行业难题。

的确,不同于一支口红10个色号,美瞳10个花纹要备0-800不同度数的货,对库存管控的挑战巨大。如何精准捕捉消费需求,提升产品周转率,是MOODY们杀入线下前需思考清楚的问题。

而对于已有线下基础的美瞳品牌们,其面临的考验是如何升级换代,以提升消费粘性?

对此,信心满满的“线下老兵”4iNLOOK加速攻城略地,一方面升级门店形象,门店扩大至30-50㎡,增加验光区域提升服务品质,另一方面通过私域流量运营导流至门店。

未来,4iNLOOK计划在一二三线城市购物中心开出3000~4000家门店,目标是做到年销售额达100亿元。此外,4iNLOOK旗下POPmagic从去年开始已在线下布局十余家门店,预计2021年门店数超100家。

03

何以“出圈”?

“黑马”美瞳的5个自我修养

不论是线上还是线下,从产品、门店、营销各方面铆足了劲抢占用户,是美瞳品牌当下最迫切的命题。

MOODY、Cofancy可糖快速蹿红的秘籍是什么?,为什么4iNLOOK能玩转线上线下?下一个美瞳黑马,需具备哪些“自我修养”?

加码供应链布局,构筑品牌护城河

美瞳在2012年被列入第三类医疗器械用品,小众但进入门槛不低。当前,中国台湾的美瞳生产量占全世界近一半,而中国大陆美瞳自动生产线超10条的代工厂却还没出现,供应链成为美瞳破局关键壁垒。

据《财经涂鸦》消息,MOODY已开始涉足上游工厂的建设,计划2022年中旬量产,初期产能预计每月2000万片,五年后产能将达每年10亿片,产值约30亿元。

YOOLENS则与国内一线生产厂商瑞尔康达成战略合作,并成功收购了韩国Vocol美瞳工厂及Hicell美瞳研发设计团队,为全方位生产、研发美瞳产品做足准备。

打造产品差异化,高颜值突围

消费者所熟知的强生、博士伦等传统眼镜品牌,所生产的美瞳主要为灰黑、棕色,可选择性不多。这正是这一轮美瞳火热的突围点:大胆的花色设计,让戴上美瞳的眼睛“会说话”,表达Z世代的个性化主张。

如Cofancy可糖在韩国设立花色实验室,从各大工厂搜集好看的花纹,结合用户需求进行改造并量产。

此外,美瞳结合了视力矫正+眼部妆容的功能,扮演“工具”硬核角色之外,产品包装、颜值也是驱动消费者做出购买决策的吸睛点。

4iNLOOK组建50人设计团队,从花色、流行动向研究、外包装视觉,到线下的店铺形象、陈列全面提升产品、门店形象。与V&A博物馆、冬宫博物馆联名推出升级包装,以帮助消费者建立美瞳是一种“设计产品、时尚产品”的心理认知。

“美妆化”进阶,搭配推出眼部妆容产品

戴上美瞳的小心思,与整体的精致眼妆不可分割。

看中赛道火热,美妆品牌完美日记也来分一杯羹,于3月推出首个美瞳系列“星月”(Starry Night),共5个色号。此前,其“动物系列”眼影盘已是爆款,两者搭售将进一步产生化学效应。

而对于没有彩妆基础的美瞳品牌而言,联名美妆品牌不失为打开市场的突围捷径。4iNLOOK与美妆品牌venus marble联名推出眼影美瞳礼盒,MOODY与新锐国货彩妆橘朵在“38女王节”推出买美瞳送眼影活动,Pop magic也与橘朵推出联名礼盒......

多品牌战略,满足全年龄客层

“混迹”美瞳圈已久的4iNLOOK和可啦啦,陆续推出子品牌,客群细分,精准需求。

4iNLOOK旗下拥有多个美瞳品牌,HyperSize大美目主打大直径“猫眼妆”;Pop magic流行魔法瞄准学生党,客单价低,主打美少女款式;rich angel花色更为成熟、神秘,定位价格不敏感的年轻女性。

可啦啦注重功能性的创新设计,产品涵盖美瞳、洗眼液、蒸汽眼罩等眼部护理产品,旗下mitata则定位时尚白领的专属轻奢美瞳,镜片设计上结合优雅、时尚、休闲、朋克、甜美多种元素。

创新营销手段,破圈攻下Z世代

如果说薄薄的一片美瞳“势单力薄”,那么流量偶像带货、IP联名、跨品类推出新玩法,便是美瞳品牌们快速“出圈”的方法。

如MOODY凭“虞书欣同款”卖到断货,与永璞咖啡联名推出“瞳趣咖啡馆”;Pop magic与52TOYS联名,推出KIMMY&MIKI童话系列盲盒礼盒。

正如Cofancy可糖联合创始人张鑫淼所说,有价值的流量在哪里,品牌就该去哪里。赛道火了之后,美瞳品牌下一战是攻下购物中心,谁能杀出重围笑到最后?

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com