激荡2025·年度预判|梁中华:国内政策会继续迎难而上,积极发力

导语:时光走笔,岁月成章。倏忽之间,2024年便行至了尾声。这一年,中国经济于复杂多变的世界形势中一路向前,在人工智能、新能源等新兴领域不断取得突破,高质量发展的步伐愈加坚实。中国民营经济亦在政策春风中激荡前行,展现出了强劲韧性。

中央经济工作会议强调“出台民营经济促进法”“规范涉企执法专项行动”,为民营企业持续稳健前行奠定了基础。激荡·2024天九老板云年终特别策划,意在通过“年度回忆”、“年度预判”等篇章,鉴往知来,助力民营企业谱写发展新篇。

海通证券研究所首席宏观分析师 梁中华

为您研判2025↓↓↓

展望2025年,宏观环境复杂多变,尤其是外部不确定因素或仍较大。面对压力,预计国内政策会继续迎难而上,积极发力。不管外部形势如何变化,保持战略定力,做正确的事,提高自己,就没什么可怕的,正所谓“胜人者有力,自胜者强”。

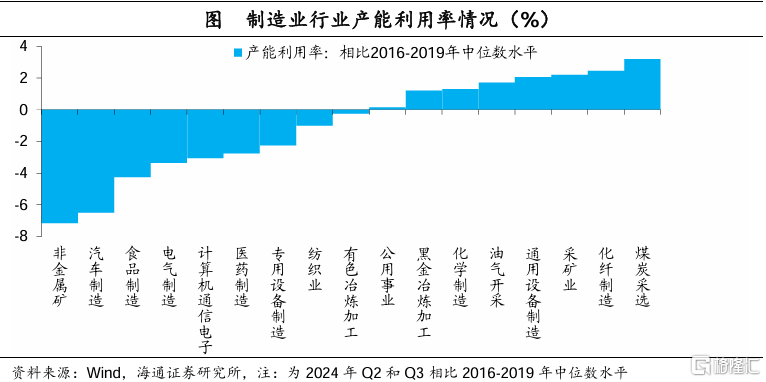

政策:“变”与“不变”。政策端最重要的变化,是提到“正视困难,坚定信心”。高质量的发展框架不会改变,预计2025年宏观政策会积极发力,但不会大水漫灌式的强刺激。预计货币政策仍会渐进式调整,财政政策在化债、防风险的同时,会适度提高财政赤字稳定经济。除了需求侧的政策,供给侧也有望进一步改革,尤其是针对产能利用率偏低、持续亏损的行业。

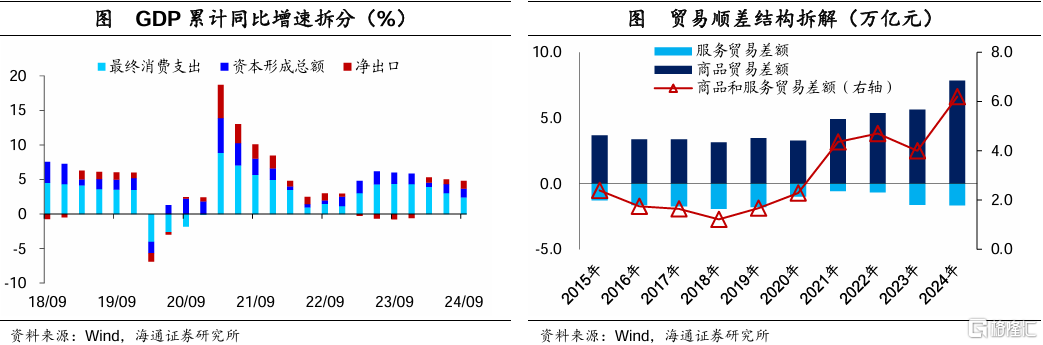

经济:何时见底回升?海通宏观预计,2025年我国GDP增长目标有望定在5%左右。我国中长期经济有很大潜力,但短期需要提振需求。当前消费增速仍待提振,改善居民收入和预期同等重要。房地产仍有一定压力,但在积极政策支持下,销售和投资或逐步探底回升。在“抢出口”、转口贸易支撑下,预计出口对全年经济或仍有一定支撑,但贸易顺差或有所收窄,净出口对经济支撑作用或有所减弱。往前看,关注经济波动,仍需关注融资指标的改善情况。

资产:关注哪些机会?特朗普政策一旦落地,美债利率或有进一步上行压力,美股波动也可能加大。从相对经济变化看,美元指数或仍然偏强,欧元、日元等货币或偏弱。全球百年变局继续演绎,中长期关注黄金和类货币资产。我国政策暖风持续,可以关注权益资产的结构机会。我国债券和类债券资产的机会,仍然值得继续关注。

风险提示:政策不及预期,海外不确定性加大,地缘风险,假设和测算误差风险。

1政策:“变”与“不变”

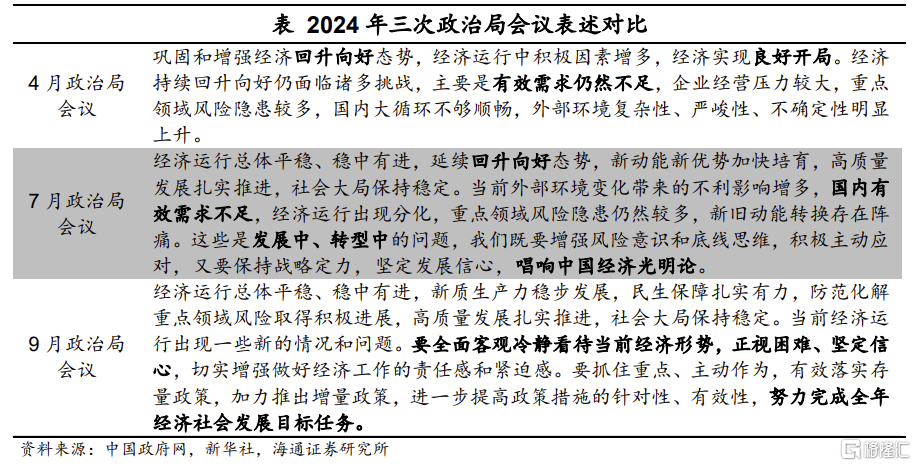

最重要的变化:正视困难,坚定信心。9月下旬以来,一揽子增量政策陆续出台,海通宏观认为,政策端最重要的变化是“正视困难,坚定信心”,所以在经济面临压力的情况下,政策暖风会持续。

稳增长的政策依然会延续“高质量”发展的大框架,不会搞大水漫灌式强刺激。货币政策会更具“支持性”,但过快降息的可能性并不大;财政政策边际上会增加托底功能,但财政纪律依然会延续;房地产政策重在托底,守好底线;基建投资注重投资效率,不做低效、无效的投资。

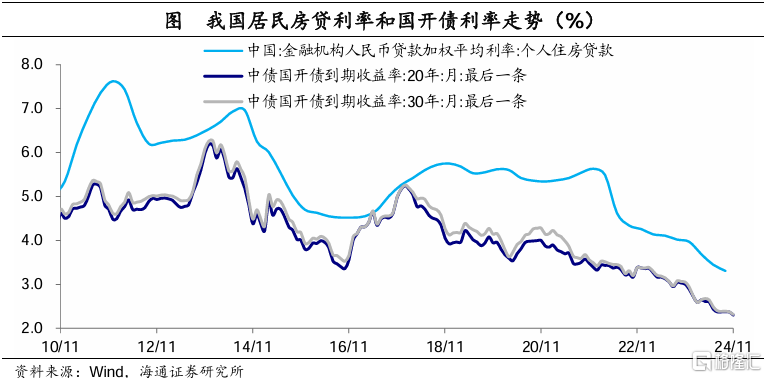

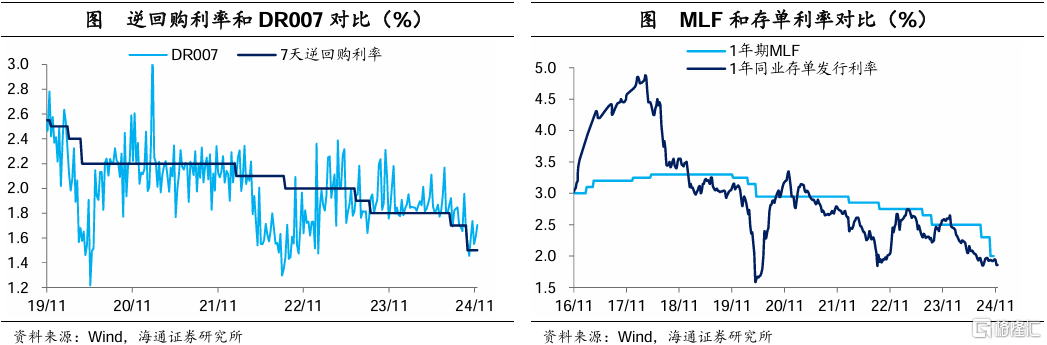

货币政策方面:进一步降息仍有必要。目前框架下,我国居民债务具有较强的“刚兑”性质。对于资质较好的主体,应可以享受更低的利率。截至2024年9月,新投放的居民房贷加权平均利率为3.31%,而20年和30年期国开债到期收益率已降至2.3%,所以当前存量和增量房贷利率或均高于市场利率水平,仍然存在调整空间。

但如果继续降低居民部门的融资利率,银行息差压力仍会增大,还需要进一步调整银行负债端利率。所以,存款利率和银行间利率进一步调整,仍有必要。不过,从调整节奏来看,预计仍是渐进式进行。

此外,货币政策也需要在汇率和利率之间做好平衡。考虑到美元指数仍然偏强,尤其是特朗普政府系列政策若逐步落地,也可能支撑美元表现,由此人民币汇率压力仍然存在,货币政策仍需权衡。

但货币政策对稳增长的作用有一定的限度。货币政策主要通过提供低息贷款的方式支持实体经济,而这需要有实体融资需求增长来配合。而在实体预期偏弱的情况下,需要财政“逆周期”力量的作用。

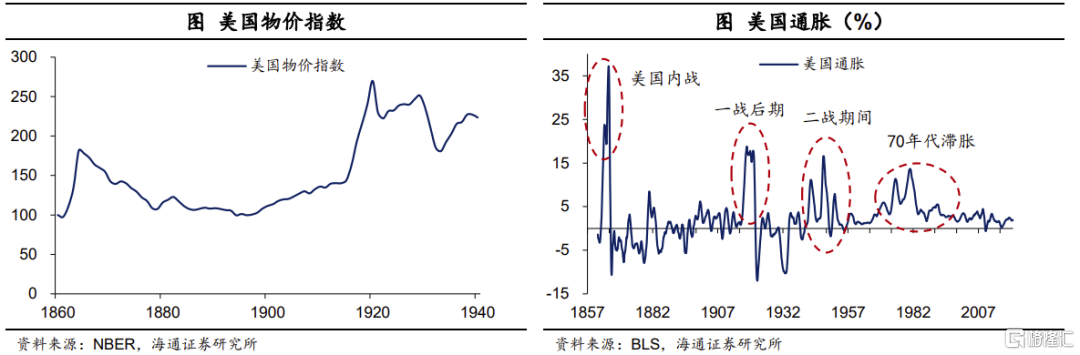

从海外经验来看,美国的财政周期对通胀有较大的影响。如果看长周期的美国通胀历史,在凯恩斯主义出现之前,尤其是在金本位时代,美国多数时间处于通缩状态。在1861-1930年期间的70年里,有31年的时间美国处于负通胀状态,38年的时间通胀低于1%。在其他高通胀的年份,基本均发生在战争期间,主要源于财政“被动”扩张。二战结束后,为应对需求下行,财政刺激托底经济,美国通胀水平很少出现负增长。

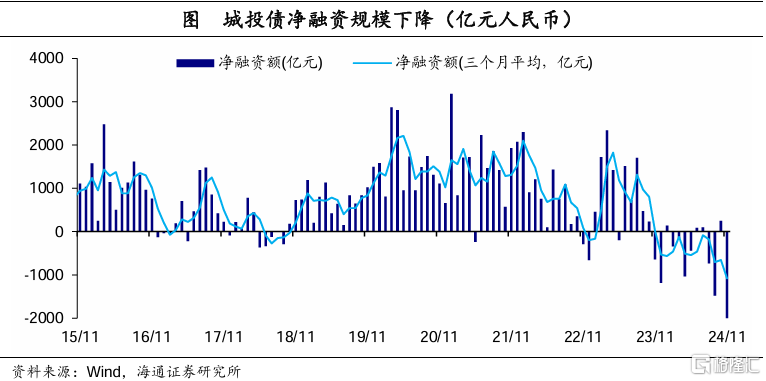

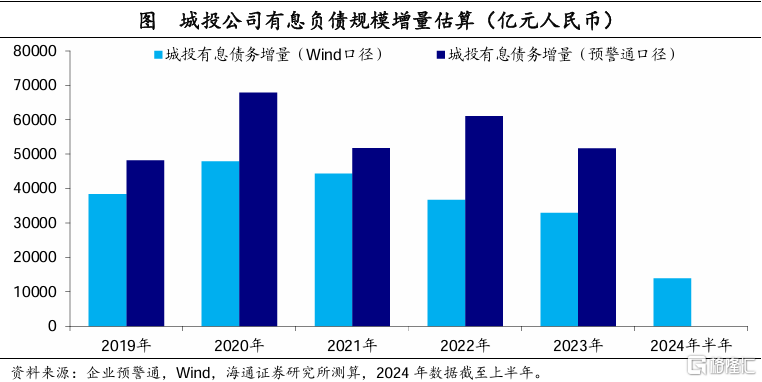

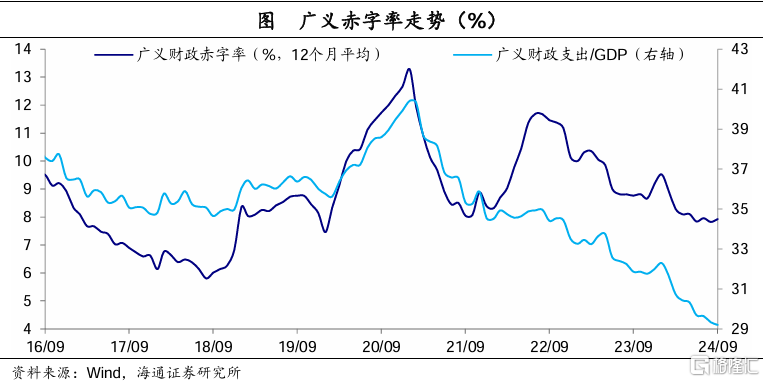

我国过去两年狭义财政边际扩张,但广义财政相对克制。2024年我国预算赤字增加1800亿,专项债额度增加1000亿,并且增加1万亿特别国债。此外,2023年增发的1万亿国债大部分用于2024年。不过,值得关注的是,地方城投净融资行为明显放缓,也就是说广义财政相对克制,不搞强刺激。除了标准化的债券以外,如果考虑到贷款和非标,海通宏观测算发现,近两年城投公司的有息负债增量也有所放缓。

在政策转向后,海通宏观预计,我国财政周期的序幕已经开启。对于2024年内的财政工作安排,要完成预算内的支出目标,海通宏观估计还有近1万亿元的资金缺口。在不追加赤字的前提下,财政或主要利用几方面的增量资金:中央单位上缴一部分专项收益、4000亿的地方政府结存债务限额、地方存量资源盘活、预算稳定调节基金等。

对于2025年的财政工作,除了12万亿的化债计划继续执行外,海通宏观预计财政发力或主要聚焦以下方向:首先,预算内赤字率或略有提升,或提升至3.5%附近甚至更高。其次,专项债规模预计会边际扩大,预计从2024年的3.9万亿提升至4.0万亿左右或更高水平。最后,特别国债大概率继续发行,预计在1万亿以上规模。

此外,海通宏观预计或将发行6000亿至1万亿的特别国债补充银行资本金。关于支出方向,在给定的专项债额度内,海通宏观预计部分额度或可用于土地储备收购和保障房收储,而其他债务额度大概率会继续支持设备更新、消费品以旧换等需求。

经过测算,海通宏观预计,除了债务置换和补充资本金等用于防风险领域的资金外,2025年规划的广义赤字规模或相比2024年还可以增加1万亿左右。如果经济压力受外部因素扰动加大,2025年的广义赤字或追加更多规模。

从财政资金的投向看,海通宏观预计财政重在兼顾防风险和稳增长。在稳增长方面,财政整体方向也会从过去的“投资”主导,边际向“消费”倾斜。

第一,借新债还旧债,降低利息负担,增大财政腾挪空间。12万亿规模的化债举措主要可以归纳为三部分:首先,每年新增专项债中,拿出8000亿来做债务置换,但不会直接增加政府债务额度。其次,2029年及以后到期的2万亿棚改隐性债务,仍按原合同偿还。最后,地方政府发行6万亿专项债,置换隐性债务。这一操作整体会降低地方政府隐性债务的风险,降低地方政府的利息负担。

第二,补充资本金,保障银行稳健经营。通过发行特别国债,支持国有大型商业银行补充核心一级资本。海通宏观认为,财政为商业银行注资不仅有助于大型商业银行稳健经营的能力,也有助于保障金融系统的稳定,维持信贷的稳定。

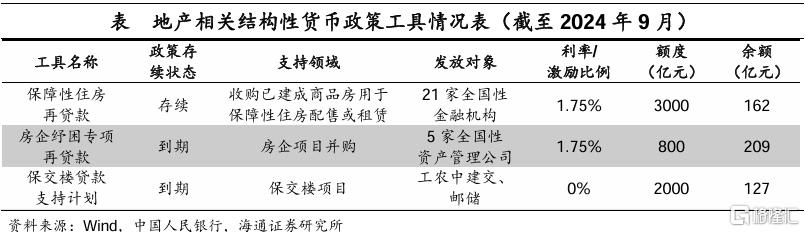

第三,托底房地产,但重在托底而不强刺激。叠加运用地方政府专项债券、专项资金、税收政策等工具,支持推动房地产市场止跌回稳。政策举措主要聚焦三个方面:首先,允许专项债券用于土地储备。其次,支持专项债收购存量商品房用作保障性住房。最后,优化完善相关税收政策。

第四,补贴收入,适度提振消费。加大对重点群体的支持保障力度,下一步还将加大对学生群体奖优助困力度。

除了需求侧的政策,供给侧也有望进一步改革。除了解决需求的问题,海通宏观认为供给侧也需要做一些改革,尤其是针对产能利用率偏低、持续亏损的行业,大概率会推出新一轮供给侧改革,来提振企业的经营状况。

2经济:何时见底回升?

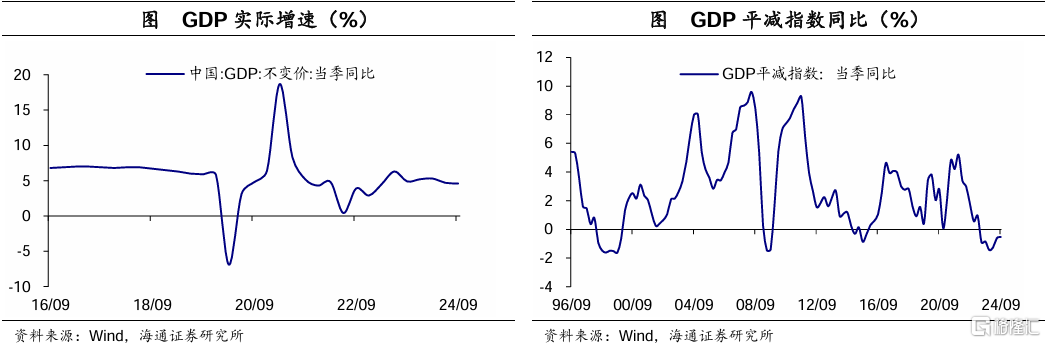

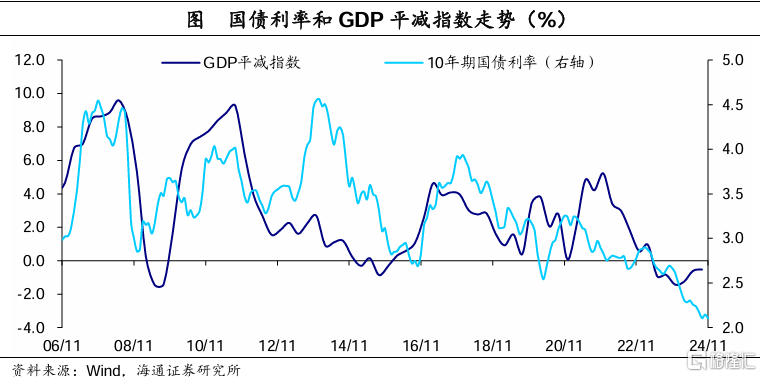

2025年经济:仍需政策提振。中长期来看,我国经济具有较大潜力,不过,短期经济的需求端仍然需要提振。2024年3季度实际GDP同比增速为4.6%,经济生产量确实有所改善。但价格依然偏弱,截至2024年9月,GDP平减指数同比增速为-0.5%,出口价格指数、PPI均为负增长,CPI增速仍在低位。

海通宏观预计,2024年大概率完成5%左右的增长目标。“9·24”以来的系列稳增长政策,以及经济生产端加速,或对经济形成明显支撑。

我海通宏观预计,2025年我国GDP增长目标有望定在5%左右,要完成目标仍需积极政策继续发力。

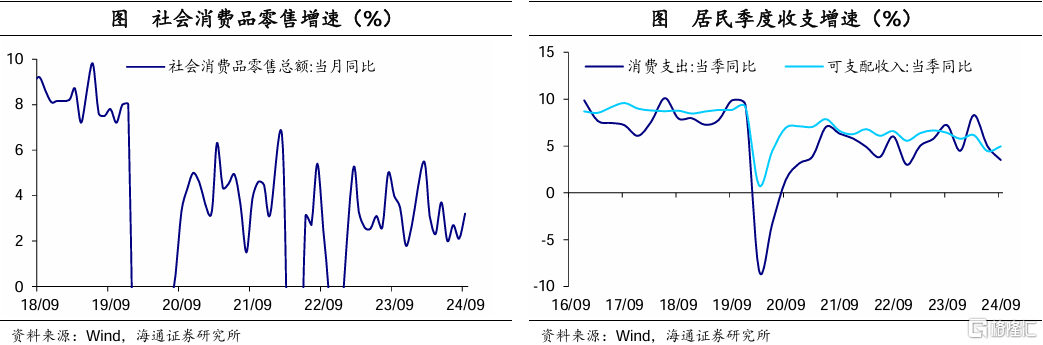

消费增速仍待提振。今年前三季度,我国社会消费品零售总额累计同比增长3.3%,较二季度的增速3.7%回落0.4个百分点,连续第二个季度回落。

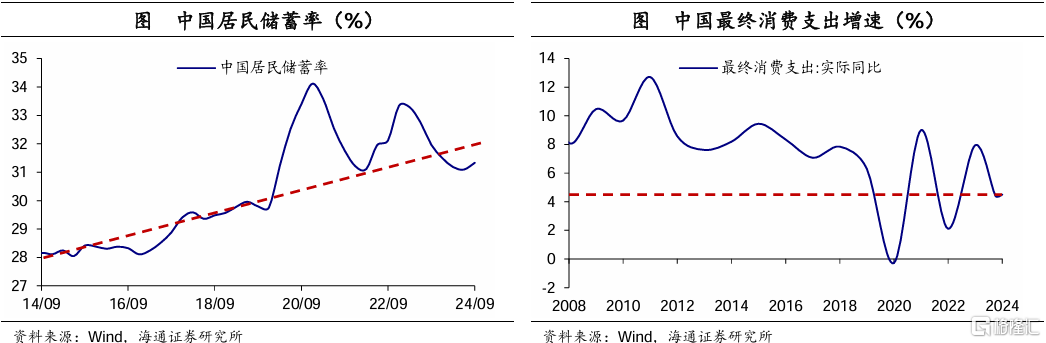

要提振消费,改善收入和预期同等重要。海通宏观预计,2024年GDP中最终消费支出的实际增速在4.5%左右,消费增长已经形成了新的轨道。当前居民储蓄率已经回落到疫情之前的趋势线以下,而要进一步提高居民消费,关键是提振居民的收入和收入的预期。

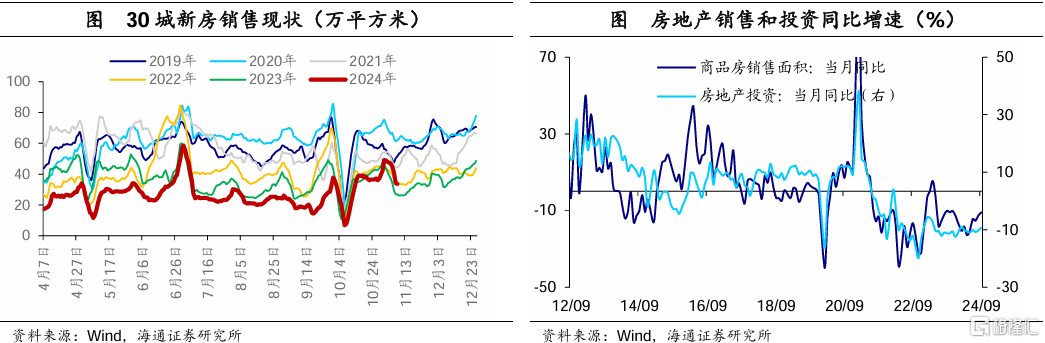

房地产仍相对偏弱。今年9月商品房销售面积累计同比增速为-17.1%,跌幅仍然较大;新开工、施工、竣工面积的累计增速分别为-22.2%、-12.2%和-24.4%,地产投资累计同比增速为-10.1%,均仍处于负区间,反映当前房地产经济仍需要进一步改善。

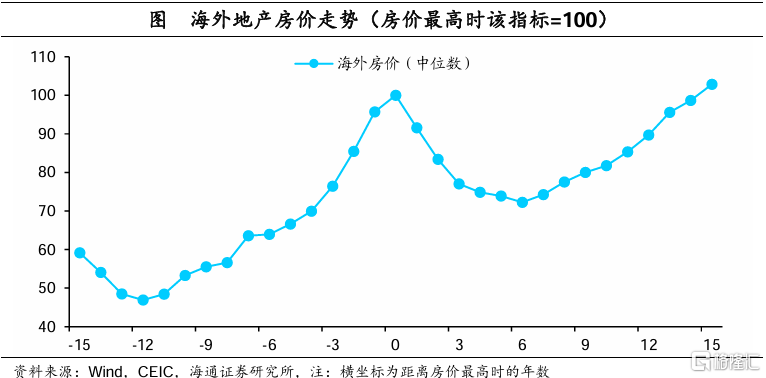

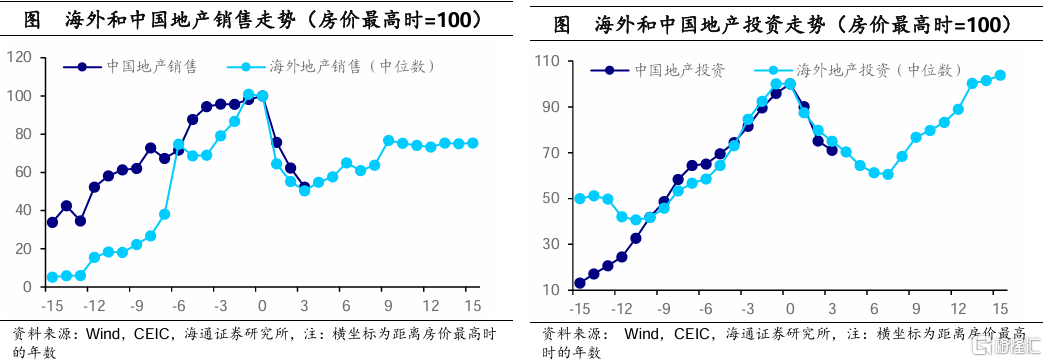

从海外经验来看,海外房价下跌的时间较久,而我国房价保持相对稳定。海外房价下跌周期一般持续约6年,跌幅在35%左右。海通宏观参考了35个经济体、48轮海外地产下行周期的数据,海外地产下行周期,下跌季度数的中位数为24个季度(6年),最大跌幅的中位数为33%。下跌季度数最少为11个季度(3年),最小跌幅为20%;最长超过60个季度(15年),最大跌幅为62%。相对而言,我国房价比较稳定。

从地产销售、投资来看,海外经济体一般会经历3-4年以上的承压期。从海外经济体的中位数来看,在地产下行周期,销售和投资分别下降3年和7年,下跌幅度最大的一般是第1-3年。随着短期冲击过去后,基数走低、预期缓慢修复,跌幅会逐年收窄。

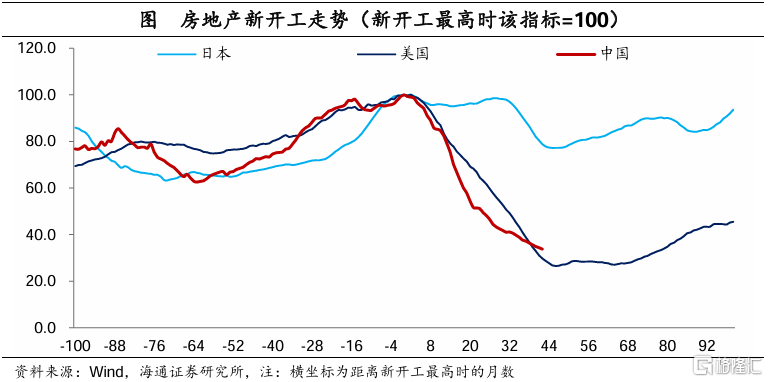

海通宏观预计,2025年,在积极政策支持下,我国房地产销售和投资或逐步探底回升。我国房地产新开工规模(12个月移动平均)相比最高点已经回落66%,参考日本和美国的地产下行周期,1990年代日本的回落幅度不到30%,2006年后美国的回落幅度则在75%左右。

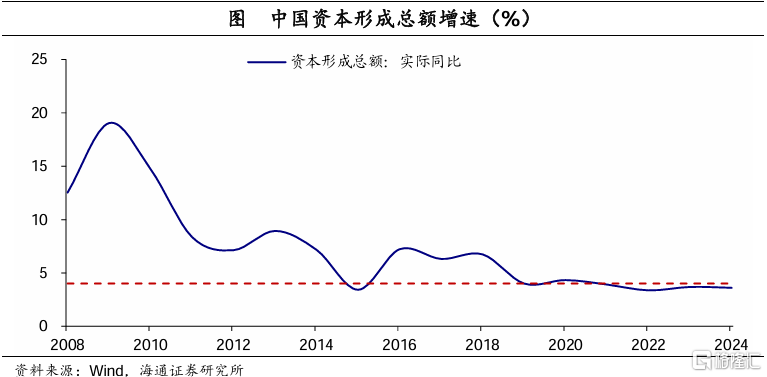

海通宏观预计,2025年我国资本形成增速有望有所回升。在2018年以后,我国进入高质量发展的新阶段,资本形成总额的增速基本不超过5%,除2020年外,基本都低于4%,当前我国更加重视投资效率,避免低效率投资。海通宏观预计,2024年资本形成总额增速约为3.6%,随着地产投资拖累幅度减小,基建投资边际发力,2025年增速或在4%附近。

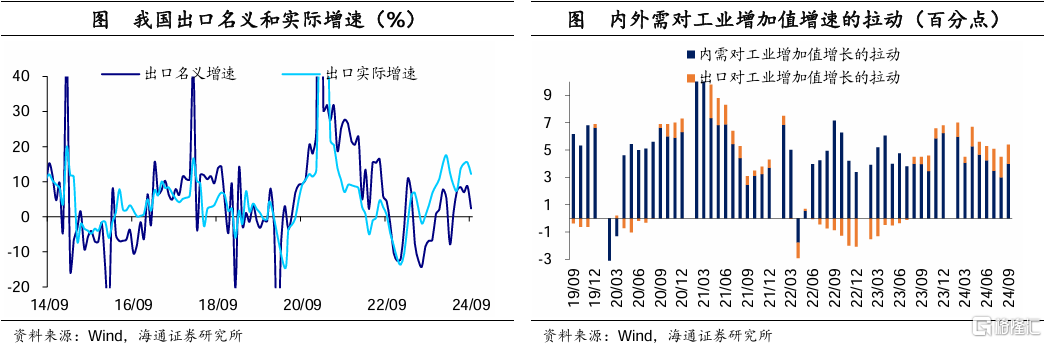

海通宏观预计出口对经济或仍有一定支撑。我国制造业仍有较强竞争力,过去几年出口仍对总需求、工业生产和投资都有较强支撑。2025年虽然外部形势不确定性增大,但海外加关税落地仍有一定不确定性,且需要一定时间。在此之前可能存在“抢出口”支撑,部分出口也可通过转口贸易完成。我国2025年全年出口仍然有一定支撑点,当然也需要关注外部形势的变化。

海通宏观预计,2025年净出口对经济支撑作用或有所减弱。2024年我国出口名义增速虽然没有大幅上行,但出口价格下跌,出口量反而表现不错。同时进口量增速有所下滑,商品贸易实际顺差反明显扩大。此外,服务贸易逆差额已经回升至2020年之前水平,2024年服务贸易逆差扩大幅度有限。考虑到贸易关系面临的不确定性,以及我国内需政策加码,商品贸易顺差或有所收窄,2025年净出口对经济增长支撑作用或有所减弱。

融资增速:或是经济回升的关键。从过去经验来看,融资指标是我国经济的领先指标。例如2016年下半年的经济回升、2020年的经济回升,都是建立在融资增速明显反弹的前提下的。2024年以来融资增速出现快速下行,近几个月随着政府融资节奏的释放,融资增速趋于稳定。因此,未来仍需关注融资指标的改善情况。

3资产:关注哪些机会?

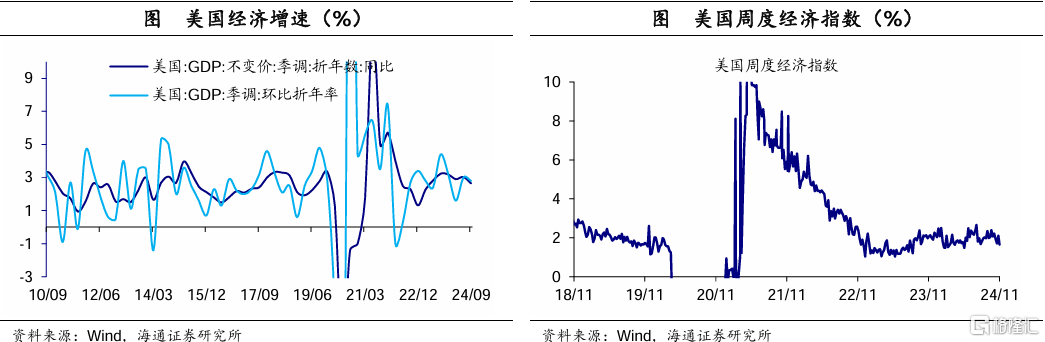

美国需求:总体偏稳。截至2024年三季度,美国GDP同比增速2.7%,季调环比折年增速2.8%,美国经济偏稳。截至9月份,美国居民总收入同比增速为5.6%,雇员报酬增速6.4%,对需求端起到一定支撑作用。例如,9月美国居民消费实际同比增速为3.1%,商品消费增速为2.8%,服务消费增速为3.2%。

在今年美国大选中,特朗普再度胜选,特朗普上任后的政策对全球经济和资产都将有较大的影响。

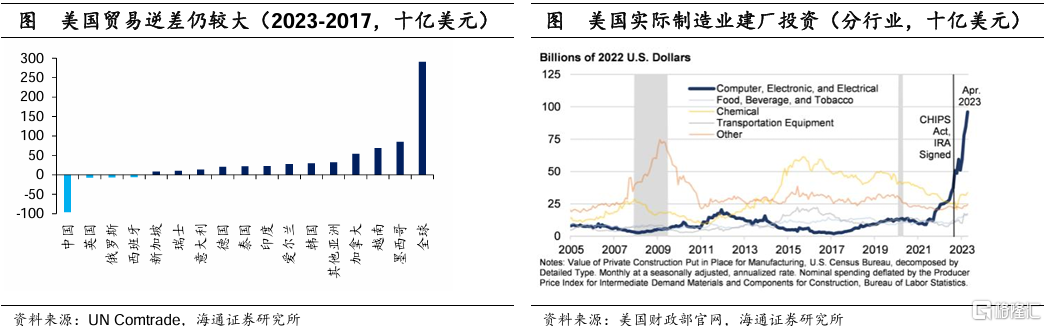

特朗普政策主张:制造业回流,投资传统基建。在制造业政策领域,特朗普强调将关键产业链带回国内,重塑美国制造业超级大国。从目前现状来看,美国依然高度依赖制成品进口。在基建政策领域,特朗普强调大力发展基础设施建设。特朗普曾在上一任期提出过1.5-2.0万亿美元规模的大基建计划,由于民主党的反对最后不了了之,特朗普有较大概率继续推行大基建计划。

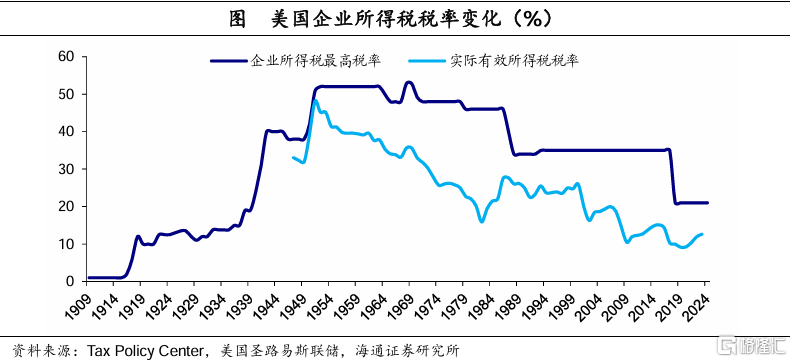

美国税收政策或有较大变化。特朗普主张继续开展大规模减税措施。例如,将TCJA(2017年减税与就业法案)的个人和遗产税减免永久化;将企业所得税税率从21%降低到20%或15%(可能仅适用于国内生产)。以及对大型私立大学捐赠基金征税;考虑用关税取代所得税;免除小费收入的税收,免除社会保障福利的税收,免除加班费的税收;以及将儿童税收抵免额扩大到5000美元等等。

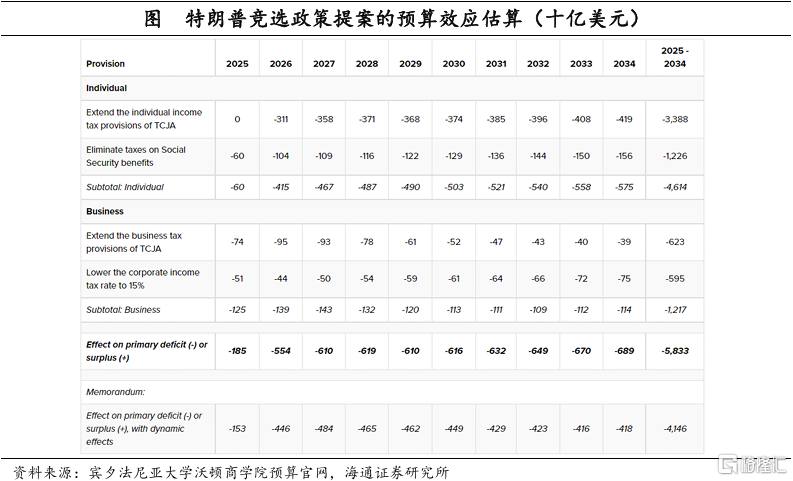

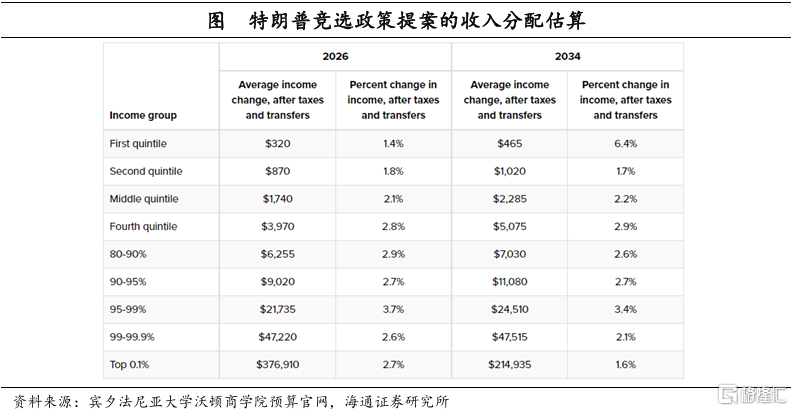

减税:短期提振需求、增加赤字。对税收政策评估来看,特朗普减税将带来财政扩张,对经济相对利好。但从中长期看,根据测算,特普朗团队的税收和支出提案,一方面,最终赤字将增加4.1万亿美元;另一方面,到2034年GDP将减少0.4个百分点,到2054年将减少2.1个百分点。

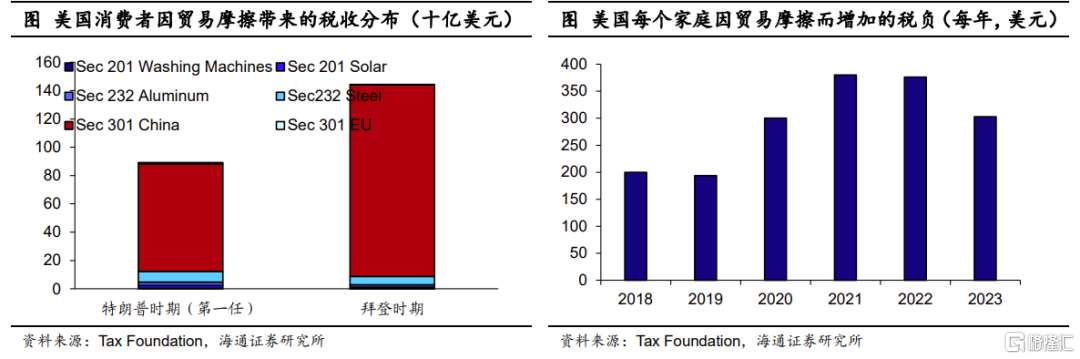

如果加征关税:会给美国经济带来滞胀压力。如果特朗普加征关税,将拖累就业、经济以及抬升通胀。因为中美贸易摩擦,使美国税收每年新增5240亿美元,但将使长期 GDP增速减少0.8个百分点,就业岗位减少 68.4万个。

海通宏观预计,特朗普有一定概率会对中国商品进一步加征关税,加征关税的幅度有较大的不确定性。不过,考虑到对美国经济和通胀的影响,结果可能对美国冲击也会较大。

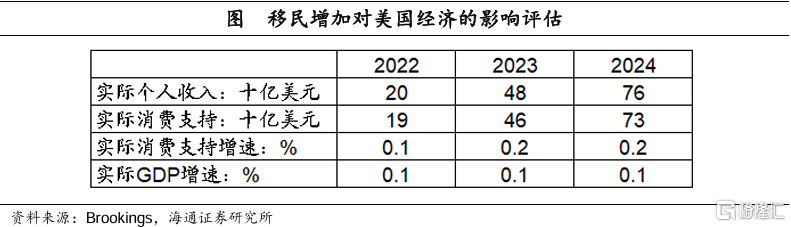

一旦实施强硬移民政策:也带来滞胀压力。从人口增速来看,2020-2024年期间,净移民增长贡献了近90%的人口增长。并且2020年以来,美国净移民增加主要来自其他外国居民人数大幅提升,通常意义的非法移民就包含在其中。

根据测算,移民的增加将促使2023年和2024年实际消费增速上升0.2个百分点,促使实际GDP增速上升0.1个百分点。因而,一旦特朗普执行严格的移民政策,短期有可能冲击美国劳动力市场以及美国经济,从而促使美国经济下滑和通胀上升。

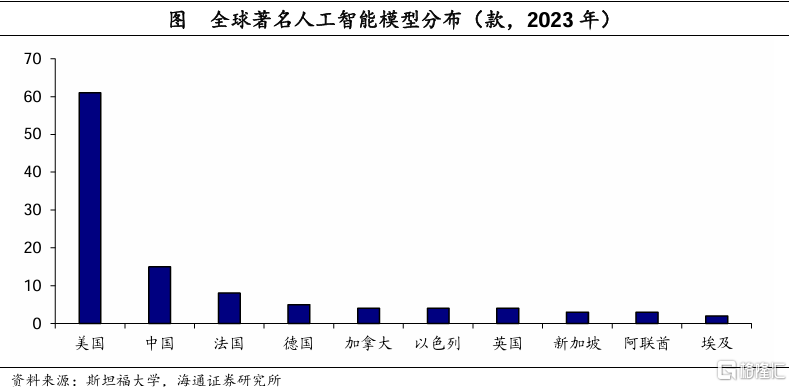

其他政策方面,在人工智能政策领域,特朗普主张推动人工智能的发展以及宽松的监管;在加密货币政策领域,特朗普积极支持加密货币的发展;在能源政策领域,特朗普则更加重视传统能源发展。

总结来说,特朗普的政策包一旦实施,会增加美国经济的滞胀风险,增加其他经济体的通缩风险,给全球经济带来较大的不确定性。

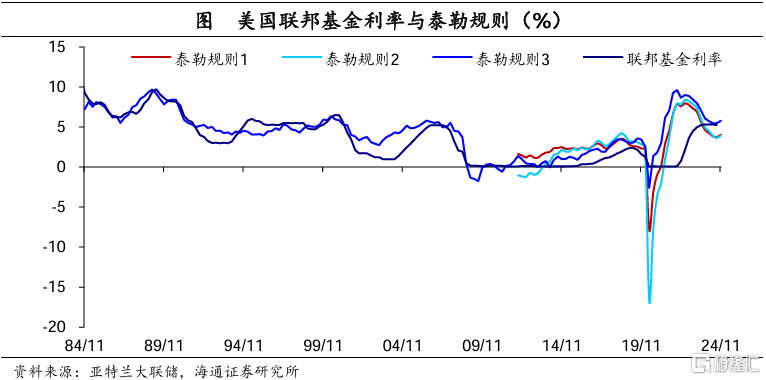

美联储货币政策方面,短期仍有降息空间。在美国经济仍较稳定的情况下,本轮美联储降息更多的是预防性而非纾困性的。与泰勒规则所指示的利率水平相比,当前联邦基金利率水平仍处在相对较高的水平,短期内美联储仍有一定的降息空间。

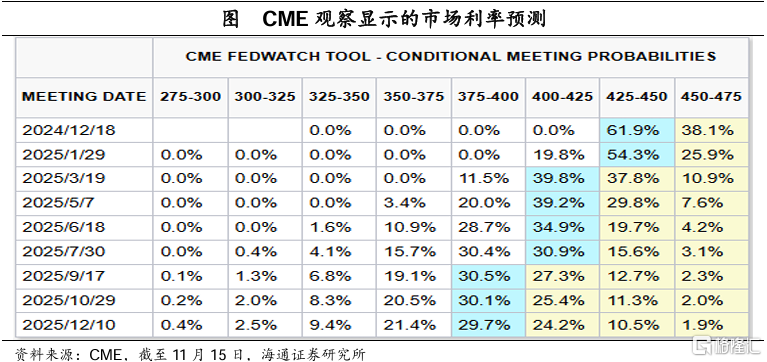

当前市场预期2024年仍有一次降息。截至11月15日,市场预期美联储12月大概率仍将降息25BP(61.9%),不降息的概率为38.1%。此外,市场预期2025年降息幅度为50BP。

不过,海通宏观预计,2025年美国货币政策还有很大不确定性,如果特朗普政策实施,不排除会拖累美国降息步伐。

美债利率:仍有上行压力。特朗普政策一旦实施,可能会增大美国中长期经济的“滞胀”风险,美国通胀不排除进一步抬升,从而给美债利率带来上行压力。此外,实际利率不仅取决于美国中长期经济增长,还受到美国国债供给、国债信用风险等因素的影响。综合来看,海通宏观认为,美债利率或仍有进一步上行压力。

美股:波动或加大。从长期美股走势看,在发生较大经济危机的情况下,金融风险可能集中爆发,美元流动性危机也可能出现,美股会面临较大调整压力。而如果经济方面冲击较小,美国往往采取超发美元的办法来解决经济问题,权益资产调整相对有限。特朗普的政策如果落地实施,可能会增大经济的风险,也可能使得美股的波动加大。

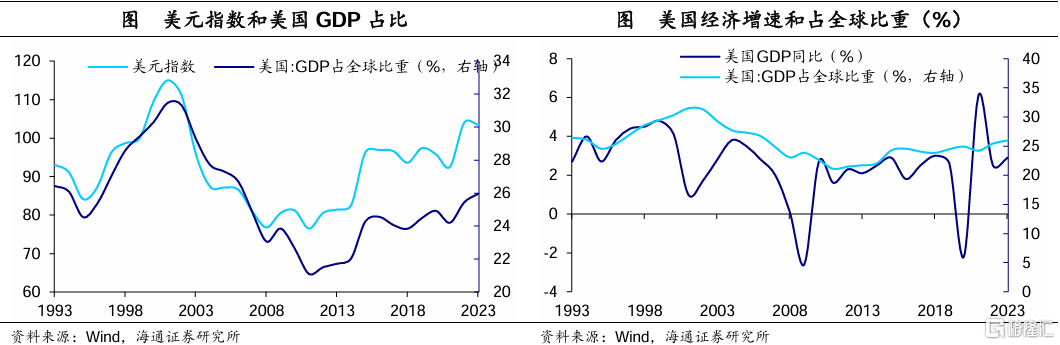

美元指数:或仍然偏强。回顾过去的经验,即使美国经济走弱的时候,对全球需求会构成拖累,其它经济体可能会下降更多,所以还会表现出美国GDP占全球比重上升。而美元指数反映的是美国经济相比其它经济的相对变化,所以2025年美元指数未必表现得很弱。

欧洲从滞胀到衰退:关注欧债利率下行。整体来看,欧洲经济已经从前期的滞胀转向衰退。尽管自2024年6月以来欧央行已经降息三次,但当前欧央行政策利率为3.4%,明显高于核心通胀2.7%,实际利率仍较高。往后看,欧洲整体经济下行压力较大,欧央行有望继续降息,市场利率或将继续走低,可以继续关注欧债的配置机会。

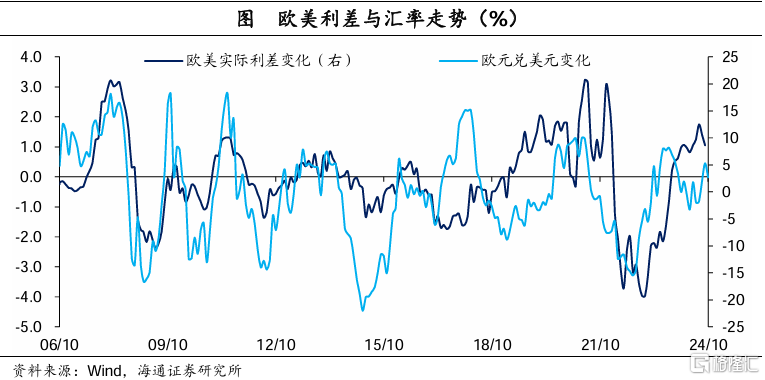

欧元汇率:或仍偏弱势。考虑到欧元区经济基本面整体偏弱,市场预期欧央行或将继续降息。而美国经济基本面相对偏稳,海通宏观认为欧元或将继续维持偏弱的状态。

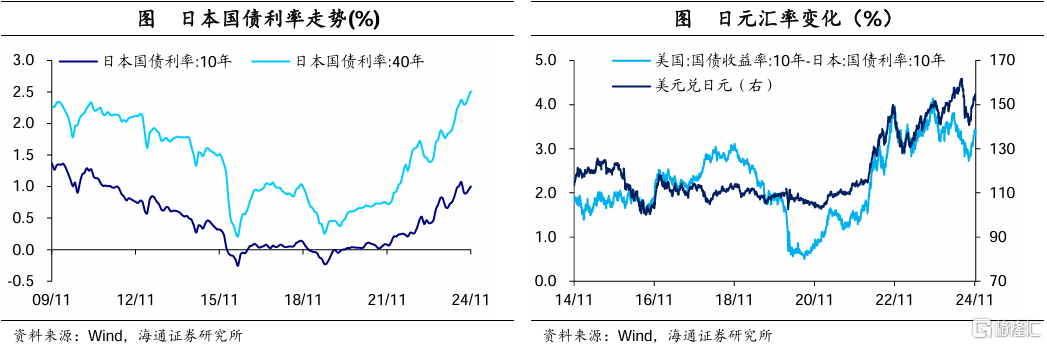

日元弱势格局或延续。日本经济实际增长偏弱,日央行需要平衡通胀压力和经济增长。一方面,日本经济增长动能仍偏弱。日本实际经济增速不断回落,2024年第二季度GDP同比增速为-0.9%,国内需求也持续负增长,净出口对于GDP的拉动也在二季度转负;日本的制造业PMI从5月以来持续回落,且早已低于荣枯线。

另一方面,外部经济环境也对日本加息形成了一定的制约。日本央行9月货币政策会议纪要指出,全球经济特别是美国经济前景不明朗;若前景实现,将会调整政策宽松程度,不会在金融市场不稳定的时候加息。考虑到日本加息仍偏谨慎,在美元偏强的背景下,日元弱势格局或延续。

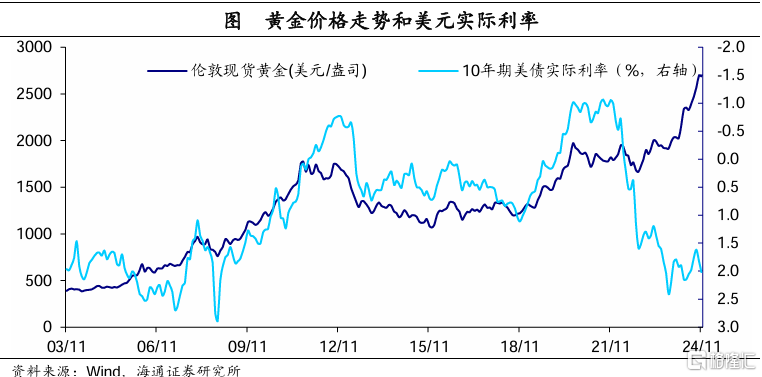

全球百年变局:中长期关注黄金和类货币资产。黄金的定价不仅取决于美元基本面(美元实际利率),还受到其它两大因素影响:一个是非经济因素带来的全球货币体系分化,未来仍会继续演绎,推动全球央行购金需求。另一个是全球经济的分化,货币有贬值压力、资本管理较为严格的经济体的居民购金需求也会上升。

中国权益资产:关注投资机会。9月24日以来,我国出台了一系列稳增长的举措,宏观政策方向整体积极。往后看,海通宏观认为我国的货币政策与财政政策仍然有较大的政策空间,积极的宏观政策会根据经济形势的变化适时推出。不过大水漫灌强刺激的可能并不大,政策将在高质量发展的框架下进行稳增长。海通宏观认为,在政策暖风持续的背景下,可以关注我国权益资产的结构机会。

中国债券资产:利率机会仍存。为了稳定经济增长,我国货币政策或还有进一步降息的空间,渐进式的调整或仍会继续,货币政策整体仍趋稳健宽松。中长期利率走势受经济、通胀及预期影响较大,海通宏观认为,无风险利率下行带来的机会仍然值得关注。

风险提示:政策不及预期,海外不确定性加大,地缘风险,假设和测算误差风险。

来源丨梁中华宏观研究

激荡·2024天九老板云年终特别策划,汇集20位商界大佬真知灼见,领航2025!点击了解更多>>>

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com