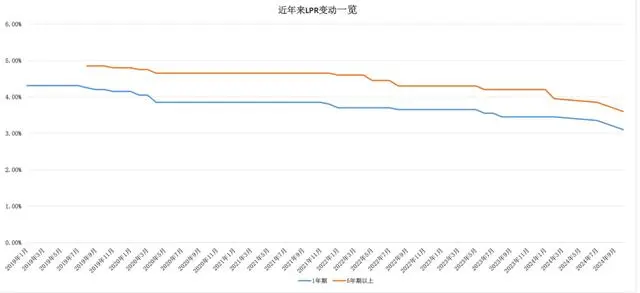

LPR年内第三次下调!1年期和5年期利率均下调25个基点

10月21日,中国人民银行授权全国银行间同业拆借中心公布,2024年10月21日贷款市场报价利率(LPR)为:1年期LPR为3.10%(前值是3.35%),5年期以上LPR为3.60%(前值是3.85%),均较此前下降0.25个百分点。这是今年以来LPR第三次下降,也是降幅最大的一次。

此前,中国人民银行行长潘功胜在10月18日举办的金融街论坛年会上表示,预计年底前视市场流动性情况,择机进一步下调存款准备金率0.25-0.5个百分点,预计10月21日公布的贷款市场报价利率(LPR)也会下行0.2-0.25个百分点。

东方金诚首席宏观分析师王青表示,人民银行在9月27日下调了政策利率,也就是人民银行7天期逆回购利率20个基点。作为当前LPR报价的定价基础,政策利率下调会直接带动LPR报价跟进调整。回顾过去可以看到,两者的调整方向、幅度基本一致。

更为重要的是,伴随一揽子增量政策陆续推出,宏观政策在稳增长方向全面发力,LPR报价下调符合当前宏观政策的大方向,是把人民银行“有力度的降息”向实体经济传导的一个关键环节。

10月LPR报价下调后,将带动企业和居民贷款利率更大幅度下调,进而激发实体经济融资需求,促消费、扩投资,提振经济增长动能,带动物价水平温和回升,而且有助于促进房地产市场止跌回稳,能够为顺利完成全年经济社会发展目标任务提供重要支撑。

这是人民银行年内第三次下调5年期以上LPR。随着LPR下调,与LPR紧密相连的各项贷款利率也将迎来新一波调整。比如企业融资、居民存量房贷和新增房贷等利率都将下降,进而降低企业的融资成本,减轻个人的还款压力,刺激信贷需求,提振居民消费和投资。

经济导报记者测算,以100万元、期限30年的按揭贷款为例,如果是选择每月等额本息的方式,此次5年期以上LPR下调25个基点,可以使得每月还款额减少130元左右,总还款额减少约5万元。

10月25日起,银行将批量调整存量房贷利率,这次存量房贷调整为LPR-30BP,此前预计最低能降到3.55%。现在LPR调整了,不少房贷客户预期房贷利率会变得更低,那么房贷利率是否会降到3.30%?对此,济南一家商业银行的个贷部经理江林表示,按照此次批量调整存量房贷利率的有关政策和要求,本轮仅调整LPR加减点,不同时进行贷款重定价。

“也就是说,存量房贷的利率调整中的LPR,并不会立刻发生变化。因为贷款人在签订房贷合同的时候,会与银行约定一个重定价日,简单来说就是每年重新算利率的日子。在每年的这一天,房贷利率才会以最新一期的LPR作为依据重新调整。”江林表示,“一般来说有两种情况,要么是每年的1月1日,要么是当时的贷款发放日,具体可以查询贷款合同。”

也就是说,如果重定价日是贷款放款日,那就又要“一日一议”了。比如购房者重定价日在11月或者12月,那么他就可以更快享受到最新的利率了。如果将重定价日定为1月1日的存量房贷,也会在不久的将来享受到此次LPR下调带来的好处,减轻利息负担,增强消费能力。

以去年底的4.2%的存量房贷利率计算,按房贷本金100万元、30年期等额本息估算,每月还款额为4890元左右,30年本息总共支出176万元左右。10月25日后,每月还款额变为4518元,减少支出370元左右,总还款额变为162万元,减少支出14万元左右。明年1月1日后,每月还款额将变为4379元,总还款额变为157万元左右。明年1月1日后与今年1月1日相比,每月支出减少510元,总还款额减少近20万元。

展望未来,年内LPR报价可能将保持稳定。一方面,9月政策利率下调幅度较大,四季度将进入政策效果观察期,继续降息的可能性较小,这意味着LPR报价的定价基础会保持稳定。另一方面,当前银行净息差处在历史低位,这会制约报价行压缩LPR报价加点的动力。四季度的重点是在10月LPR报价下调后,引导企业和居民贷款利率、特别是新发放居民房贷利率较大幅度下行。

下一步,相关政策将着眼于促进房地产市场止跌回稳,提振经济增长动能,带动物价水平温和回升,明年LPR报价或还有一定下调空间。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com