未来三年是寒冬?美的方洪波太悲观了

来源丨易简财经(ID:ejfinance)

作者丨吉尔

“未来3年是寒冬,会比20年、08年更难。”

要知道,上个喊寒冬的,还是18年的万科,说的是“活下去”,没想到一语成谶。如今,又一位家电巨头美的,也公开预测“凛冬将至”。

2022年原则:收入合理,恢复盈利

5月13日,美的集团的2021年业绩电话会的内容,突然在网络上刷屏了。

这场由美的掌门人方洪波组织,中金公司、光大证券、招商证券等十几家券商参加的电话交流会,充满了美的集团高管们对于未来三年的判断。

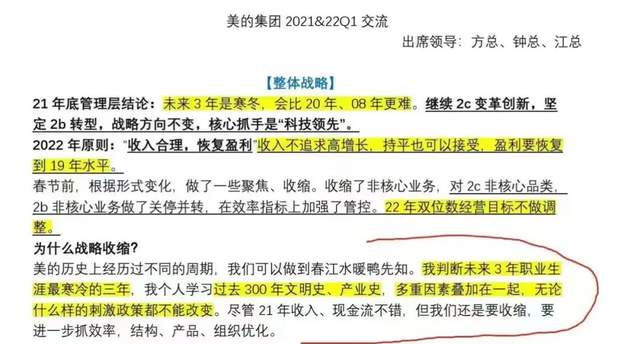

可以看到,内容的开头,美的集团就给出了21年底的管理层结论:“未来3年是寒冬,会比20年、08年更难。”并且给22年定出的原则也是,“收入合理,恢复盈利。”

对于,美的为何要战略收缩?

方洪波更是直言:“美的历史上经历过不同的时期,我们可以做到春江水暖鸭先知。我判断未来3年职业生涯最寒冷的三年,我个人学习过去300年文明史、产业史,多重因素叠加在一起,无论什么样的刺激政策都不能改变。”

又是寒冬、又是收缩、又是恢复盈利,方洪波的这次电话会议,让43万美的的股民们都捏了一把冷汗,他们纷纷在投资平台上讨论,方总是不是太悲观了,业绩这么好,是怎么得出未来三年是寒冬的预测?

营收排名第一,市值却没了3390亿

确实,就如同股民们说的那样,美的2021年的业绩其实并不差。

最新发布的年报显示,2021年美的集团实现营收3434亿元,同比增长20.2%,较2020年的2.27%大幅提速。值得一提的是,这是美的营收首次突破三千亿大关。同期美的归母净利润290.2亿元,同比增长5.5%。

而隔壁格力和海尔智家的营收,分别为1896.5亿元、2275.6亿元;归母净利润分别为230.6亿元、130.7亿元。

从营收来说,美的集团可谓遥遥领先,比第二的海尔智家高出1100多亿元,比第三的格力甚至高出近一倍。

营收首次破3000亿元,还稳居家电龙头,按道理股市表现应该很好吧。

但资本市场好像并不这么看,截至今天收盘,美的的每股报价已经跌至57.39元,较年初的最高点跌幅超过29%,位列家电三巨头之首。而短短一年的时间,美的集团的股价,较去年2月的最高点105.84元,缩水了近二分之一,市值蒸发3390亿元,相当于跌没了1.7个格力电器、1.4个海尔智家。

老业务拉不开差距

为什么资本市场对美的的股价,如此没有信心?

一位业内人士对易简财经表示:“一方面是,美的前期股价大涨时,净利润却没跟上,导致公司市盈率被透支了;另一方面则是,家电行业发展到现在,成长空间已经不大了。”

美的涨得最凶的一年是2020年,涨幅超过73.58%,最高股价达到97元/股,同年归母净利润272.23亿元,这让其市盈率直接冲到了25。

而之所有涨得这么好,是因为基金抱团。安信证券研究中心数据显示,2020年一季度,只有332只基金持有美的集团股票,持有市值为124亿。但这之后基金疯狂加仓,到2020年四季度末,共有677只基金持有美的集团股票,是同年一季度的两倍还多;基金所持有的548亿市值,也是一季度低点时的4.4倍。

但随着去年基金抱团纷纷瓦解,美的作为被抱团的企业之一,再加上净利润的增长不足以支持如此高的股价和市盈率,自然逃不过暴跌的命运。

并且,看似美的稳坐行业龙头,但实际上家电行业的成长空间已经不大,美的还无法将身后的格力和海尔智家完全甩开。

虽说在营收上,美的占据绝对的优势,但在净利润上,营收仅有美的一半的格力,净利润却高达230.64亿元,仅比美的少60亿元。

海外业务上,美的收入为1376.5亿元,同比增长13.69%,海尔智家海外收入则为1137.3亿元,同比增长13%,两者相差无几。

而且,在研发费用上,美的、海尔、格分别为120.1亿、83.57亿、62.97亿,在营收中的占比分别为3.5%、3.67%、3.32%,几乎保持一致。

新业务能否打开僵局?

面对家电市场见顶,美的也并非坐以待毙。

2020年底,美的就将公司主营业务重新划分为:智能家居事业群、工业技术事业群、楼宇科技事业部、机器人与自动化事业部及数字化创新业务等五大业务板块。其中,除了智能家居事业群,其他四大板块均属于To B业务。

为了配合战略调整,美的集团又开始施展百试不爽的并购手段。

2017年,美的收购库卡机器人;接着2020年控股合康新能、菱王电梯、泰国日立压缩机;2021年成立合肥美的生物医疗有限公司;今年初又出资近23亿元成为万东医疗控股股东,并完成了对库卡的私有化。

可以说,在机器人、工业技术、生物医疗,甚至新能源车领域,都能看到美的的身影。

上述人士对易简财经表示,“虽然目前To C业务依旧占据美的营收的主要部分,但从相关行业经验和美的自身情况来看,未来To B业务整体盈利稳定性会比To C业务更强。”

可由于对未来三年的悲观判断,美的却又开始主动放缓To B业务的扩张。

5月13日,方洪波回答投资人的问答称,目前美的没有大的并购计划,如果有也是在五大业务板块内进行相关产业链的布局和补充。

美的太过悲观了

对于一个企业来说,谨慎扩张是必须的,因为这能让企业的业务发展更加聚焦,但对整体经济的过度悲观,显然是没有必要的。

从近期外资对于中概股的看多,便能窥得端倪。

5月13日,全球最大的对冲基金桥水最新的持仓报告就显示,在今年一季度,桥水继续增持阿里巴巴、拼多多、哔哩哔哩、蔚来、百度等中概股。

5月16日,摩根大通的分析师也发表研报表示,中国互联网行业正在摆脱各种不确定性上升的局面,将受到短期及长期基本面因素的驱动,因此公司股价或将超预期上涨。

叠加近期多家互联网中概股股价反弹及波动率下降,摩根大通上调京东、阿里巴巴、百度、哔哩哔哩等多家股票评级。

不少券商报告都指出,目前,疫情已在逐步好转,社会面清零指日可待,上海复工复产也在持续推进,疫情的影响将有所减弱。再加上“稳增长”政策力度不断加大,央行在答记者问中也提及“加大稳健货币政策的实施力度,更好发挥货币政策工具的总量和结构双重功能,加快落实已出台的政策措施,积极主动谋划增量政策工具”,预计后续货币和财政政策将共同发力。

可见,中国的经济正在稳步向好。当然,方洪波的谨慎判断,并非全无道理。但未来几年的中国经济,显然不会像美的电话会议中讲的那样,如此悲观。

版权说明:

本文仅代表作者个人观点,版权归原创者所有。部分图片源自网络,未能核实归属。本文仅为分享,不为商业用途。若错标或侵权,请与我们联系删除。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com